4月19日晚,证监会发布了《资本市场服务科技企业高水平发展的十六项措施》,其中"科学合理保持新股发行常态化,发挥发行监管条线合力,持续提升审核效率和透明度,满足不同类型、不同发展阶段科技型企业的融资需求"的表述格外引人关注,这或意味着IPO即将恢复常态。

而自2023年8月27日IPO收紧以来,从交易所受理上市申报、上会审核、注册各环节都大幅放慢了节奏。

慧炬财经注意到,目前创业板排队数量最多,已经过会但未注册的企业多达110多家,占三大交易所该阶段企业的60%以上,而如果按照2024年前期每周获批文0.5家左右的速度来计算,创业板存量消化则需要两年之久,无疑创业板过会企业的堰塞湖亟待疏通。

而在近期创业板"注册"环节有明显提速的迹象,自4月以来,深交所创业板在4月9日、4月15日、4月16日、4月18日各通过了一家IPO企业注册生效,分别是瑞迪智驱、中仑新材、科力股份、绿联科技;另外提交注册的有两家分别是4月15日提交注册的珂玛科技和4月17日提交注册的乔锋智能,其过会时间分别为2023年1月20日和2023年3月17日。

在深交所官网IPO项目进程中,目前已过会且补充完2023年财务数据处于待提交注册状态的有两家,而深圳市强达电路股份有限公司(下称:强达电路)正是其中一家,其业已在3月30日补充完2023年财务数据,按照上述节奏,想来其距离提交注册的时间已经不远了。

早在2023年3月31日召开的深交所创业板上市委2023年第16次审议会议上便成功"无条件"获得上市委员们给予的"符合发行条件、上市条件和信息披露要求"的审议结果,而截止目前已经历经了长达387天的等候,强达电路依然未能顺利推进至证监会注册流程。

而自2022年6月21日递交上市申报材料到正式获得深交所上会审议,强达电路就用时了9个月有余,一路走来,强达电路IPO之路难言顺畅。

形成鲜明对比的是,与强达电路同日递表获受理又同日过会的江苏万高药业股份有限公司(下称:万高药业)上市之旅更为坎坷——其在2024年3月31日因IPO申请文件中记载的财务数据已过有效期需要补充提交,目前处于中止审核状态,与之相比,强达电路无疑是幸运的,其已经补充完2023年财务数据,大概率将获准提交注册。

作为一家主要从事中高端样板和小批量板的高新技术企业,成立于2004年5月31日的强达电路主营业务为PCB的研发、生产和销售,产品广泛应用于工业控制、通信设备、汽车电子、消费电子、医疗健康和半导体测试等领域。

此次IPO,强达电路计划通过发行不超过1884.40万股以募集6亿元资金投向南通强达电路科技有限公司年产96万平方米多层板、HDI板项目和补充流动资金。

在创业板拟IPO队伍中排队待审的9个多月的时间里,强达电路历经了两轮的前期问询和一轮审核中心的意见落实。

在递表20天后即2022年7月11日,深交所便向强达电路下发了第一轮审核问询函,3个半月后的10月31日其提交了首轮回复,随之11月21日深交所又发出了二轮问询,在次年的2月26日深交所发出了审核中心意见落实函,随即于一个月多后的2023年3月31日成功过会。

在过会后整整苦熬了387天还未推进至注册流程,到底是什么原因羁绊住了强达电路IPO的步伐呢?

"强达电路IPO过会后迟迟未能提交注册,最主要原因还是与始于2023年8月27日的IPO收紧监管审核更加严格,另一方面也与其营收下滑颓势有着直接关联再叠加对于募投必要性监管层尚存疑虑,这无疑影响了强达电路IPO的继续推进,深圳一位资深保荐代表人告诉慧炬财经。

强达电路在此次IPO申报材料中坦言,在过去的2019年至2021年中,受益于PCB市场空间广阔且快速发展及抓住下游市场发展机遇充分开拓和挖掘原有客户需求,带动了PCB销量快速增长,其业绩2021年有了较大的突破。

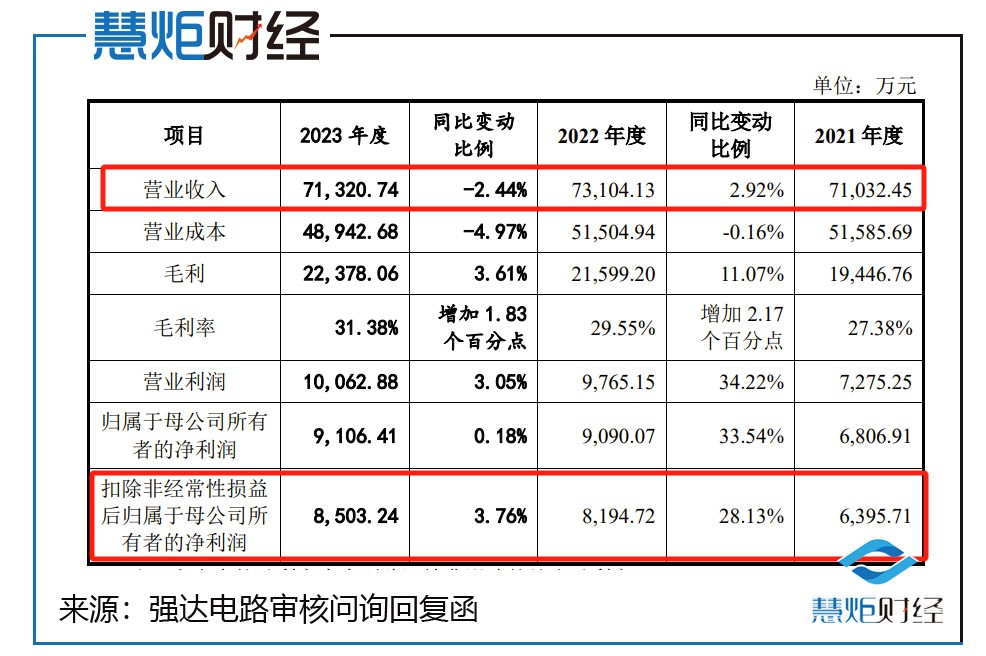

数据显示,2019年时,强达电路当年营收3.99亿元,对应扣非净利润还仅为508.17万元,而随着行业景气度的高企,次年的2020年,其在营收接近5亿达到4.99亿的同时,扣非净利润暴增了345.21%推高至2262.42万元,在接下来的2021年,也就是强达电路正式将上市计划提上日程的当年,其当期营收达到了7.10亿暴涨了42.21%,扣非净利润更是暴增了182.69%达到6395.71万元,这也成为了彼时强达电路IPO递表的最大依仗所在。

在经历了2021年的高速发展后,如何继续保持基本面的持续性,这成为了摆在强达电路IPO面前的一道难题。

而在2022年,难以维持前一年高速增长态势的强达电路业绩增速疲态尽显,在这一年中,强达电路营收达到7.31亿元,仅同比增长了2.92%,扣非净利润也仅同比增长了28.13%较之2021年的182.69%的增速也在放缓。

当时间来到2023年,也就是强达电路IPO过会后进入注册流程的关键时期,原本持续增长的营收突然首次出现了下滑,其营收不仅未能延续此前三年的增长势头还掉头下滑了2.44%,扣非净利润增速更是大幅收窄至3.76%。

早在强达电路近一年多前即将走上创业板上市委会议前一个月左右,深交所在审核中心意见落实函中就表达了对于强达电路IPO前景的担忧,在2022年其PCB业务收入增速放缓的情况下,深交所就要求分析说明2023年是否存在业绩大幅下滑风险。

"强达电路2023年营收增速四年来首次下滑,扣非净利增速又大幅收窄,这一风险释放的信号此刻对其IPO来说相当敏感,在PCB市场规模增速减缓的背景下,强达电路是否有行之有效的办法来化解风险,这或将影响到强达电路IPO此后的审核推进。",上述资深保荐代表人分析指出。

除了2023年经营层面所面临的悄然变化外,产能利用率不高的强达电路此次IPO募投项目的合理性,产能如何消化也可能成为影响其上市推进的"变数"。

期后营收首次下滑

扣非净利增速大幅收窄

事实上,强达电路能成功过会,与其在2021年时营收扣非净利的双双暴涨密切有关。

在2020年时,强达电路扣非净利润就突破了2000万元暴增了345.21%达到2262.42万元,到了2021年,其当年的营收又突然以同比42.21%的增速猛增一举达到了7.10亿元,这也为其带来了6395.71万元的扣非净利润暴增了182.69%。

而随着2021年的营收大增,将强达电路在2019年至2021年三年间营业收入的复合增长率提高至了33.37%。

以2023年3月31日强达电路通过深交所上市委审议为时间节点回看,在彼时的2022年,强达电路携着营收三连涨的势头向资本市场发起了冲击。

数据显示,在2020年至2022年的三年中,强达电路营收分别为4.99亿元、7.10亿元、7.31亿元,复合增长率为20.98%;同期扣非净利润分别为2262.42万元、6395.71万元、8194.72万元,三年间复合增长率高达90.32%。

需要关注的是,2020年、2021年、2022年,强达电路营收同比增幅分别为25.08%、42.21%、2.92%;扣非净利润同比增幅分别为345.21%、182.69%、28.13%。

从以上数据不难发现,强达电路营收扣非净利增速已经连续两年放缓。

需要指出的是,乘着PCB行业快速发展的东风,2019年时,强达电路扣非净利润还仅为508.17万元到了2021年就飙升到至6395.71万元,暴增了11.59倍。

在经过了2021年营收与扣非净利的高增长后,随着PCB行业市场规模增速减缓,彼时2022年尚处于IPO审核关键期的强达电路便陷入了营收增长的瓶颈。

据强达电路公开披露的财务信息显示,2022年其营业收入7.31亿元,同比仅增长了2.92%,对应扣非净利润增速也从2021年的182.69%放缓至28.13%。

而随着2023年财务数据的出炉,强达电路此前连续三年营收增长的势态被正式终结。

当时间进入2023年,在强达电路于2024年3月30日申报材料中补充的财务数据显示,其2023年营业收入为71320.74万元同比下滑了2.44%,扣非净利润8503.24万元,同比增长了3.76%。

值得注意的是,2023年,强达电路主营业务PCB收入同比小幅下降了2.65%,而就2023年营业收入下滑,强达电路给出的解释是"受PCB市场需求疲软、产能未能扩充和宏观经济变动等因素影响"。

从2023年也就是强达电路IPO过会后的期后表现来看,虽然其营收首次下滑,但难以掩饰的是营收增长已现颓势,能否支撑强达电路IPO具有成长性尚待观察。

而强达电路在接受深交所前期审核的9个月中,就曾经历过二轮问询和一次落实审核中心意见,在这三轮来自监管层的审核意见中,强达电路是否符合创业板"成长型创新创业"的定位就被质疑,尤其是在最后一轮落实审核中心意见中,对其唯一的质疑,便是对强达电路2023年是否存在业绩大幅下滑风险的追问。

"在监管层提高创业板IPO企业上市门槛促进高质量发展,强调成长性的当下,2023年业绩变脸营收首次下滑,这无疑为强达电路IPO的进一步推进蒙上了一层阴影。"北京一位资深投行人士告诉慧炬财经。

产能利用率持续缩减

产能能否消化被反复拷问

此外,萦绕在此前两轮问询中,让监管层心存疑虑的是是否存在产能过剩的风险。

据强达电路此次IPO的募投计划显示,其此次IPO计划募集6亿资金,用于投向南通强达电路科技有限公司年产96万平方米多层板、HDI板项目和补充营运资金,其中前者将耗资10亿元,拟投入募集资金4.8亿元。

强达电路表示,募投项目南通强达电路科技有限公司年产96万平方米多层板、HDI板项目建成投产后,将新增年产96万平方米多层板、HDI板产能,届时PCB产能将大幅提高。

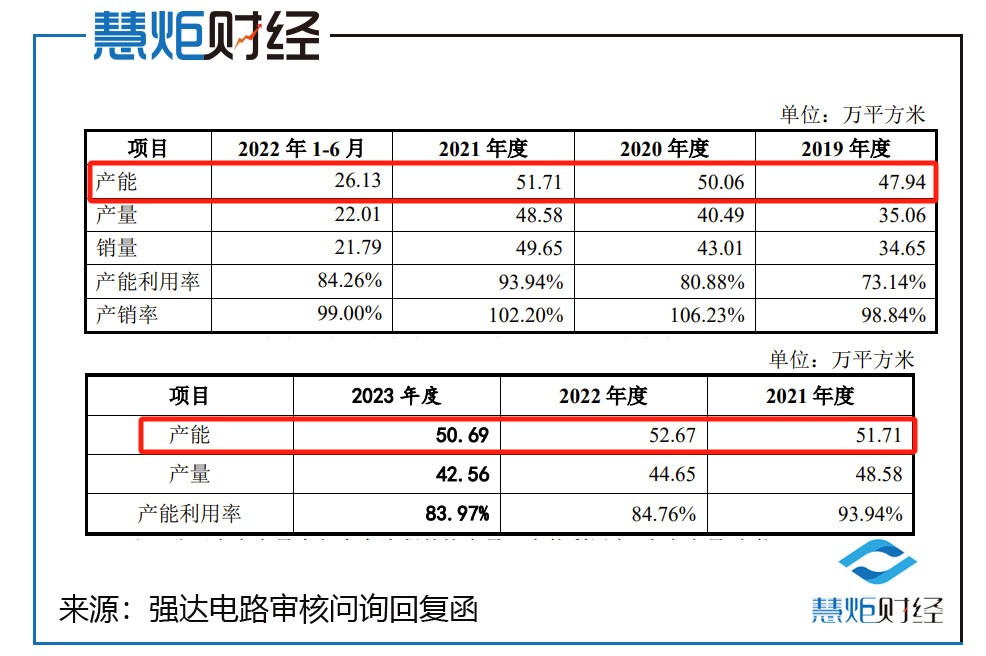

值得注意的是,2019年至2023年,强达电路产能分别为47.94万平方米、50.06万平方米、51.71万平方米、52.67万平方米、50.69万平方米,此次IPO募投项目拟建设产能远超报告期各期产能;同期间产能利用率分别为73.14%、80.88%、93.94%、84.76%、83.97%,最近两年产能利用率在持续缩减。

令人疑惑的是,这96万平方米的产能强达电路能否消化?该募投项目的必要性和合理性何在?

实际上,这96万平方米的产能增加,对强达电路而言,并不是一个小数目。

从数据来看,在过去的几年中,强达电路的产能也还远未能达到饱和状态。

强达电路披露的数据显示,在2019年至2021年间,其产能分别为47.94万平方米、50.06万平方米、51.71万平方米,当期的产量分别仅为35.06万平方米、40.49万平方米、48.58万平方米。

也就是说强达电路IPO报告期内的2019年至2021年三年内,除了2021年产能利用率达到了93.94%外,其他两年皆在八成上下。

到了2022年和2023年,在其产量较2021年均出现不同程度下滑的前提下,当年的产能利用率持续下滑分别为84.76%、83.97%。

最近一年的产能利用率仅为8成多,而强达电路却要利用IPO的募资大幅扩建产能,如果其募投实施完成,强达电路产能将在目前50.69万平方米的基础上大增89.39%至96万平方米。

需要指出的是,2022年PCB市场全球产值为817.40亿美元,增速减缓至1.01%,中国2022年PCB市场产值预计下降约1.20%。

另据Prismark 2023年3月发布的报告显示,强达电路PCB市场占有率占比在进一步缩减,由2021年的0.1329%下降至2022年的0.1277%。

一方面是产能利用率持续缩减,另一方面市场份额也在下滑,强达电路未来的产能将如何消化?

在首轮问询中,深交所要求强达电路结合市场需求、行业竞争格局、产能利用率现状、HDI产品收入及技术储备情况,说明募投项目是否存在产能过剩风险。

到了二轮问询中,深交所又要求结合所处行业周期、市场环境变化、产能利用率变化、在手订单及预计情况、市场占有率、行业壁垒、客户储备情况等进一步分析说明募投项目是否存在产能过剩风险。

显然在首轮问询中,强达电路的回复并没有成功打消监管层的疑虑。

慧炬财经注意到,此前资本市场上关于募资圈钱的争议从未断过,因而募集资金的合理性和必要性一直是监管机构审核的重点。

"拟IPO企业在大幅扩增产能背后,如果其实现有效销售缺乏充分依据,那么募投项目的风险无疑是巨大的,尤其是在证监会严防过度融资的当下,监管层会要求充分论证募投项目实施的必要性和合理性,而解释不清楚是很难过关的",上述投行人士进一步分析指出。

在创业板注册悄然提速,IPO或恢复常态的大背景下,尤其是在监管层严把拟上市企业申报质量的当下,营收首次下滑过会后苦熬了387天之久的强达电路能否获准提交注册进而最终成功上市,依然存在着诸多变数,慧炬财经后续将持续关注!

本文作者可以追加内容哦 !