藏格矿业股份有限公司2016年借壳金谷源登陆深交所主板,股票代码:000408。目前,藏格矿业是国内第二大氯化钾生产企业,氯化钾之外最重要的产品为碳酸锂,业务增长主要依靠钾锂双轮驱动。此外,藏格矿业通过参股巨龙铜业,在铜矿领域也有布局,巨龙铜业年营收水平已达到百亿规模,为藏格矿业带来丰厚的投资回报。

基于以下分析,估值之家认为藏格矿业业务基本盘稳健且成长性高,未来有很强的增长潜力。

一、藏格矿业依靠“三驾马车”,筑牢钾锂基本盘

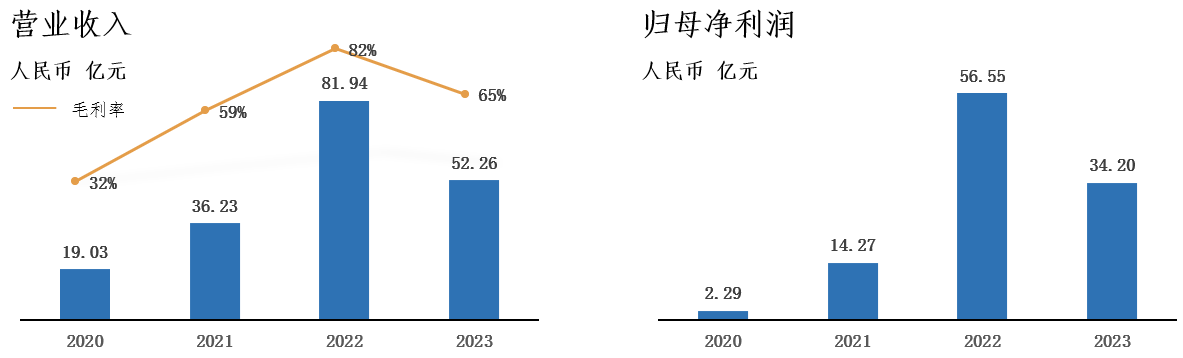

2020年至2022年的3年间,藏格矿业实现业绩高速增长,从2020年的营收规模19亿元一跃飞升至2022年的接近82亿元,3年年均复合增长率高达107.5%。收入增长的同时,盈利能力十分可观,2022年毛利率达到82%,归母净利润达到56.55亿元。

2023年,受外部钾锂价格下挫影响,藏格矿业业绩较2022年存在一定程度回调。2023年年度报告显示,实现营业收入522,572.12万元,同比下降36.22%;实现归属于上市公司股东净利润341,988.09万元,同比下降39.52%。但深入分析发现,即使在市场行情低迷的情况下,藏格矿业坚定“稳产保供”,在产量上仍达成了既定的生产目标,丝毫未动摇其基本盘。

藏格矿业主要产品氯化钾(2023年收入占比约为62%)方面,藏格矿业依托察尔汗盐湖的开采权,成为国内第二大氯化钾生产企业。资源优势加持下藏格矿业钾肥制造业务实现了显著的增长。虽然2023年复合肥市场行情低迷,但公司仍超额完成年生产量100万吨的生产计划,并超额完成120万吨氯化钾的对外销售计划。

数据来源:藏格矿业年报

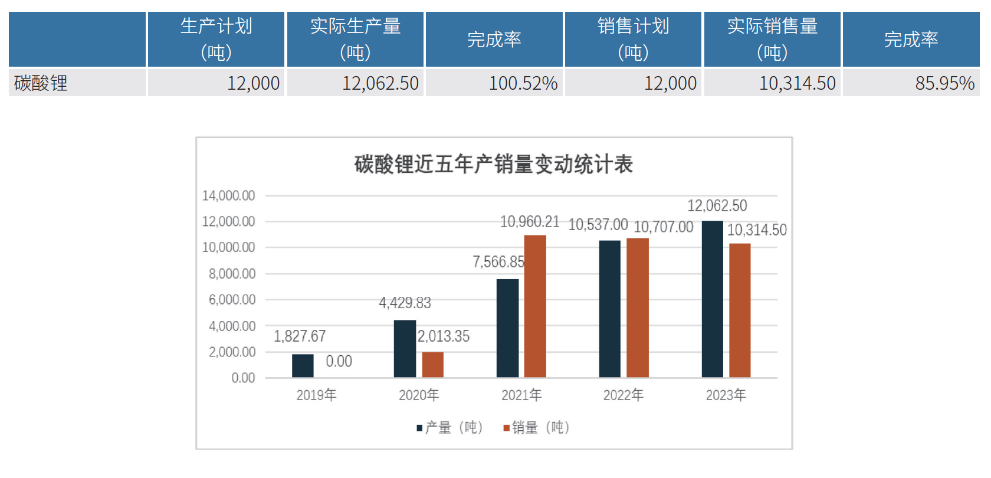

碳酸锂(2023年收入占比约为38%)方面,碳酸锂的市场价格更是如过山车般剧烈波动,面对恶劣的短期市场环境,藏格矿业调整了业务重心,主要精力放在生产上,最终实现了年产1.2万吨的生产目标。

数据来源:藏格矿业年报

虽然2023年钾锂价短期内较为低迷,但是藏格矿业顺势对钾、锂矿都进行了产能布局,为进一步扩张积蓄能量。钾矿方面,藏格矿业布局了位于老挝巴俄县与塞塔尼县的钾矿项目,两个矿区面积合计近400平方公里,目前已探得氯化钾资源总量约9.6亿吨,老挝钾矿项目I期投产后,预计将实现氯化钾产能100万吨/年,公司氯化钾总产能将达到300万吨/年。锂矿方面,公司以较低的成本取得了西藏阿里改则县麻米错盐湖资源储备,已探明的可利用氯化锂储量约250.11万吨,折碳酸锂约217.74万吨,且以湖表卤水矿为主,更加有利于锂资源的提取。

藏格矿业在钾锂双轮主业领域不断进行技术提升,不断压缩成本,极大提升了从低品位/低浓度矿资源中提取产品的能力。钾矿方面,公司自主开发“固转液”技术,实现对低品位甚至超低品位钾矿的利用,该技术使得占钾资源比重很高的低品位固体钾资源得以开采。自主研发的“从超低浓度含锂卤水中除杂提锂的方法”实现了从超低浓度卤水中“一步法”提取电池级碳酸锂,且已应用在年产一万吨生产装置中。

综上,藏格矿业的“三驾马车”:1.在现有基础上产销率不断提升,2.新建产能,3.提取钾、锂的技术提升筑牢成本优势,帮助公司不断筑牢根基,巩固钾锂优势的价值。

二、实控人事件对公司影响有限,短期内形成价值洼地

4月15日晚,藏格矿业发布公告,近日收到公司实际控制人肖永明家属的通知,肖永明因涉嫌刑事案件,被自贡市公安局执行指定居所监视居住。估值之家认为,该事件对公司影响有限。

肖永明原本在藏格矿业董事会任职董事长职务,2019年8月起即离任藏格矿业,在职务上与公司没有任何关系。肖永明隐退之后,肖永明之子肖宁接棒藏格矿业董事长,公司已在肖宁治下平稳运行3年多。

肖宁在担任藏格矿业董事长之前,毕业于名牌大学,且在基层和管理处历练多年,学历和资历都是当仁不让。肖宁毕业于中国人民大学后,2012年6月至2021年5月在藏格矿业的重点项目巨龙铜业公司从一线到管理层历练了9年时间。从实际表现来看,肖宁领导下藏格矿业的业绩可圈可点,持续创下历史最佳纪录,其中藏格矿业2021年实现营收36.23亿元,同比增长90.31%;实现净利润14.27亿元,同比增长523.60%;2022年实现营收81.94亿元,同增126.19%;实现净利润56.55亿元,同增296.18%。

从藏格矿业股东的角度,虽然肖永明仍是藏格矿业实控人,但正如藏格矿业的公告所说,这件事不会导致公司股权权属产生重大不确定性,亦不会对公司控制权稳定性产生不利影响。

从事件发生之后的资本市场表现来看,也证明市场参与者的眼睛是雪亮的,超短期内受情绪影响存在股价错杀的情况,但短短4个工作日内股价就已经得到修正。4月16日,受事件影响,藏格矿业开盘价30.2元,跌幅10%;4月17日即止跌;4月18、19日,藏格矿业连续上涨,且在经过4月18日分红后的除权除息,4月19日收盘价达30.78元,股价回升至事件发生前的水平。甚至可以说,这次事件反而促成了一个短期内的价值洼地,聪明的投资者此时应当撇开情绪影响,果断把握投资的机遇。

三、氯化钾:作为国家战略资源,预计将保持稳定增长

藏格矿业生产的氯化钾主要用途是生产化肥。化肥作为农业生产的重要基础物资,与国家粮食安全息息相关。中国是农业大国,是全球最大的化肥生产国和消费国,也是全球最大的钾肥需求国,从供需角度分析,无论经济周期如何变化,作为藏格矿业基本盘的氯化钾产品将持续稳定增长。

(一)氯化钾是典型的非周期性行业,需求稳定且不断增长

钾肥主要用于农业生产,其需求短期内受到耕地面积、农产品价格等多方面因素影响,但是长期来看,有着稳定且不断增长的市场需求。根据贝哲斯咨询,预计全球氯化钾市场在预测期间将以6.09%的复合年增长率增长。

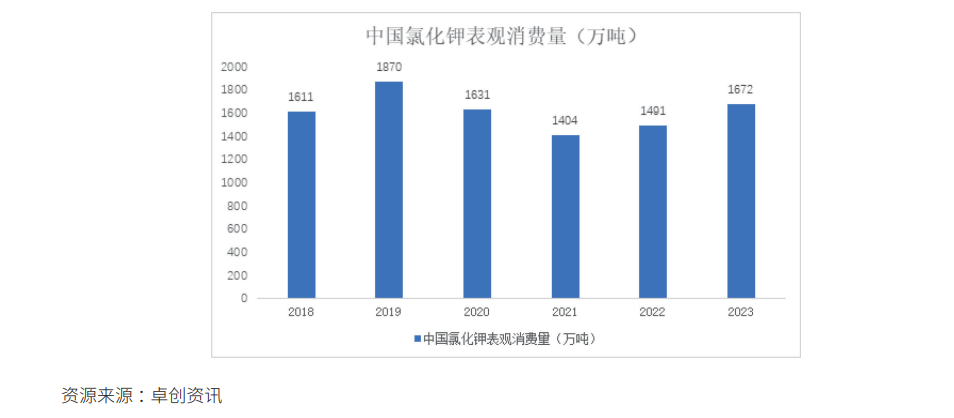

我国是农业和人口大国,2023年国内经济复苏促进农业增长,钾肥需求量较高。据卓创资讯数据,2023年中国氯化钾表观消费量达1,672万吨。

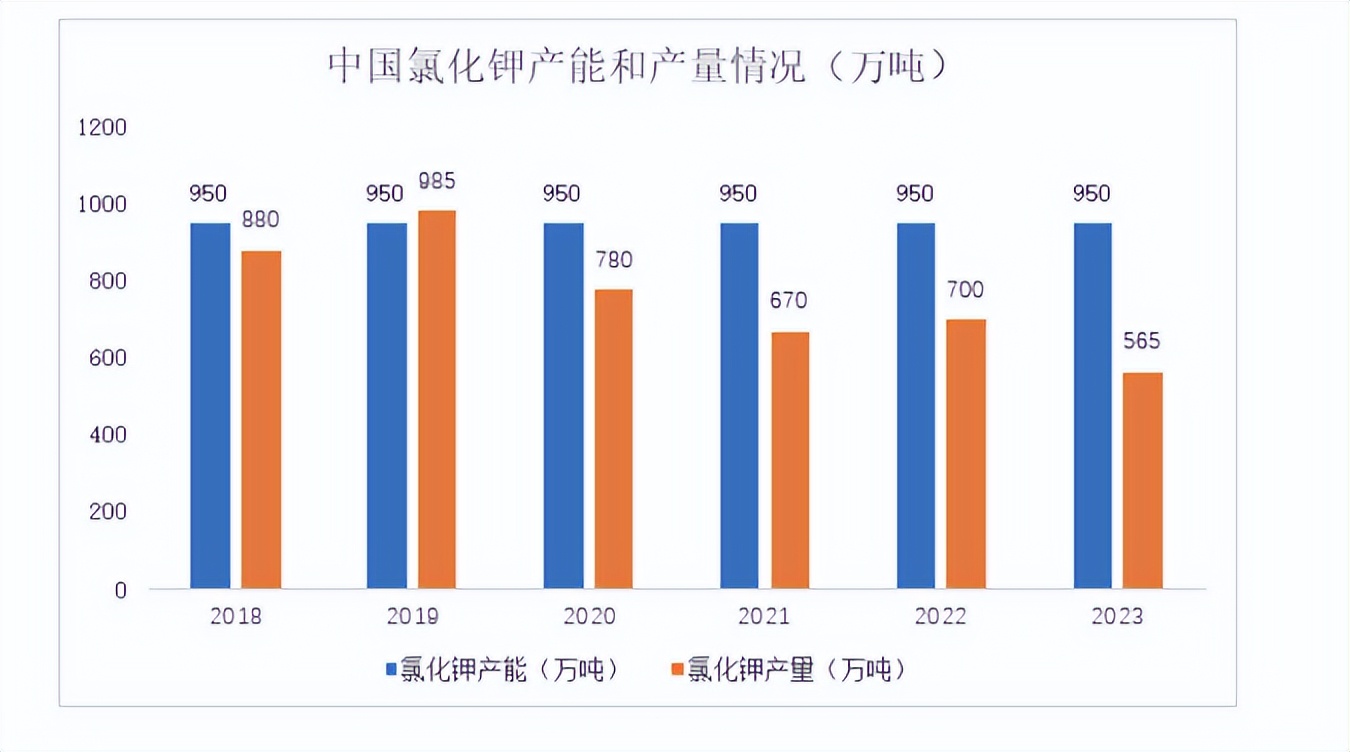

(二)我国钾资源产能受限,国产供给不足

为保护西北盐湖的生态系统,我国对钾肥扩产较为谨慎。资源型钾肥企业目前集中度较高,仅有30家,其中仅有3家可达到年产百万吨。稳定的竞争格局有利于统一、合理且科学地规划国内钾肥资源的开采。

2023年中国氯化钾消费量1672多万吨,但是产量仅565万吨,存在较大的需求缺口。

(三)地缘政治等因素影响,中国企业对化肥“保供稳价”工作至关重要

我国钾肥对外依存度超过50%,由于地缘政治、气候等因素的影响,各国对粮食安全更加重视,农产品价格显著上行,种植面积扩大,化肥需求增加,2020年以来,世界多数地区化肥产业生产和供应链受到不同程度的影响,供给受到一定程度的抑制,区域性供给矛盾进一步显现。同时,大宗原料产品价格频繁波动,导致主要化肥产品价格波动明显,且国外肥料价格波动速度和幅度更为明显,对国内产品价格进一步产生影响。

中国是人口大国,粮食安全至关重要,而化肥关系到粮食安全,化肥行业的上游矿业公司对化肥行业“保供稳价”工作至关重要。

四、碳酸锂:新能源行业高速发展导致需求激增

藏格矿业生产的碳酸锂主要用途是动力电池和储能电池。多年来,中国政府出台多项新能源产业相关政策,鼓励新能源行业发展,使其有望成为中国“换道超车”的重要行业。藏格矿业作为上游企业,吃到新能源发展的红利。

(一)锂产品终端需求激增,驱动行业快速发展

碳酸锂主要用于锂离子电池的生产以及少数传统工业,其中锂离子电池按照终端用途可分为动力电池、储能电池与消费电池三大类。其中,动力电池和储能电池是锂盐需求飞速增长的重要驱动力。

动力电池/电动汽车市场:全球电动汽车行业快速发展,推动锂离子电池需求增长。2023年全球新能源汽车销量达到1,371万辆,同比增长约32%。预计到2024年全球新能源汽车销量将超1,700万辆,2025年超2,100万辆。同时,在新能源车市场高景气度的背景下,动力电池装机需求将同步上升,预计动力电池需求在2024年达到930GWh,2025年全球动力电池装机量有望突破1,100GWh。随着市场成熟,新能源汽车行业将从规模扩张转向注重质量的稳健成长,进一步促进锂资源需求增长。为支持锂电池与新能源汽车发展,中国政府出台多项产业政策,中国的电动汽车增长远高于全球市场。

储能电池市场:随着对碳排放的关注和碳中和策略加强,全球储能领域呈现强劲增长。储能需求包括发电侧、电网侧、用户侧以及基站和数据中心,其中中国和美国的发电侧储能占比分别为59%和80%,而欧洲以用户侧储能为主,占比56%。中国化学与物理电源行业协会动力电池应用分会的数据显示2023年全球储能电池出货量为173GWh(以终端口径统计),同比增长60%,其中中国储能电池出货约159GWh,占据全球市场出货量的92%。2024年全球及中国储能电池出货将继续保持增长态势,中国储能电池出货量预计有望突破200GWh,增长率可能超过25%。装机方面,动力电池应用分会数据显示,2023年全球新型储能新增装机量约35GW,同比激增72%,其中,锂电池储能项目新增装机约34GW。截至2023年年底,全球新型储能累计装机规模约81GW。展望2024年,预计全球新增装机将超过50GWh,增速预计将超过50%。

(二)中国锂储量不占优势,国内自主可控的锂矿资源具有战略意义

中国的锂储量和产量均不占优。据USGS,截至2022年,全球锂矿储量13839万吨LCE,主要分布在智利(4950万吨LCE、占比35.8%)、澳大利亚(3300万吨LCE、占比23.9%)、阿根廷(1437万吨LCE、占比10.4%)、中国(1065万吨LCE、占比7.7%)。从资源量口径来看,据中国地质调查局2021年数据,玻利维亚锂资源量超亿吨LCE,位居全球首位。原生锂资源产量方面,据USGS,2022年全球锂矿产量主要分布在澳大利亚(占比46.9%)、智利(占比30%)、中国(占比14.6%)、阿根廷(占比4.8%)。

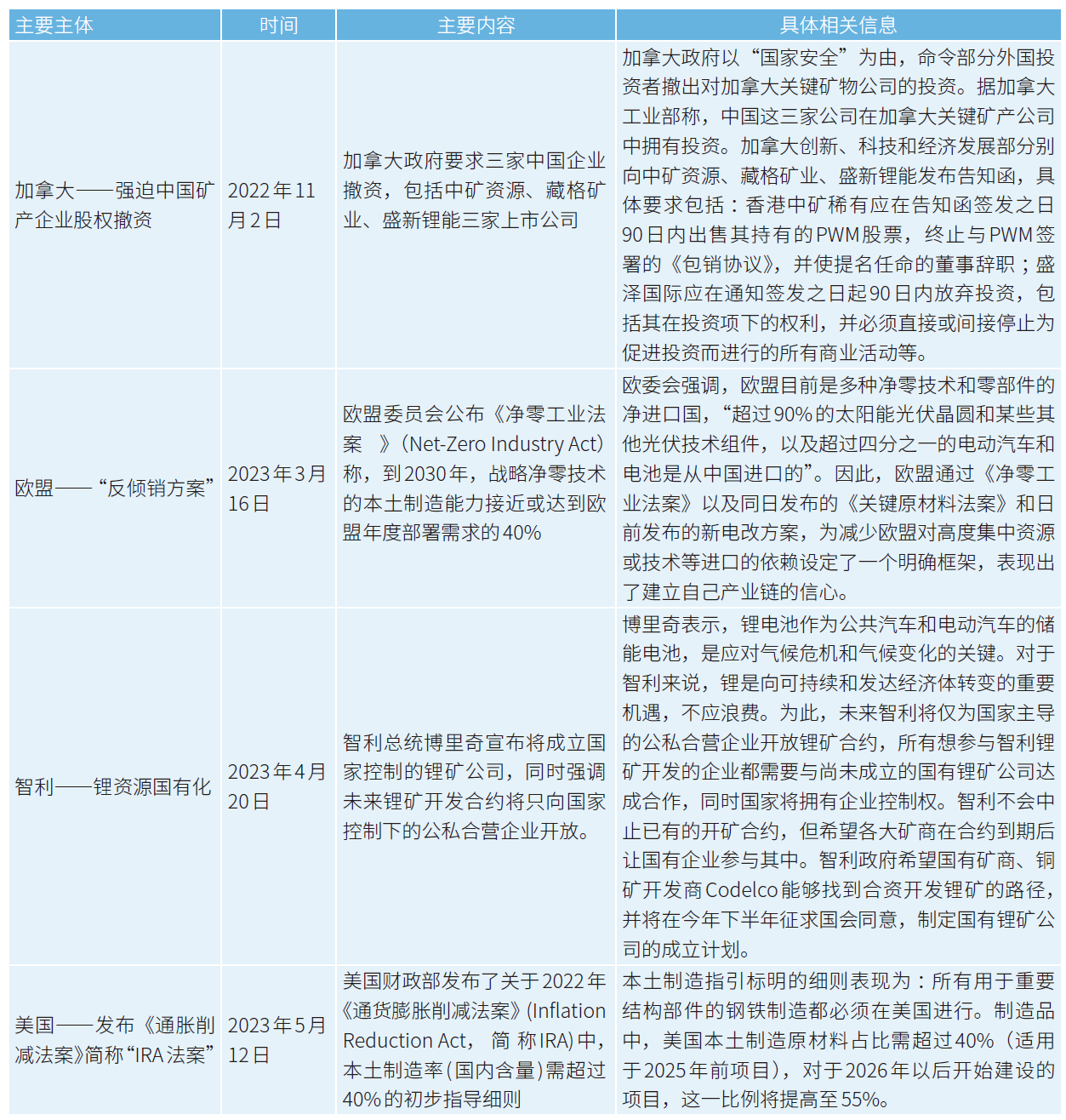

锂资源的供给和储量主要集中在国外,从过去的智利锂资源国有化、加拿大要求中国企业股权撤资、美国IRA法案以及欧盟反倾销法案供应链本土化要求,再次彰显锂的重要战略地位以及资源自主可控的必要性。地缘政治风险因素长期存在,国内自主可控的盐湖资源有巨大战略意义。

五、铜矿:成长潜力巨大,未来价值将进一步提升

藏格矿业持有巨龙铜业30.78%的股权,实现了集团对铜矿资源的延伸布局。巨龙铜矿业务的飞速增长为藏格矿业带来巨额回报,2023年藏格矿业从巨龙铜矿获得投资收益12.96亿元。

(一)巨龙铜矿目前发展态势迅猛,随新项目投产,未来可期

2023年,巨龙铜矿产铜15.4万吨,实现营收102.35亿元,净利润42.11亿元。巨龙铜业拥有资源量铜1,927万吨、银1.06万吨、钼120万吨;2023年矿产铜15.44万吨、钼5,596吨、金633千克、银105.7吨;2024年计划矿产铜16.6万吨;项目二期改扩建工程获有关部门核准,2024年将全面开工建设,计划2025年底建成投产,达产后整体年采选矿石量将超过1亿吨,年矿产铜将达30-35万吨,将成为国内采选规模最大、全球本世纪投产的采选规模最大的单体铜矿山;项目未来将进一步规划三期工程,若获得批准,最终可望实现年采选矿石量约2亿吨规模,成为全球采选规模最大品位最低、海拔最高的铜矿山。

(二)未来铜矿资源将向“供应定价”转变

供给端,全球铜精矿供应不确定性问题愈演愈烈,矿端通胀压力不减、技术运营难度增大、社区矛盾趋于增加、环境和水资源问题突出。2024年初,全球多家头部矿企下调产量规划,对短期市场产生冲击,铜精矿加工费指数快速回落,部分冶炼厂面临原料供应短缺。

需求侧,新兴领域曙光已现,传统领域仍待刺激,细分市场复苏度不均衡;其中,能源转型目标支持电力需求快速增长,新质生产力需求驱动,新基建项目规划不断,但居民消费相关的汽车、地产等传统主力需求有待提升。

此外,全球货币环境正在转向宽松,将推高对铜等风险资产的需求。

综上,拥有铜矿资源的巨龙铜矿,价值将进一步提升,这也将间接增厚藏格矿业的收益。

六、为投资者不断创造价值,提升中小股东的“获得感”

今年4月中旬新“国九条”公布后,上市公司的分红情况成为市场关注的焦点,政策鼓励上市公司多分红,以提升投资者的回报。

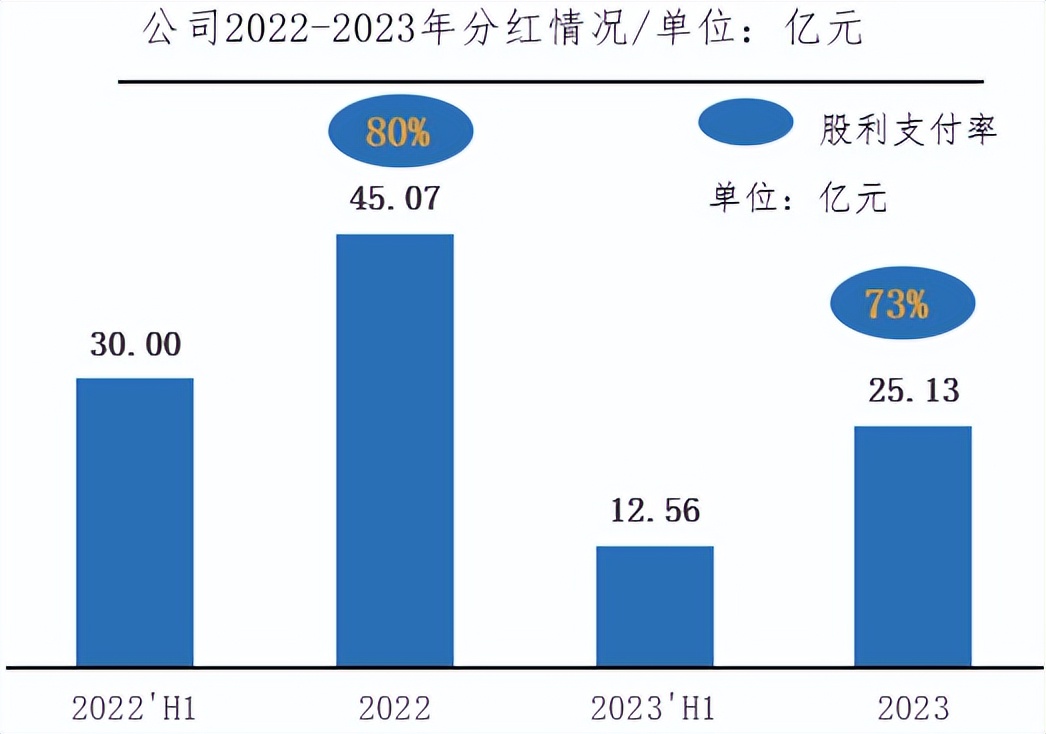

从分红的角度,藏格矿业可以说在整个A股“”。2023年,公司分别在年中与年末进行现金分红,累计现金分红25.12亿元,占归母净利润比例达73%;公司近两年年平均股息支付率为77%,分红水平处于同行业企业领先地位。

藏格矿业与同行业企业2022-2023平均股利支付率情况比较

对比同行业公司的分红率,才发现“没有对比就没有伤害”,希望A股多一些像藏格矿业这样为投资者谋福利的公司。

综上所述,藏格矿业依靠“三驾马车”,筑牢了自身钾锂基本盘;参股巨龙铜业,实现了集团对铜矿资源的延伸布局。氯化钾和碳酸锂是藏格矿业最重要的两种产品,氯化钾作为农业化肥,具有很强的抗周期性;碳酸锂作为新能源动力电池和储能电池的原料,随着新能源行业的强势增长获得超额红利。巨龙铜矿项目规模将创下新高,未来价值将进一步凸显。公司已脱离实控人影响,平稳运行3年多,实控人事件影响有限。成长基本面稳健的同时,藏格矿业作为高股息的投资标的,进一步增厚收益,具有较高的投资价值。

本文作者可以追加内容哦 !