一季报的时刻又来了,今天先看最早关注的有特色的一家固收特色公司“东证融汇”,它家依然是三个小当家--添添益中短债、鑫享30天和禧悦90天。为了给大家省流,我先说结论。

首先从总规模看,没有大变,依然朝着400亿总规模进发;其次,从波动和收益角度依然保持了稳定平稳上升的态势,这和其一直坚持的信用债策略相关;最后,在今年国内债市赚超额难度进一步加剧中,产品也在发生细微改变。一句话总结:家族风格依旧,追随粉丝仍在,顺势而为尝试突破,今年净值稳健慢爬坡是大概率事件。

因为三个产品核心特征不变,我就不在逐一贴报告里面的内容,我会选择最具代表性的东证融汇禧悦90天作为代表给大家做参考:

首先资产配置上满仓,其中债券类资产98.58%,和我一样对债市至少短期内不看空。其中ABS的持仓环比上升,这点是前文中所提及的细微变化中的一点。即在信用债整体绝对收益不断走低背景下,尚有一部分流动性溢价的ABS越来越多的受到青睐,东证的经理作为捕捉这种细微超额利差机会的老手,自然早已进场。

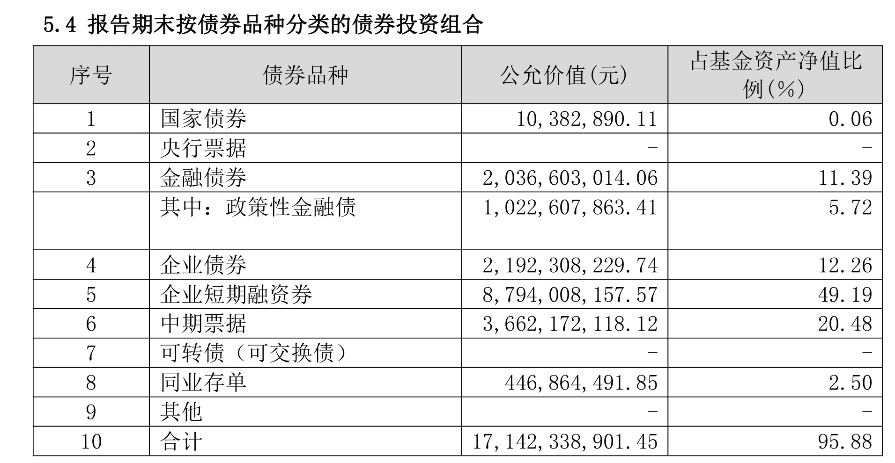

其次,从债券具体资产的分布看,一直坚持企业短融中票为核心的特点没变,这也是其收益稳定上升的基本保障。不过,金融债(包括政策性金融债)的占比环比明显上升,这一点是随行就市的另一个细微变化。今年,尤其是一季度和去年梭哈城投赚翻天“流行”不同,利率债(包括高流动性的信用债)提前迎来了春天。可以大致推断,今年一季度表现非常突出的产品,大概率都是有参与此类产品买卖的。既然今年市场的阿尔法来自于此,虽然核心配置上依然坚定自己的家族特征,但在为客户尽可能获得超额收益的压力下也“不能免俗”。

最后,说下我问什么选择家族里面的90天作为参考。一是它是家族里面规模最大的产品(虽然30天也破百亿),二是它是三只产品中近一年收益最高的产品(虽然其他两个差距也非天壤之别),三是随时可申赎的货基或者锁定期超短的类货基产品更容易被突发挤兑、赎回费冲利润和短期营销等非投资因素所影响,所以我选择的是最能反映其管理能力的90天(要是他们有一年的,我就参考一年锁定期的了,期待他们未来新发产品)。

最后的最后,在这个俄乌战争还没结束,巴以冲突已到白热化,以伊半个世纪内首次直接攻击对方领土,中国经济等待否极泰来,美国大选年持续施压我国,欧洲强国也想趁机走出自己独立道路的当下。一个继续坚守自己家族特征,尝试顺势而为的产品,我相信不会辜负追求稳健收益投资人期望的。如果它家特点恰好和你期望相符,你又有闲钱,个人建议直接入90天(我有信心至少一两个季度内债市是不会转向的)。

数据来源:东证融汇禧悦90天2024年一季度报告

风险提示:本文仅代表作者个人观点,不做任何投资建议。未经允许不可转载。#万丰奥威收监管函,飞车“炒作”要降温?##高新发展终止收购华鲲,股价怎么走?##铜价大涨,有色金属将开启大牛市?##Q1预增339%-454%,同为股份六连板##妖股诞生?春光科技连板逻辑是什么?#$东证融汇添添益中短债C(OTCFUND|970133)$$东证融汇禧悦90天滚动持有中短债A(OTCFUND|970096)$$东证融汇鑫享30天滚动持有中短债C(OTCFUND|970099)$

本文作者可以追加内容哦 !