安信企业价值优选的投资策略是坚持自下而上的投资选股,在充分研究公司商业模式、竞争优势、公司成长空间和行业竞争格局的背景下,结合估值水平,在“好价格”下买入并持有“好公司”,长期获得估值均值回归和企业内在价值增长的收益。

2024年1季度市场震荡分化,其中上证和沪深300指数小幅反弹,中证500、创业板指数小幅下跌。分行业来看,1季度银行、石油石化、煤炭、家电等行业表现较好,医药、计算机、电子、房地产等行业表现较差。今年1季度安信企业价值总体有所上涨,相对跑赢市场。

从今年已发布的前2月宏观数据来看,发电量保持较好增长,出口数据同比回升,3月最新的PMI数据重回50以上扩张区间。但一季度房地产销售数据依然较弱。市场流动性方面继续相对宽松,M2增速相比去年有所下行,但仍保持高个位数增长,十年期国债收益率一季度小幅下行,目前已到2.3%的水平。人民币汇率今年以来小幅贬值。

短期来看,我们认为今年开年以来市场波动明显,各个指数之间也有明显分化,个股之间的相对投资性价比快速变化,这给了我们自下而上找寻部分优质股票错误定价的机会。拉长来看,虽然近期市场有所反弹,但是从潜在回报率角度,眼下依然是未来3年股票投资很好的投资时点。无论是沪深300指数还是中证红利指数的估值还处在历史较低位置。自下而上来看,我们发现无论A股还是港股,多个行业均有十分优秀的公司在行业下行周期中积极扩大竞争优势,未来市场份额有机会持续提升,这一部分企业的投资价值值得我们把握,如银行、交运板块,以及家电、煤炭、纺服和黄金珠宝、建筑建材板块和部分新能源的龙头企业。

近期我们小幅减少了部分地产行业的配置,我们依然认为在行业下行期优秀公司的经营韧性要显著强于二三线公司,但我们之前对行业景气触底回升的进度判断过于乐观。

另外1季度小市值股票波动巨大,我们从自下而上研究企业价值的角度,对部分小盘价值股票也有关注。关键是从业绩增长确定性的角度,找到一些未来经营业绩能持续增长的公司,如果在估值性价比合适的情况下,我们会逐步加大关注力度。

最后,1季度港股市场小幅下跌,目前AH溢价指数达到160。目前我们继续看好港股估值较低而预计今明两年业绩还能保持平稳的公司,集中在金融、煤炭、石油、地产、交运等行业。

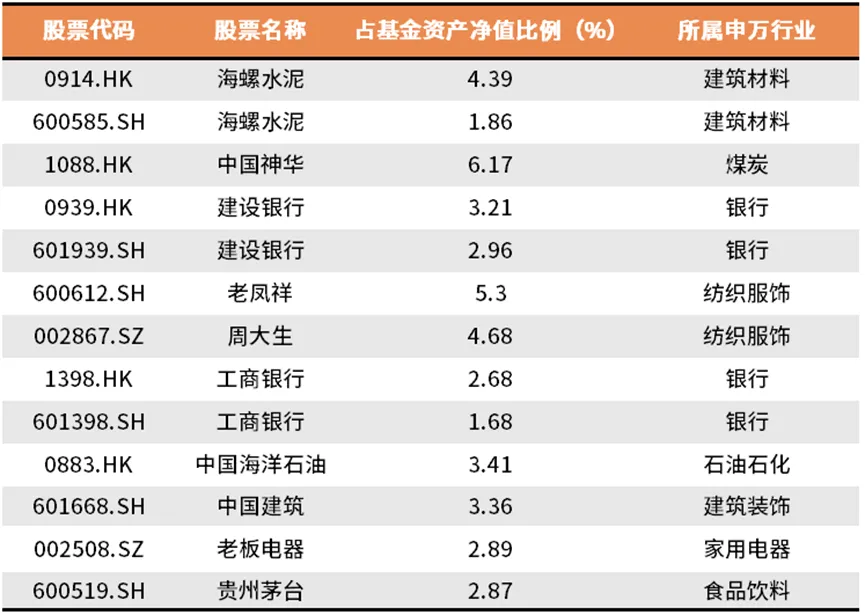

今年1季度我们的仓位总体平稳略有减少,目前仓位仍处于相对高位。主要增加了建材、银行、交运等行业的配置,小幅减少了地产、建筑、医药等行业的配置。目前相对看好的公司集中在银行、纺织服饰、煤炭、建筑建材、家电等细分行业的优秀公司。

资产配置

资产配置 前十大重仓股

前十大重仓股数据来源:《安信企业价值优选混合型证券投资基金2024年第1季度报告》、Wind,图中股票不代表当前持仓,不构成买卖建议,最新持仓可能发生变化。

风险提示:本材料由安信基金提供,材料观点不构成投资建议或承诺。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金的业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低不预示未来业绩表现,完整业绩见产品详情页。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征和相关风险,具备相应风险承受能力。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !