本周黄金的调整大概率是在降息预期持续落空、10年期美债收益率加速攀升之际,叠加中东局势有所缓和,黄金多头头寸集中止盈离场。长期看,黄金能否重回涨势,需要关注三点宏观逻辑是否发生变化。

01黄金历史性大涨后回调,还能介入吗?

今年以来,黄金价格迎来历史性大涨,上周以色列和伊朗之间冲突再度引发市场对中东爆发全面战争的担忧,避险情绪升温,伦敦金一度突破2400美元/每盎司,自3月初以来最大涨幅近20%。

进入本周后,随着中东紧张局势有所缓和,市场普遍预计美联储将推迟降息,美债收益率近期反弹势头迅猛,市场对金价追涨的情绪有所降温,而获利了结的需求明显升温,大涨之后部分资金选择了逢高减持,加大了黄金的抛售压力,金价出现一定回调。

当前而言,尽管美联储降息节奏可能延后,然而在全球风险事件频发,避险情绪仍在,全球央行购金量持续攀升,助推金价上涨多重因素仍在下,黄金依然具备较好的投资价值。

02黄金需要择时吗?

黄金当然需要择时,在不同宏观场景下黄金表现差异极大。

如果看1968年至今黄金价格走势,即便是剔除通胀因素的实际金价,长期维度上走势涨跌变化也极大。近期或许有观点认为黄金已经脱离传统框架,但黄金依旧还遵循货币属性、避险功能、抗通胀功能驱动的框架并依旧可以用实际利率理解,只不过价格与锚之间存在发散和收敛的关系。

图1:实际金价与名义金价

数据来源:wind,招商证券

03美元和黄金并不是因果关系?

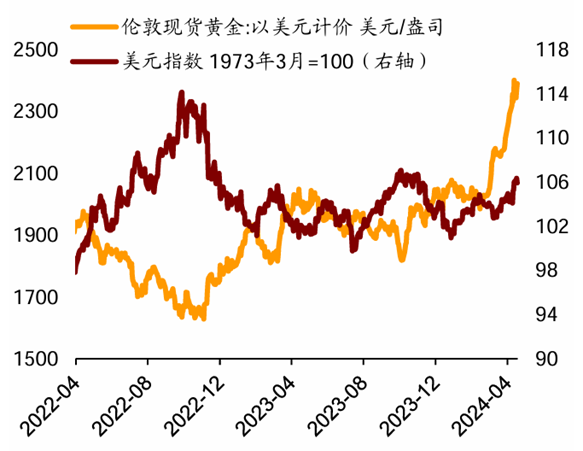

从历史长期趋势看,美元指数走势和黄金价格走势呈现负相关,而今年以来出现美元和黄金同时上涨情形。

究其原因在于两者的驱动因素不同,美元指数上涨的驱动因素在于美国通胀反弹,市场对降息预期的回落支撑美元走强,而黄金上涨则是地缘政治冲突、美国通胀反弹风险、美国国内资产风险、央行持续购入黄金等多因素支撑,美元和黄金其实是相关关系。此外,不同货币计价黄金价格走势趋同说明黄金价格走势并非汇率现象,汇率的强弱影响金价走势的弹性。

图2:近期黄金和美元同时上行

数据来源:wind,招商证券

04逆全球化、地缘性事件和美元信用削弱推动金价持续上行?

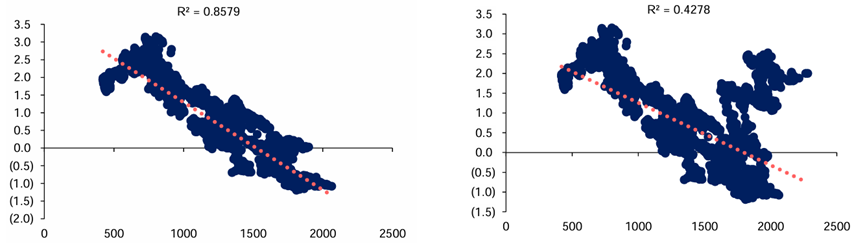

过去代表黄金持有机会成本的美债实际利率与金价也呈现负相关关系,而2022年至今实际利率与金价的负相关也在明显走弱。根据华泰证券测算,2005年-2021年现货黄金价格与实际收益率回归R方为0.8579,样本扩大至2005年-2024年4月后,R方下降至0.428,且23-24年背离散点明显增多。

图3:2005-2021年10Y实际利率与伦敦金相关性图4:2005-2024年10Y实际利率与伦敦金相关性

数据来源:wind,华泰证券

背后更可能反映的是因为逆全球化趋势下,美元循环体系有所动摇。自2018年以来,随着中美贸易摩擦爆发,逆全球化思潮开始涌起。过去三十年形成的以中东资源国-东亚制造国-欧美消费国为主体的“美元大循环”开始有所动摇,资源及制造国央行开始逐步加快黄金资产的配置。

复盘1990年至2023年主要地缘性事件发生期间金价走势,对于能源价格(如石油等)能够造成影响的事件和对美国经济能够造成负面影响的事件,会对金价造成2个月左右的正面影响,金价上涨幅度多处于10-15%之间。此外2022年2月开始的俄乌冲突和2023年3月的美国硅谷银行破产事件,对于金价的正面影响约2个月,期间金价上涨超过200美元/盎司。

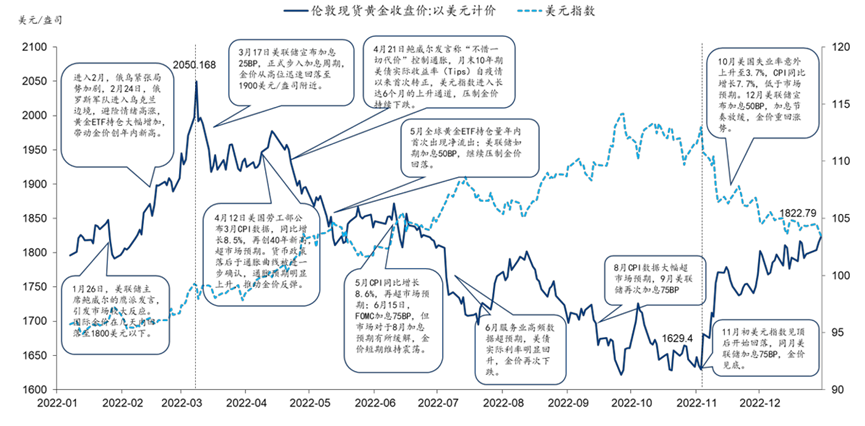

图表5:2022年俄乌事件和美国加速加息对于金价的影响

数据来源:wind,华泰证券

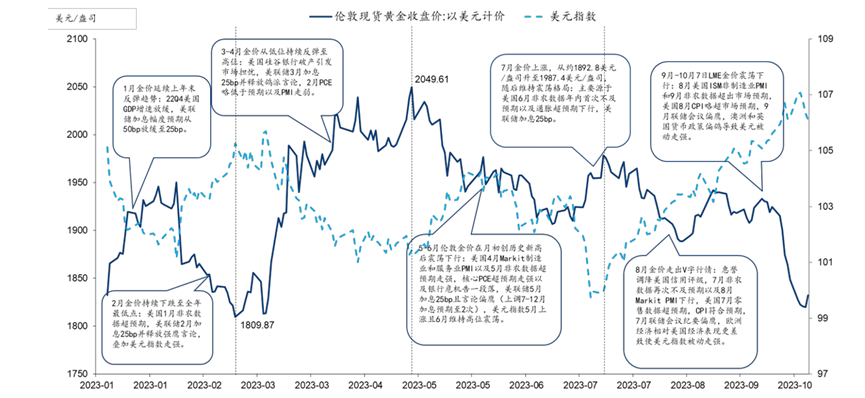

图6:2023年硅谷银行事件和美国加息放缓后对于金价的影响

数据来源:wind,华泰证券

图7:1990年至2023年全球主要地缘事件对金价的影响

数据来源:wind,华泰证券

今年3月美国CPI同比增速反弹至3.5%(预期3.4%,前值3.2%),已经连续第4个月高于市场预期,体现出较普遍的价格压力。美国3月份零售销售月率0.7%,大幅高于预期值0.3%,前值从0.6%上修至0.9%。在美国经济韧性的背面,本就存在的两点内部矛盾疫后被进一步显现化。一是财政压力陡增。政府杠杆率从疫前的105.6%上升至2023年的121.2%;二是贫富差距的恶化。疫后偏低的实际利率环境,将贫富差距推升至历史之最。美国居民财富前0.1%群体的财富占比疫后显著上升,前5%收入居民的收入占比亦然。疫后美国低利率环境加剧了贫富分化,高政府杠杆率又约束了利率中枢上移幅度,短期之内似乎无解。

而经济韧性背后的自相矛盾或将削弱美元地位。在今年大选之前美国内部矛盾进一步显现化。如果降息,可缓解财政压力,但会让贫富差距和选民最关系的通胀问题进一步恶化,影响拜登的支持率;如果不降息,则会让财政问题更加严峻。在任总统拜登为了稳定支持率,大选之前维持高利率以抗通胀十分关键,但也为未来经济埋下隐患。

05往后怎么看黄金走势?#避险需求减少?黄金、白银大跳水!#

当前美国通胀存在一定上行压力(能源、时薪粘性以及房价对房租的传导等因素),进而美国大选前美联储大概率不会将降息的靴子落地,但基于财政压力考量,美联储又可能继续通过降息预期或者开始放缓缩表来压制美债收益率的上行斜率。例如2023年10月当10年期美债收益率升至4.98%的高位,美联储通过强化降息预期令美债收益率回到4%以内。

此外,由于美股大跌也会影响选民情绪,因此美国大选之年美股通常收涨(2000年和2008年危机除外)。出于维护美股涨势以稳定选情的角度考虑,大选前也不宜降息。今年海外流动性进一步抱团美股的概率不低,降息反而释放了确认经济转弱的信号,会削弱美股的虹吸效应,令抱团资金退潮,美股出现调整风险。由于近期美国通胀、非农就业、零售销售数据均超预期,截至4月23日CME美联储观察工具显示,市场预期美联储首次降息的时间已经推迟到了今年9月,预期年内降息2次共计50个基点。

因此本周黄金的调整大概率是在降息预期持续落空、10年期美债收益率加速攀升之际,叠加中东局势有所缓和,黄金由于多头头寸集中止盈离场而迎来一波调整。

往后看,黄金仍可继续看多。

第一,在全球推动价值链重塑的背景下,政策不确定性仍然较高,地缘风险也尚未看到明显的熄火信号,黄金的“不确定性溢价”仍在。第二,全球潜在经济增速下移的趋势判断不改。第三,美国经济的内部矛盾和财政问题的解决也需要时间。因此黄金待近期调整后仍可继续看多。

而从长期来看黄金走势,可以关注以下三点宏观逻辑是否会发生变化:

1)地缘政治风险能否、何时平息?全球不确定性的中枢抬升的趋势会否逆转?2)逐渐看清全球实际利率中枢下移的幅度,进而可以定量评估实际利率敏感型资产的演绎是否过度?3)美国的高通胀、贫富分化和政府高杠杆率的问题能否得到化解?例如,大选落地后,新任政府能否通过加税来化解高政府杠杆率和贫富差距的两大内部矛盾?@股吧话题

在明确看到以上变化发生之前,对黄金仍保持看多。

最后附相关指数及ETF:#【有奖】假期已定,在线寻个基金“搭子”#$黄金ETF华夏(SH518850)$

1、黄金ETF华夏(518850)及其联接基金(008701/008702):黄金ETF华夏为商品基金,投资于国内黄金市场,基金净值会随着国内黄金现货价格波动而产生波动,从而承担黄金价格波动风险。黄金是一类特殊的资产,具有金融属性、货币属性和商品属性三方面属性,总体来看,金融属性在其价格形成过程中影响较大,而货币属性和商品属性对黄金价格形成影响相对较小。黄金一直以来就被认为具有一定的抗通胀属性,通胀水平与黄金价格走势有不小的相关性。商品的长期回报率与传统的股票、债券等投资工具的回报率相关性较小,可以作为资产配置工具,有效优化客户资产组合的风险收益结构。@广发基金

2、五一假期即将到来,你的出行“搭子”游玩之余,别忘了给假期理财也找个“搭子”,选一只陪你共度假期,力争不错过假期收益的基金吧!比如近期热度攀升的债券型基金,不仅申赎灵活,休市期间产品仍有机会积累票息收益,和五一小长假很搭哦!$广发中债7-10年国开债指数E(OTCFUND|011062)$

3、有色50ETF(516650)及其联接指数(016707/016708),跟踪中证细分有色金属产业主题指数(指数代码:000811,指数简称:细分有色)反映沪深两市细分有色产业公司股票的整体走势,该指数从有色金属及采矿等细分产业中挑选规模较大、流动性较好的公司股票组成样本股。指数成份股以中大盘为主,行业特征鲜明,细分领域分布均衡,覆盖了有色金属行业主要细分领域,从行业的权重分布上看,细分有色成份股主要集中在申万二级行业中的工业金属(49.0%)、小金属(19.6%)、能源金属(14.0%)和贵金属(13.8%)。$有色50ETF(SH516650)$

本文作者可以追加内容哦 !