从去年年底传出,康师傅旗下的瓶装茶/果汁系列将涨价开始,其似乎就已经走到了市场的对立面。

先是消费者端,不少网友直呼,“平民饮料以后也不平民了”“既然康师傅选择了涨价,那就别怪消费者转战统一冰红茶了”“康师傅涨价,直接把消费者推向了统一,建议严查管理团队”……

随后在资本市场,从去年11月开始,康师傅的股价便进入了连续下跌区间,最低点甚至仅为7.07港元/股,较曾经的价格高点缩水近一半。

最后在终端零售商方面,据央广网媒体文章指出,虽然康师傅涨价已成定局,但现在仍有相当一部分个体超市并不敢涨价,担心会因此影响到销量。

目前,统一、农夫山泉等相似的饮料产品还没有宣布涨价,而康师傅1L装饮料的消费者又大多是价格敏感型群体,所以贸然涨价只会适得其反。

很明显,对于康师傅涨价这项决策,整体市场基本都是持反对或不看好的态度。

那么在“明知山有虎”的情况下,康师傅为什么还偏要“向虎山行”呢?康师傅的葫芦里到底卖的什么药?而不跟涨的“农夫”、“统一”们又能否借此真正实现“躺赢”呢?

康师傅涨价,

统一、农夫山泉们“躺赢”?

对于本轮康师傅的涨价,此前多方回应都将其归因为两点:一是缓解成本压力,即应对PET、糖等原材料采购成本和用工成本上涨等市场变化。

毕竟,瓶子和糖的成本,一直以来都占据着瓶装饮料行业里的绝对成本大头。

二是刺激业绩增长,要知道,此次康师傅中包装和1L装茶/果汁系列的涨价幅度均超过了10%。这就意味着,即便往后康师傅饮料销售件数不增长,但它的业绩增长大概率也能在10个点以上,带动整体基本面的进一步改善绝对不是梦。

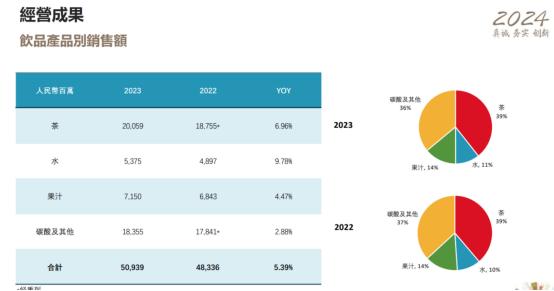

然而让前者颇为打脸的是,在康师傅2023年年报公布后,其饮品事业整体收益为509.39亿元,同比增长5.39%。并且康师傅还提到:期内,因原材料价格下降及组合变化,使得饮品毛利率同比提高了0.15个百分点。

也就是说,此前康师傅在涨价时回应的成本压力,似乎并不成立。

而且具体来看,白糖在2023年11月末的价格指数为127点,同比+20.34%,与年初相比,白砂糖指数+22.46%。但是进入12月后,白糖在郑州期货市场单月跌幅已达到-10%。

到了今年一季度,虽然白糖市场价格再次出现了小幅上涨,但整体仍弱于去年四季度。2024年一季度平均价格6541元/吨,环比下跌6.6%,同比上涨10.36%。

再来看PET:去年11月末,PET平均价格指数为137,同比-3.4%,较本轮最高点下行-22.4%,与年初相比,PET指数-2.6%,整体呈明显的下降趋势。

截止到今年4月19日国内水瓶级PET价格是7330元/吨,纤维级PET为6965元/吨,整体价格涨势放缓,市场重心偏低位运行。

这或许也就解释了,在同一市场环境下,为什么直到现在统一、农夫山泉等饮料巨头们还没有因为成本变化,而选择产品涨价……

如此一来,康师傅涨价的决定性原因似乎就出在了业绩压力方面。

事实上,从长远来看,康师傅在近年来的营收增速也确实下滑的明显。2021年—2023年,分别为9.56%、6.26%和2.16%,成长性面临着极大的考验。

再横向对比来看,同期,农夫山泉营收增速分别为29.81%、11.93%和28.36%,整体表现同样远高于康师傅。

不过值得一提的是,或许受成本下滑和费用调整等影响,2023年康师傅的归母净利润增速却逆转到了18.43%。而在此之前的两年间,分别为-6.39%和-30.77%。

老实讲,现在康师傅涨价确实能提升毛利率,并改善利润表现。但可惜“鱼和熊掌不可兼得”,在当前的消费市场和舆论背景下,康师傅几乎很难再重现当年量价齐升的市场盛况。

而且现在极为尴尬的一点是,如果康师傅、统一和农夫山泉们都宣布饮料涨价,那么消费市场其实也没什么好说的,吐槽过后该接受的还是会接受。

但问题是,直到康师傅宣布涨价6个月后的现在,统一、农夫山泉们在茶/果汁系列至今还未公开宣布过跟涨。

如此一来,康师傅不仅独自一人扛了消费者们的全部舆论火力,而且还主动把核心消费人群推向了统一、农夫山泉们,堪称“中国好企业”的典型代表……

至于统一、农夫山泉们为什么不跟涨,甚至后来还化身成为“等等党”呢?

从投资的视角很好理解,一方面在当前的消费市场背景下,品牌涨价所带来的综合风险可能是要大于收益的。

毕竟与茅台等高端稀缺品的涨价不同,当前康师傅、统一们在市场宏观面上,本身就面临着外卖、蜜雪冰城、拉面说和预制菜等各种新消费物种的冲击,品牌维系消费者的市场牵引力在不断变弱。

在这种情况下,作为康师傅们为数不多的、有着深厚消费者基础的冰红茶等经典低价饮品,如果再贸然涨价,并引发真正的市场“大腿”——消费者们的舆论反噬,那么就有可能彻底动摇市场根基,或走向市场的对立面。

另一方面可能就是实际成本压力并没有想象中的那么大。即便现在统一、农夫们不涨价,也不至于让利润表现迅速变差,反而还可以利用价格优势和短暂拉开的消费者口碑差距,深入占领到康师傅的消费市场腹地,同时再观望一下康师傅涨价后的市场反馈,可谓是一举多得……

饮品,

康师傅最后的“救命稻草”?

回到业务层面来看,当前的康师傅主要有两大核心营收支柱:饮品和方便面。

其中,饮品业务营收在2023年为509.39亿元,同比增长5.39%,;方便面业务营收287.93亿元,同比下滑2.84%。很明显,相比方便面,饮品营收占比表现要更高更好。

不仅如此,康师傅饮品的毛利率在近年来也都始终维持在30%以上,但方便面业务在去年却仅为27%。

并且在市场逻辑方面,由于2022年“土坑酸菜”被央视曝光之后,整个方便面行业的食品安全问题被再度关注,所以在消费习惯上,人们对于泡面的需求市场又开始加速被外卖所不断侵占,以至于现在不少消费者已经将方便面当成了一种偶尔解馋的“小零食”存在。

很明显,无论从营收逻辑还是二级市场的表现来看,方便面业务几乎都很难能撑起康师傅未来的估值大梁,饮品可能才是康师傅最后的救命稻草。

进一步来看,茶饮和碳酸及其他饮料分别占据着康师傅饮品板块的前二位置,2023年分别营收200.59亿元和183.55亿元。

不过或许是因为碳酸饮料市场现已趋于饱和,所以虽然康师傅手握百事可乐中国分销权,但是去年营收同比增速仅为2.88%,远不如营收规模更大的茶饮增速,为6.96%。

如此看来,当前康师傅真正可挖掘的增长空间是茶饮,或者说是无糖茶。

有研究数据显示,无糖茶饮料在国内市场占比为7.7%,而日韩分别为85.2%以及96%,新加坡也有29.7%。数据表明,这个赛道还有很大的成长空间。

除此之外,最近上海已经在试点推行含糖饮料“分级”。这就意味着政策层面很可能会在未来,主动为品牌们打开更多更健康的无糖或低糖茶市场,算是个莫大的潜在利好。

不过略显遗憾的是,在无糖茶市场上,康师傅却似乎有点起了个大早,赶了个晚集的意味。

2020年推出冷泡绿茶,随后2021年推出无糖冰红茶,此后又推出纯粹零糖新品。2023年改造茉莉绿茶,都是在抢占这一市场。

然而从市场竞争的结果来看,现在的康师傅却似乎依然没能建立起来足够的优势,最大的表现就是,缺乏像曾经茉莉花蜜茶和冰红茶类似的无糖茶爆品。

原因是什么呢?一方面,现在无糖茶的消费群体更精准了,一线城市的渗透率更高,但这部分用户却不是传统意义上的冰红茶的用户群体。

同时,在过去饮料行业,康师傅的成功,其实是糖茶这一品类的成功。C端品牌认知已经固化了,提到冰红茶,首先想到的就是康师傅冰红茶,就像是可乐一样,大家潜意识认为就是可口可乐。

但康师傅现在推出无糖冰红茶、改造茉莉绿茶,本质上走的是“改良路线”,对位市场群体并不完美匹配,所以也就很难打开更多的新增量空间。

另一方面,一般来说,消费领域推出新品牌,或者冲击新的成长业务,是需要大量的营销费用去做市场品牌的。但在消费企业中,康师傅的费用率其实并不算高。以2023年的财报数据来看,康师傅的营业费用(分销成本和行政费用)率为25.49%,农夫山泉为26.82%,统一企业中国为25.69%。

也就是说,在经营策略上康师傅可能还是保守了一些。结果就是,长期的品牌投入下,农夫山泉的营收增速和毛利率要远远高于康师傅,并且农夫山泉还早早地拿出来了“东方树叶”这一无糖茶王牌爆品。

显而易见,在饮品业务上,康师傅可能还需要进一步加大品牌上的投入。毕竟,快消品行业在消费端亘古不变的一大玩法就是重构认知,而不是改变认知。

不过无论怎样,瘦死的骆驼比马大,更何况现在康师傅也只是刚刚开始步入中年而已,无论是品牌影响力,还是渠道资源,康师傅的时代底蕴并没有消散,所以只要找准新方向,康师傅的未来依然皆有可能。这也是现在资本市场和不少投资者们,对康师傅始终抱有无限期待和关注的根本原因。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

- END -

本文作者可以追加内容哦 !