近一年,高股息红利策略逆市上扬,吸引诸多投资者的关注。

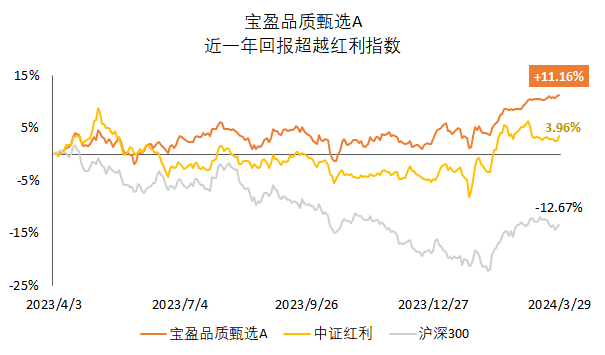

其中,宝盈品质甄选的表现尤为突出——不仅近一年走势跑赢红利指数,更在同类基金中排名前1%(9/1590)!

数据来源:业绩数据来源于宝盈基金净值信息(经托管行复核),沪深300指数及中证红利指数数据来源于Wind,2023.4.1-2024.3.31。表中超额收益为基金单位净值增长率相对于基金比较业绩基准的超额部分。同类排名数据源自银河证券,截至2024.3.31,基金分类:偏股型基金(股票上下限60%-95%)(A类),近一年排名9/1590。基金过往业绩及净值高低并不预示其未来收益,基金净值存在波动风险。市场有风险,投资需谨慎。

宝盈品质甄选的好成绩究竟从何而来?“掌舵人”基金经理杨思亮做对了哪些事?为何偏爱高股息资产?我们一起来一探究竟吧~

01 快人一步!挖掘高股息板块价值

杨思亮认为“作为一个投资人,应该让自己的投资组合符合时代的特征、符合时代的主题。”他并不喜欢“抱怨环境”,而是主动地调整自己的认知,去适应市场的变化。

近一年高股息板块持续火热,吸引了不少投资者关注。但其实早在2022年下半年,杨思亮就曾提出,“我们可能已经进入低增速时代,市场风格将由成长转向价值,股票分红则有望成为未来投资者收益的核心来源”。

杨思亮强调,当产业进入存量竞争格局时,以往通过高成长兑现高估值的思路已不可持续,从前备受追捧的“核心资产”的价值需要被重估。而上市公司是否拥有良好的现金流,以及能否通过分红和回购来回馈中小股东等问题,则成为了衡量企业价值的关键指标之一。

于是,23年1月,杨思亮抓住了市场“小阳春”的时机,及时卖出白酒板块的股票,并因此成功避开了该板块此后一年中超过30%的深度回调。

与此同时,他转而增持交运、电力等具有“现金奶牛”特征的高股息资产,提前上车了如今的“人气王”高股息红利策略。

看似巧合的操作,实则最能体现基金经理对于“时代之变”的深入洞察。在繁华又多变的市场中,有这样一位主动探寻大势,并快人一步发力的“专业选手”助力,投资者才更有可能实现收益领跑!

02 独立思考!坚守好公司、好价格

杨思亮能在这波红利股行情中“脱颖而出”,绝非简单的运气使然。他十多年投研积累所形成的投资理念——致力于找到好公司、好价格,才是其不断获取超额回报的源动力。

深挖好公司

杨思亮坚信“买股票就是买公司”,擅长从DCF(自由现金流折现)出发来理解投资,尤其关注企业是否能够带给中小投资者持续稳定的回报。

基于此,他对现金流比较好的电力、煤炭、有色等“五朵金花”板块中的优质公司研究较深,杨思亮认为“在行业进入稳态时,资本开支下降、现金流开始涌现,企业有分红回购的资本配置,那就会是非常好的投资方向”,也因此在近一年的高股息高红利行情中,收获了超越市场的回报。

坚守好价格

作为一名左侧的逆向投资者,杨思亮对个股投资的安全边际也尤为敏感。

比如,去年3季度,杨思亮先于市场减持了某石化龙头的股票仓位,虽然从“后视镜”的角度看,没能吃到最大的涨幅,但杨思亮认为更重要的是“平衡收益和风险”——“有些潜在的风险在我看来如果是不可接受的,我就会做减持。所以错过一些涨幅很正常,我们只能赚到自己认知内的钱。”在市场狂热的时候,杨思亮会更加注意持仓标的的估值和价格,坚持将投资理念贯彻到投资当中。

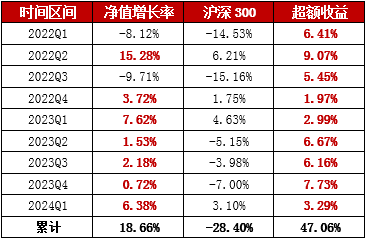

事实上,杨思亮对“好公司、好价格”的坚守,早已得到了市场的“正反馈”。仍以他所管理这只宝盈品质甄选为例,自2021年12月末成立至今,最近连续6个季度获得正收益,并持续跑赢沪深300指数!

宝盈品质甄选成立以来业绩表现

以上数据来源:业绩数据来源于宝盈基金净值信息(经托管行复核),沪深300数据来源于Wind,2022.1.1-2024.3.31。表中超额收益为基金单位净值增长率相对于沪深300指数的超额部分。基金过往业绩及净值高低并不预示其未来收益,基金净值存在波动风险。市场有风险,投资需谨慎。

综合来看,杨思亮能够在复杂多变的市场中持续收获好成绩,并跑赢了“红”透半边天的红利指数,其主动管理能力已得到市场和时间的验证,感兴趣的投资者可以持续关注他管理的$宝盈品质甄选混合C(OTCFUND|013860)$,一键布局A+H高股息优质资产!

$宝盈品质甄选混合A(OTCFUND|013859)$

$宝盈消费主题混合(OTCFUND|003715)$

$宝盈新价值混合A(OTCFUND|000574)$

$宝盈新价值混合C(OTCFUND|007574)$

宝盈品质甄选混合基金风险等级为中等风险(R3),适合风险承受能力稳健型(C3)及以上的投资者。成立日期:2021.12.28;A类2021-2023年净值(业绩比较基准)增长率为0%/0.48%、-0.81%/-14.20%、12.45%/-7.81%;C类2021-2023年净值(业绩比较基准)增长率为-0.01%/0.48%、-1.59%/-14.20%、11.59%/-7.81%;同类:偏股型基金(股票上下限60%-95%)(A类);历任基金经理:杨思亮(2021.12.28至今)。

宝盈消费主题混合基金风险等级为中等风险(R3),适合风险承受能力稳健型(C3)及以上的投资者。成立日期:2017.1.4;2019-2023年净值(业绩比较基准)增长率分别为53.12%/30.07%、49.99%/34.35%、4.34%/-7.66%、-8.77%/-13.79%、1.51%/-8.98%;同类:灵活配置型基金(股票上下限0-95%+基准股票比例60%-100%)(A类);历任基金经理:段鹏程(20170104-20181124)、杨思亮(20181025至今)。

宝盈新价值混合基金风险等级为中等风险(R3),适合风险承受能力稳健型(C3)及以上的投资者。成立日期:2014.4.10;C类2019.7.1增加;A类2019至2023年净值(业绩比较基准)增长率分别为60.38%/23.29%、65.71%/17.62%、4.06%/-2.34%、-4.19%/-14.11%、5.73%/-6.70%; C类2019至2023年净值(业绩比较基准)增长率分别为6.64%/5.05%、64.43%/17.62%、3.20%/-2.34%、-4.91%/-14.11%、4.89%/-6.70%;同类:灵活配置型基金(股票上下限0-95%+基准股票比例60%-100%)(A类);历任基金经理:彭敢(20140410-20170104)、段鹏程(20170104-20181124)、肖肖(20171215-20210106)、杨思亮(20200409至今)。

宝盈优势产业混合基金风险等级为中等风险(R3),适合风险承受能力稳健型(C3)及以上的投资者。成立日期:2015.8.25;C类2021.7.2增加;A类2019-2023年净值(业绩比较基准)增长率分别为63.06%/23.29%、33.84%/18.00%、100.52%/1.62%、-26.16%/-13.05%、2.49%/-5.15%;C类2021-2023年净值(业绩比较基准)增长率34.34%/-0.32%、-26.46%/-13.05%、2.08%/-5.15%;同类:灵活配置型基金(股票上下限0-95%+基准股票比例60%-100%)(A类)。历任基金经理:杨凯(20150825-20160820)、段鹏程(20160820-20181124)、肖肖(20170107-20220219)、陈金伟(20210106-20230401)、杨思亮(20230311至今)。

风险提示:宝盈品质甄选混合基金属于中风险等级(R3)产品,适合风险承受能力为稳健型(C3)及以上的投资者,风险承受能力与该产品风险等级不匹配的投资者请谨慎购买。投资有风险,入市须谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。宝盈品质甄选混合可以通过港股通机制投资港股,基金资产对港股标的的投资比例会根据市场情况、投资策略等发生较大的调整,存在不对港股进行投资的可能,此外本基金还面临港股通机制下因投资环境、投资者结构、投资标的构成、市场制度以及交易规则等差异所带来的特有风险。我国基金运作时间较短,不能反映股市发展的所有阶段。购买该基金,投资者应详细阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,并在购买前完成风险测评。投资者进行投资时,应严格遵守反洗钱相关法规的规定,切实履行反洗钱义务。

本文作者可以追加内容哦 !