今年第一季度,中国芯片总产量同比激增40%,达到了惊人的981亿颗,凸显了中国在成熟制程芯片生产领域的迅猛扩张。国家统计局最新公布的数据显示,仅今年3月份,全国集成电路产量便实现了28.4%的增长,达到了362亿颗,创下了历史新高。

这一显著增长不仅彰显了中国高科技制造业的强劲发展,更凸显了中国在全球芯片产业中的重要地位。中国集成电路产量的快速增长,得益于新能源汽车等下游行业的强劲需求。据数据显示,一季度全国新能源汽车产量同比增长29.2%,达到208万辆,智能手机产量也实现了16.7%的增长。这些下游产业的蓬勃发展,为集成电路产业提供了巨大的市场需求和广阔的发展空间。

不少机构预测,2024年是半导体板块周期拐点之年,后市投资机遇怎么看?

全球半导体销售额连续4个月同比增长,产业有望复苏

根据SIA官网,全球半导体销售额24年2月达到461.7亿美元,同比增长16.3%,连续4个月同比正增长,其中中国区141.3亿美元,同比增长28.8%,增速在全球范围最为显著。

销售额持续同比增长预示着产业周期有望复苏,预计行业库存有望在1H24回到正常水位,AI带来的云端算力建设和终端产品换机或将成为本轮半导体周期上行的主要推动力,预计AI增量如云端算力、终端NPU、存储等环节有望优先感受到需求增长,AI应用有望让终端产品市场复苏超预期(目前IDC预计24年全球智能手机出货量增长4.2%,预计全球PC销量增长4%)进而带动产业链的同步增长。

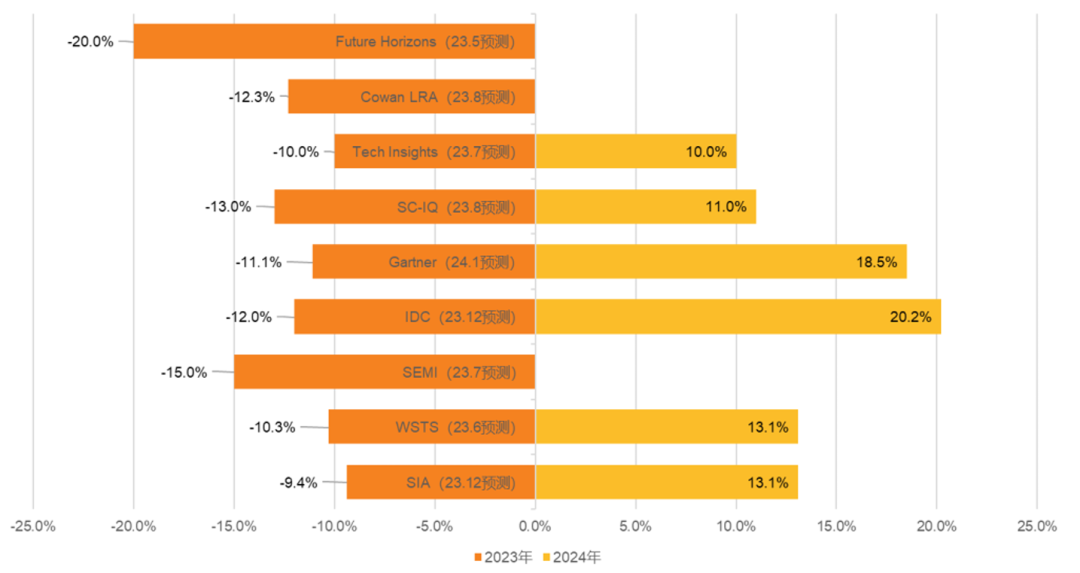

从机构来看,行业内多家主流机构都比较看好2024年的半导体行情。其中,WSTS表示因生成式AI普及、带动相关半导体产品需求急增,且存储需求预估将呈现大幅复苏,因此2024年全球半导体销售额将增长13.1%,金额达到5,883.64亿美元,再次创历史新高;IDC的看法比WSTS乐观,其认为2024年全球半导体销售额将达到6328亿美元,同比增长20.20%;此外,Gartner也认为2024年全球半导体销售额将迎来增长行情,增长幅度将达到16.80%,金额将达到6328亿美元。

表1主流机构对半导体2024年的看法

来源:Wind,天风证券研究所

从全球半导体销售额看,2023年半导体行业筑底已基本完成,从Q3厂商连续数月的稳定增长或奠定半导体行业触底回升的基础。全球部分主流机构/协会上修2024年全球半导体销售额预测,2024年芯片行业将出现10%-18.5%之间的两位数百分比增长。其中,IDC和Gartner最为乐观,分别预测增长达20.2%和18.5%。

表22024年全球半导体销售额增长预测

来源:Wind,芯八哥公众号,天风证券研究所

从细分品类看,WSTS预计2024年增速最快的前三名是存储、逻辑和处理器,分别增长44.8%、9.6%和7.0%。其他品类中,光电子增速最低,约1.7%;模拟芯片受库存去化及需求低迷影响,增速约3.7%。总的来看,存储产品或将成为2024年全球半导体市场复苏关键,销售额有望恢复2022年水平。

NO.02 复苏拐点渐近?聚焦国产及创新增量

中信证券认为,2024年二季度半导体板块整体投资思路是“安全、复苏、创新”,安全是基础,复苏是趋势,创新打开空间。半导体板块在安全和创新带动下以及行业整体估值修复带来的投资机会值得关注。

整体来看,行业需求在2024年第一季度仍然呈现终端需求弱复苏的状态,预计第二季度及下半年随着终端需求逐步开启拉货,有望带动相关公司业绩逐季度改善。

同时,根据芯谋研究的数据,中国半导体设备市场规模23年达到342亿美元,其中本土设备40亿美元,占比11.7%,24年有望达到375亿美元,其中本土设备51亿美元,占比提升至13.6%。尽管本土设备销售规模持续快速增长(24年预估同比增27.5%),但是目前金额上看占比仍不足15%,半导体行业国产替代前景广阔。外部限制不断加码,倒逼国产化加速,芯片制造战略地位显著,本土化趋势明确,建议关注半导体制造-封测-设备-零部件全产业链自主化。

1)设备/零部件:长期扩产持续,短期订单加速,当前设备国产率约20%;2)制造:景气周期下行体现至报表,市场已price-in,目前估值处于低位。3)先进封装:传统封装国内发展较成熟,但是先进封装的市场需求及国产替代空间巨大,技术涵盖及性能表现是核心逻辑。

AI跃升至2.0时代带来的云端与终端增量趋势。大模型多模态拓展应用外延,单位算力成本降低推动场景泛化与落地。1)云端:结合中国信息通信研究院、IDC、Gartner等机构数据及预测,全球算力规模2022-2030年CAGR有望实现~47%的高速增长,底层硬件AI芯片及配套CPU、元器件亦同频发展,且国产化需求旺盛利好本土厂商崛起,建议关注受益于算力需求提升的相关环节公司。2)终端;智能交互升级或成为终端出货成长新动能,关注平台型主芯片企业以及有望与大模型合作的品牌/ODM。

2024年是半导体板块周期拐点之年,将从2023年低基数基础上逐步回温,有利因素包括存储产品价格增长,AI需求持续强劲,库存调整回归正常水平。

相关产品:

芯片ETF(159995)及联接(008887/008888)

跟踪国证半导体芯片指数(980017.CNI,指数简称:国证芯片)旨在反映A股市场芯片产业相关上市公司的市场表现,国证半导体芯片指数成分股“少而精”,聚焦优质个股,且流动性更高,长期收益较好。国证半导体芯片指数作为半导体芯片行业的代表性指数,能够反映该行业市场机遇。

半导体材料ETF(562590)

跟踪半导体材料设备指数,选取40只业务涉及半导体材料和半导体设备等领域的上市公司证券作为指数样本,反映沪深市场半导体材料和设备上市公司证券的整体表现。

数据来源:华西证券、天风证券、中信证券、Wind,截至2024.4.19,以上个股不作投资推荐。

以上基金属于指数基金,存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险,其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

对于ETF基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险、标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、标的指数变更的风险、基金份额二级市场交易价格折溢价的风险、申购赎回清单差错风险、参考IOPV决策和IOPV计算错误的风险、退市风险、投资者申购赎回失败的风险、基金份额赎回对价的变现风险、衍生品投资风险等。

对于ETF联接基金,基金资产主要投资于目标ETF,在多数情况下将维持较高的目标ETF投资比例,基金净值可能会随目标ETF的净值波动而波动,目标ETF的相关风险可能直接或间接成为ETF联接基金的风险。ETF联接基金的特定风险还包括:跟踪偏离风险、与目标ETF业绩差异风险、指数编制机构停止服务风险、标的指数变更的风险、成份券停牌或违约的风险等。

本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。

本文作者可以追加内容哦 !