新华养老新任党委书记已到任。

近日,观潮财经独家获悉,新华养老内部宣布由李文峰出任该公司新一任党委书记,3月中旬已到任。

按照“一岗双责”的惯例,在履行完相关程序后李文峰将出任新华养老第三任董事长。1981年出生的李文峰,也将成为保险业为数不多的“80后”董事长之一。

该公司上一位正式获批的董事长为李全,去年8月先后辞去新华人寿及新华养老的相关职务,目前被爆疑似被查失联。据观潮财经了解,在李全离任后新华养老上报的董事长人选为新华人寿总裁张泓,但多重原因一直未获监管批复。随着李文峰的到岗,新华养老或将迎首位专职董事长。

新华养老成立至今未满8年,经历两次增资后注册资本高达50亿元。近年随着资本市场的动荡,其利润也随之震荡,一度亏损,但净资产平稳有增。

01

首位“80后”董事长走上台前

近日,观潮财经独家获悉,新华养老内部宣布由李文峰出任该公司新一任党委书记,按照“一岗双责”的惯例,在履行完相关程序后李文峰将出任新华养老第三任董事长。而1981年出生的李文峰,也将成为保险业为数不多的“80后”董事长之一。

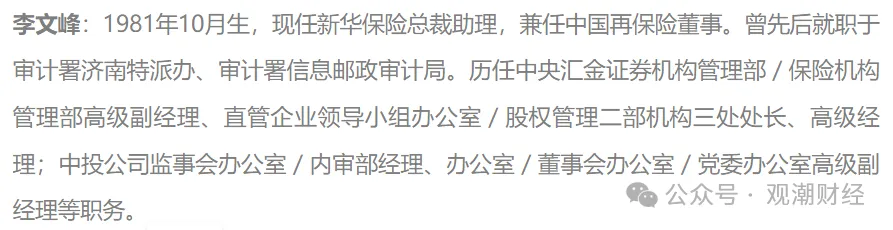

据观潮财经了解,李文峰已于上个月中旬到任新华养老。在此之前,其为新华人寿总助,来自大股东中央汇金,曾就职于审计署。目前新华保险官网披露的高管名单中仍有李文峰。

而上一任正式获批的董事长为近期传闻被查的新华人寿原董事长李全,事实上据观潮财经了解,在李全离任后新华养老上报的董事长人选为新华人寿总裁张泓,但年龄、要岗专职等原因一直未获监管批复。随着李文峰的到岗,新华养老或将出现首位专职董事长。

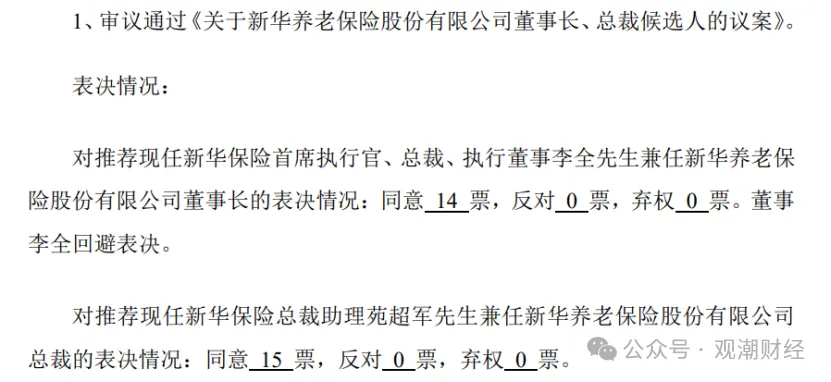

据观潮财经了解,此项任命首次正式提出是在今年3月。新华人寿官网显示,该公司第八届董事会第十八次会议上审议通过了《关于新华养老保险股份有限公司董事长候选人的议案》,候选人即为李文峰。

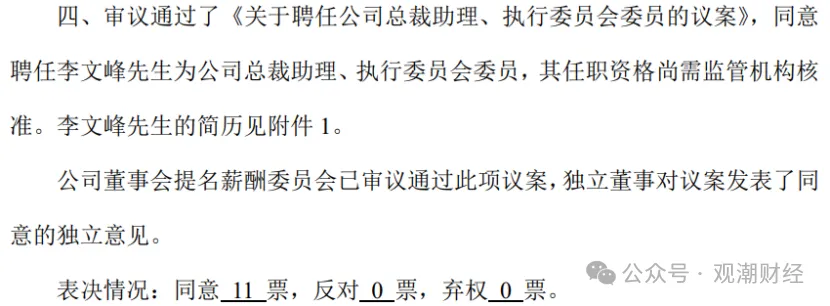

李文峰受股东委派进入新华保险,其入行保险业时间并不长。公开资料显示,2023年12月新华保险第八届董事会第十三次会议在北京召开,会议审议通过了《关于聘任公司总裁助理、执行委员会委员的议案》,同意聘任李文峰出任该公司总裁助理、执行委员会委员职务。其任职资格于今年3月获监管核准。

李文峰出任新华人寿总助系受到中央汇金委派,中投旗下公司中央汇金为新华人寿单一第一大股。

据李文峰履历显示,在其加盟新华养老之前常年投身于投资行业,曾先后就职于中投公司及新华人寿单一大股东中央汇金,其同时拥有丰富的金融机构管理经验。

在李文峰之前,正式获批的董事长为新华人寿原董事长李全。2020年3月,该公司发布临时信息披露事项显示,新华养老董事长变更为李全,其任职资格已获原银保监会核准。

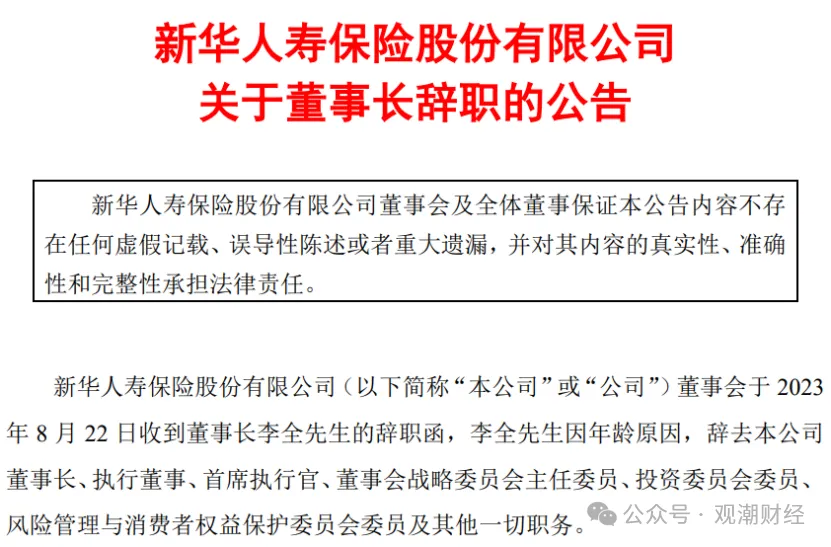

2023年8月,李全密集辞任新华相关职务。根据当月新华保险发布的董事长辞职公告显示,李全因年龄原因辞去新华人寿董事长、执行董事、首席执行官、董事会战略委员会主任委员、投资委员会委员、风险管理与消费者权益保护委员会委员及其他一切职务,任职时长仅4个月。

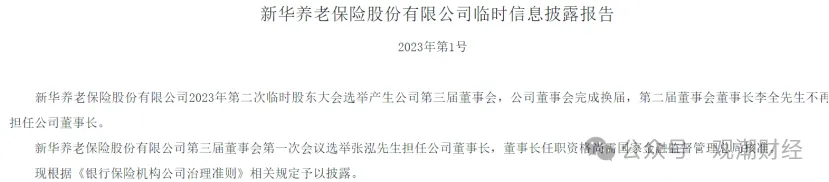

三天后,新华养老发布公告显示,李全不再担任董事长职务。同时,该公司指定由新华人寿总裁张泓兼任董事长,至今已超半年。但截至目前,张泓的任职资格仍未获监管核准,新华养老官网董监高履历中也没有张泓。

不仅如此,观潮财经发现,张泓出生于1964年9月,目前距离其法定退休年龄已不足半年。

目前,该公司董事会共8名董事,其中3名独立董事。另外5名董事中,非执行董事杨雪同时出任中央汇金董事总经理,其余4名均就职于新华保险相关公司。

02

成立近八年首迎专职董事长?

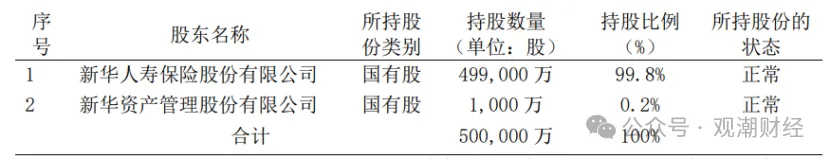

新华养老成立于2016年9月,是一家全国性的股份制专业养老保险公司,由新华保险体系全资控股,初始注册资本金5亿元。成立至今未满8年,经股东两度增资后,目前该公司注册资本金为50亿元。

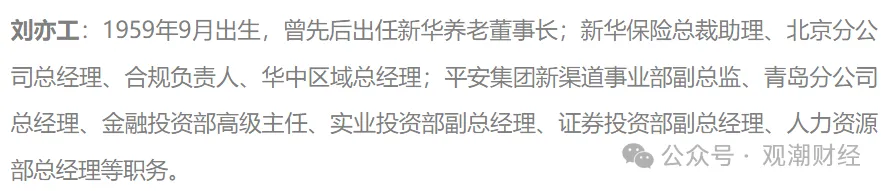

2016年11月,新华养老刚成立两个月,两股东便分别对其增资4.95亿元、0.05亿元。在此期间,新华养老首任董事长刘亦工的任职资格也得到了监管的核准。不仅如此,该公司总经理亦由其代行职责。目前,刘亦工已到达退休年龄。

公开资料显示,彼时刘亦工出任新华保险副总裁一职,自2005年3月起任,是该险企任职时间最长的副总裁。

在该阶段,新华养老时任总经理助理姜京和梁东震、时任总精算师龚兴峰及合规负责人吴健的任职资格纷纷获监管核准。

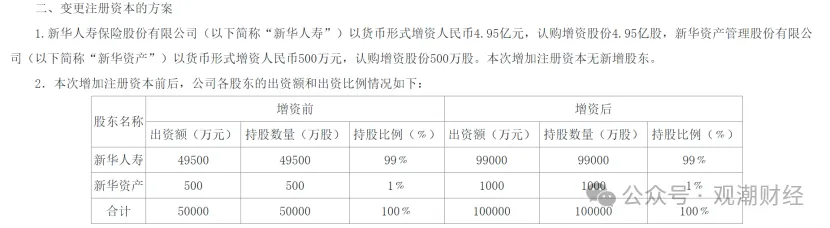

2018年4月27日,为提高新华养老企业年金业务资质申请的竞争力,在该公司2017年年度股东大会上,经表决通过了第二次增资议案,新华保险对其增资40亿元,直接持股比例上升至99.8%。

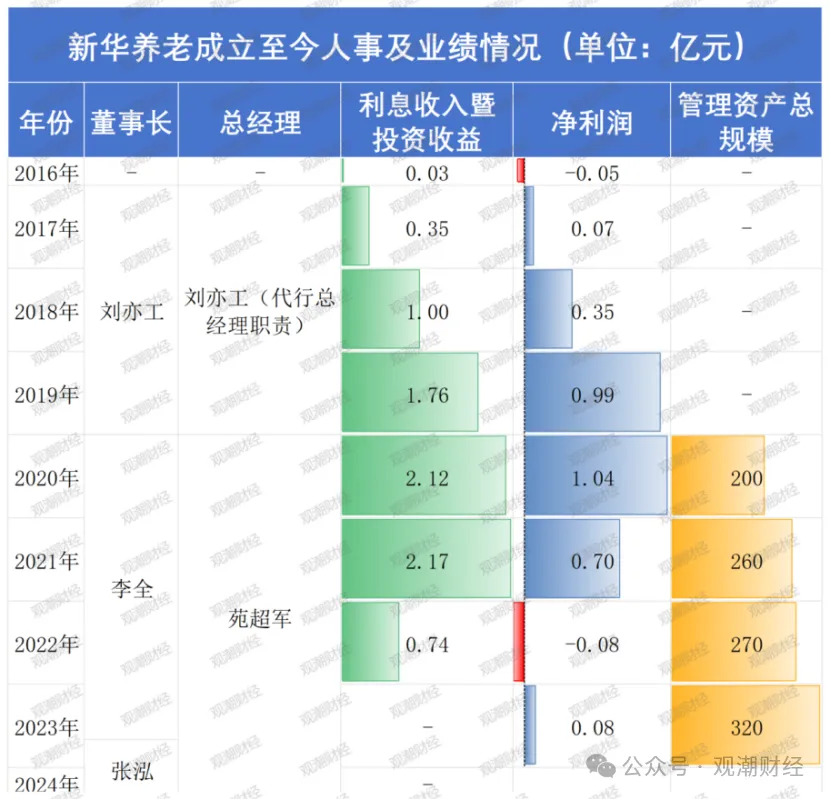

在此期间,新华养老发展较平稳,净利润逐年增长,从2017年的0.07亿元增至2019年的0.99亿元。

2019年12月,刘亦工因达到法定退休年龄,不再担任该险企董事长等所有管理职务,接任他的是彼时刚任职新华保险总经理4个月的李全。

彼时,李全主要负责新华保险公司全面经营管理,而新华养老的日常经营管理主要由新任总裁苑超军负责。

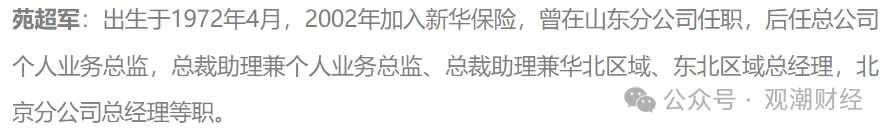

据了解,苑超军出任新华养老临时负责人一段时间后,2020年3月正式出任该公司总裁至今,已有4年。

从经营业绩来看,2021后新华养老的盈利水平有所下降,投资收益下行净利润下降,一度出现亏损。

03

净资产状况稳定,近年利润浮动

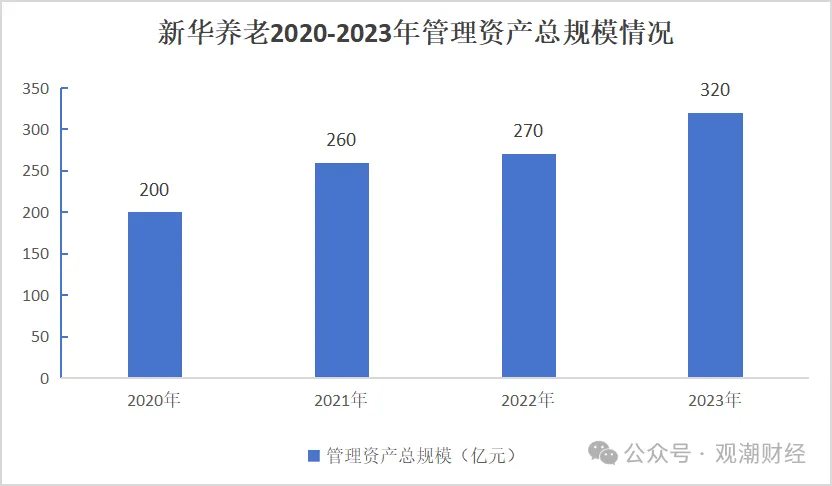

经营业绩来看,新华养老近年资产负债表情况比较稳定,管理资产总规模逐年增加,账面利润受投资收益和折旧摊销影响波动较大,但是整体来看盈利能力在线。

受投资环境不景气的影响,新华养老的投资收益近两年出现了明显浮动,2022年该公司的交易性金融资产已实现收益同比转负,对该公司的营收和溢利造成较大拖累。

除去投资环境的影响,折旧及摊销对该公司的账面利润也有不小的负面影响,考虑到折旧摊销是非现金项,新华养老的盈利能力事实上略被低估。

新华养老的总资产近些年相对稳定,基本保持在60-70亿元的规模。截至2023年末,该公司总资产规模71.6亿元,较2022年增长19.79%。上图所示,2020-2022年期间,新华养老总资产同比变动幅度均控制在个位数。

(新华养老2019年报)

2019年,该公司总资产规模曾同比增加17.24%,这个变动主要源于与资产相关的政府补助形成的递延收益,“根据《深圳市扶持金融业发展若干措施》,该公司因在深圳取得土地使用权并缴交地价款,收到深圳市政府发放的金融用地建设奖励金人民币5.27亿元。”

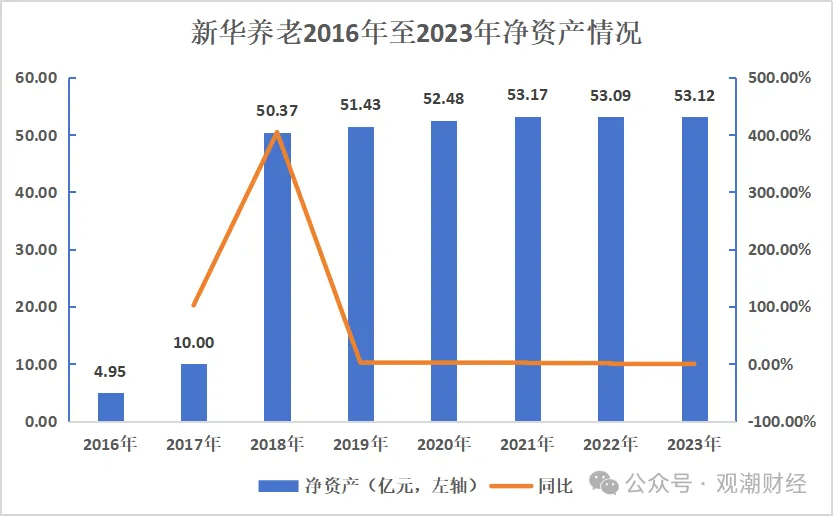

新华养老的净资产近些年稳中略增,维持在50-55亿元的区间内。截至2023年年末,该公司净资产规模为53.12亿元,同比小幅上升0.06%。

在2018年,由于新华人寿增资的原因,新华养老的净资产规模大幅增长,由10亿元增至50.37亿元,规模扩大40.37亿元,增幅达到403.74%。

根据新华养老历年年度党建工作暨经营管理工作会议以及该公司官微信息,近年新华养老管理资产总规模稳步增长,新华养老党委副书记、总裁苑超军指出该公司2023年管理资产总规模突破320亿元。

从收入端来看,近些年来新华养老的投资收益和管理费收入成为该公司主要的营收来源。由于会计准则的变更,观潮财经在此计算的投资收益包含了历年年度报告中利息收入和投资收益两科目,以便于与历史数据进行对比。

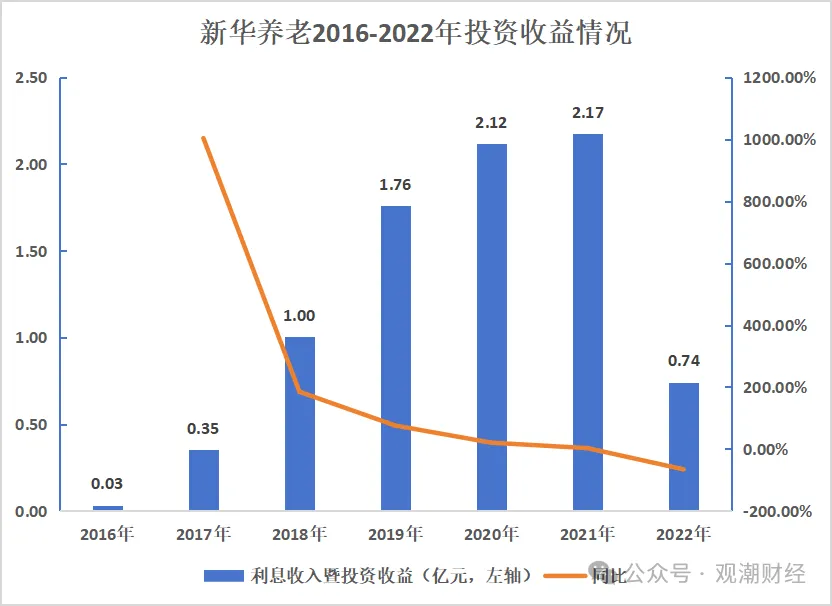

上图所示,新华养老的投资收益自该公司创立以来至2021年均稳步增长,从0.03亿元增至2.17亿元。但于2022年末出现骤降,截至该年末,新华养老仅实现投资收益0.74亿元,同比大幅减少65.86%。

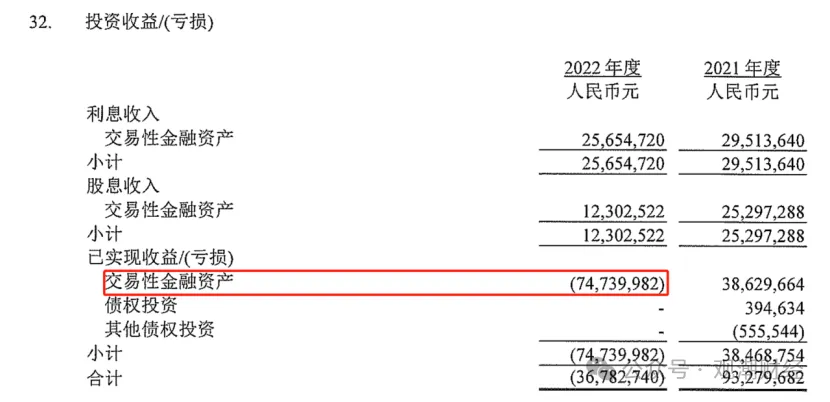

(新华养老2022年报)

据报表显示,这主要是受资本市场不景气导致的交易性金融资产已实现收益的净亏损。与2021年相比,新华养老的利息收入和股息收入变化不大,较为稳定,交易性金融资产已实现收益的波动是该公司投资收益和整体收入的主要波动因素。

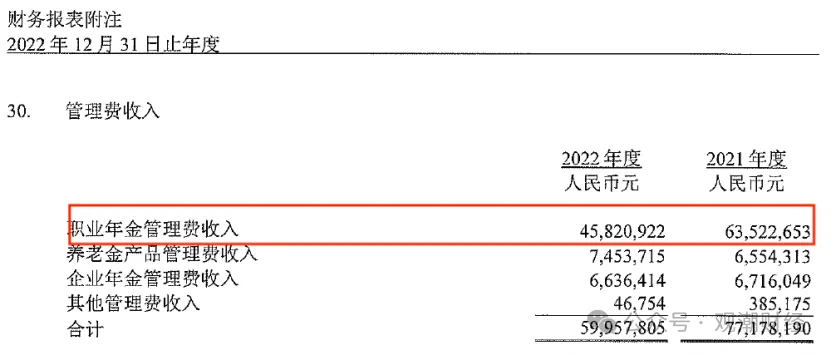

(新华养老2022年报)

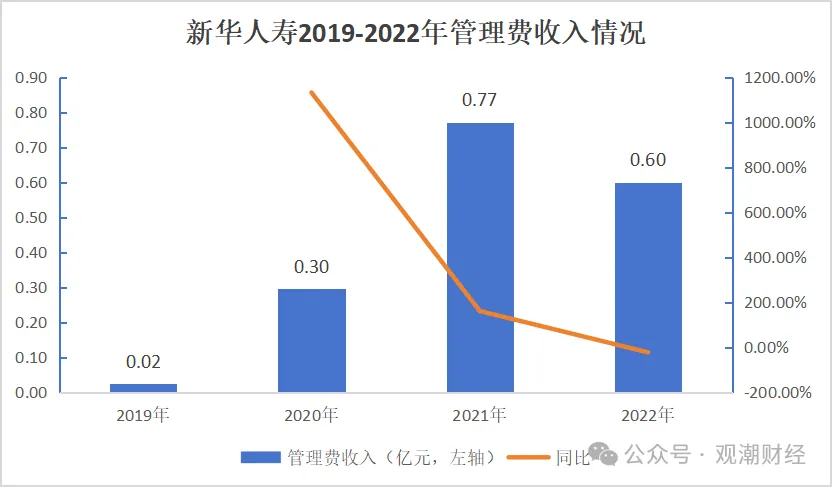

自2019年开始,新华养老管理费收入快速增长并成为该公司的第二大收入来源。2022年该公司实现管理费收入0.6亿元,同比下降22.31%,主要是受职业年金管理费收入的减少的影响。

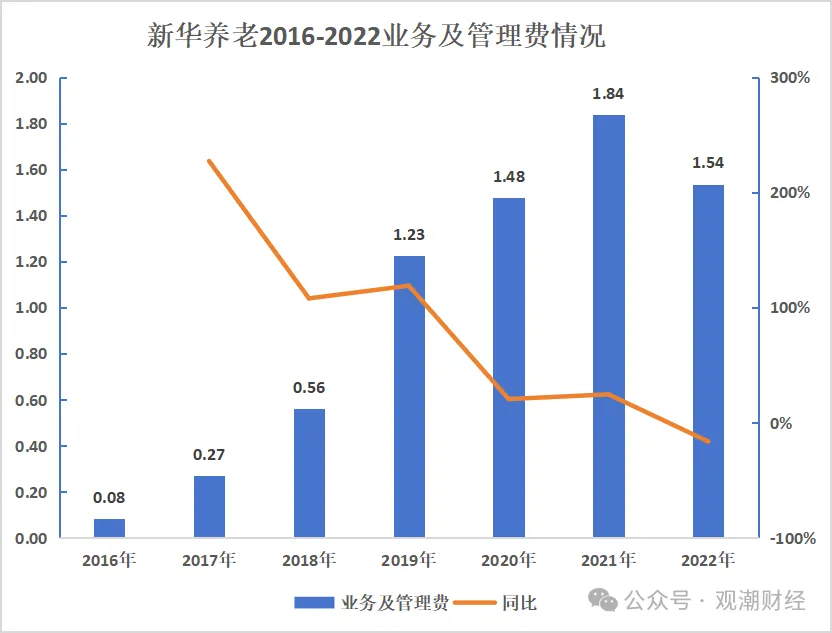

新华养老的主要成本项——业务及管理费。自该公司成立以来,业务及管理费主要呈现逐年增长的态势。直至2022年末,该公司业务及管理费合计支出1.54亿元,出现首次同比减少,较2021年同比下降16.46%。

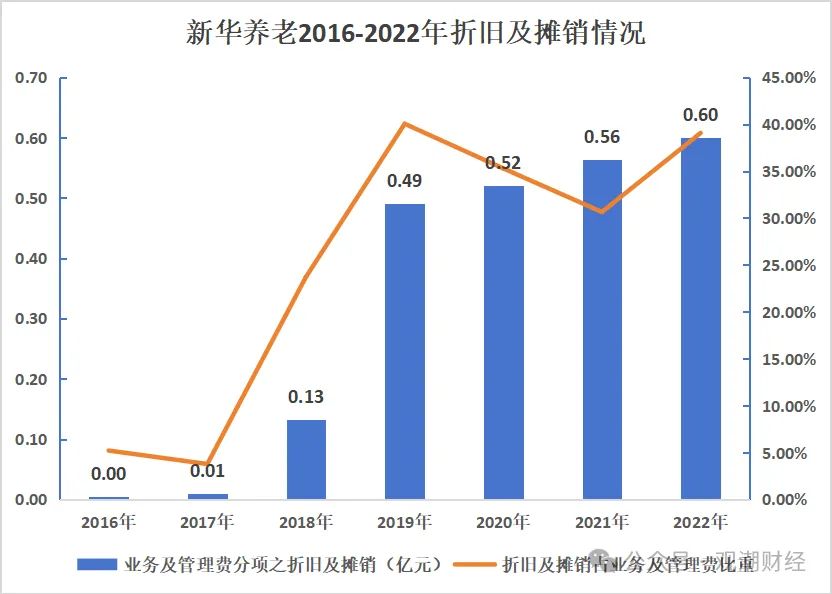

近年来,在新华养老的业务及管理费中,有三分之一以上的费用来自于非现金支出的折旧及摊销,这拖累了会计利润,也因此低估了该公司的实际年盈利能力。此外,从2022年的情况来看,新华养老当年整体业务及管理费同比下降,而折旧及摊销同比增加,反映了该公司实际当年费用支出下降速度好于表面情况。

本文作者可以追加内容哦 !