4月19日,农业农村部召开记者会,表示随着生猪去产能效果的逐渐显现,能繁母猪,存栏量、中大猪存栏量和新生仔猪数量都呈现下降趋势。行业人士普遍认为,二季度生猪养殖有望扭亏为盈。

生猪期货远期合约价格大幅升水

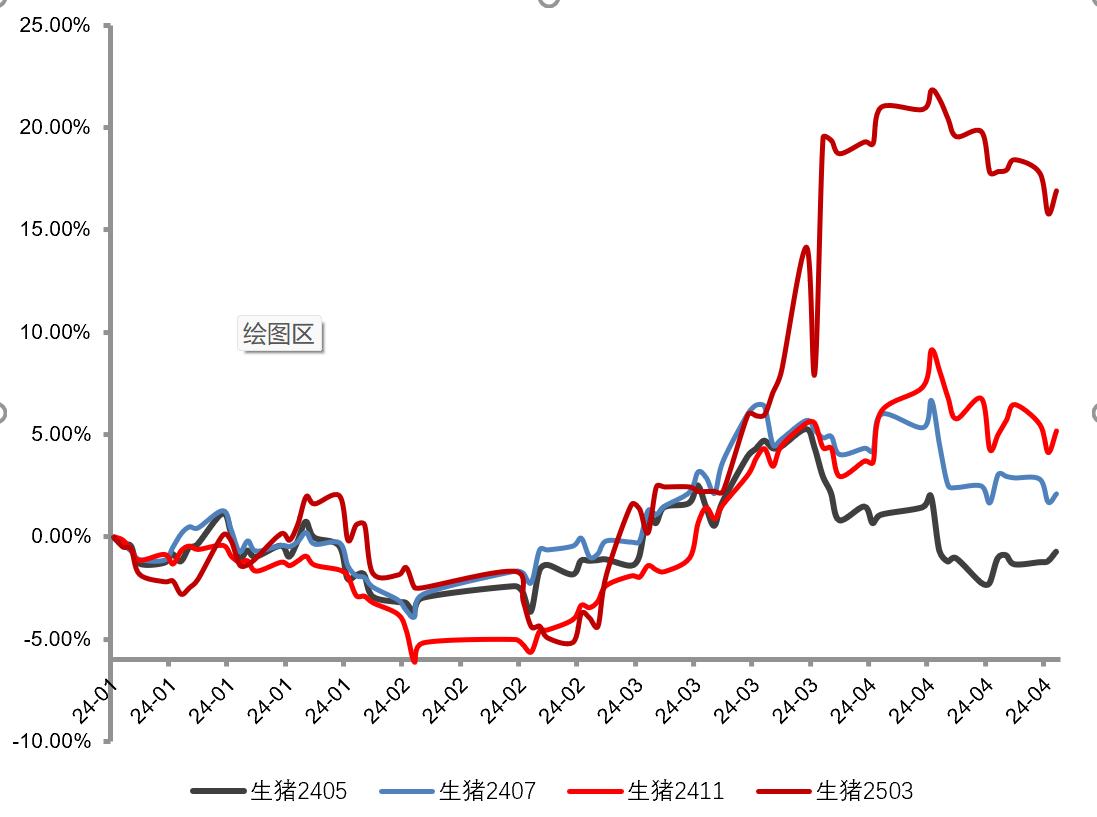

生猪期货市场是投资者观察猪肉价格预期的重要窗口。通常,当生猪期货远期合约价格相对近期合约价格升水时,预示市场对未来生猪价格看涨;反之,则预示看跌。

3月以来,生猪期货远期合约相对近期合约价格大幅升水。截至4月24日收盘,生猪期货远期合约2407、2411、2503的价格分别为16225、17995和16170元/吨,相对生猪2405合约价格14800元/吨的升水幅度分别为6.40%、5.92%和17.75%。

图2:3月以来生猪期货远期合约价格升水明显

数据来源:Wind,数据区间:2024.01.01-2024.04.24

总体来说,生猪远期合约相对近期合约的时间间隔越长,对应的价格升水幅度越大。对此,国信期货表示,生猪期货近弱远强表明市场处于强预期的状态。

生猪产能去化超预期,未来或仍有惯性

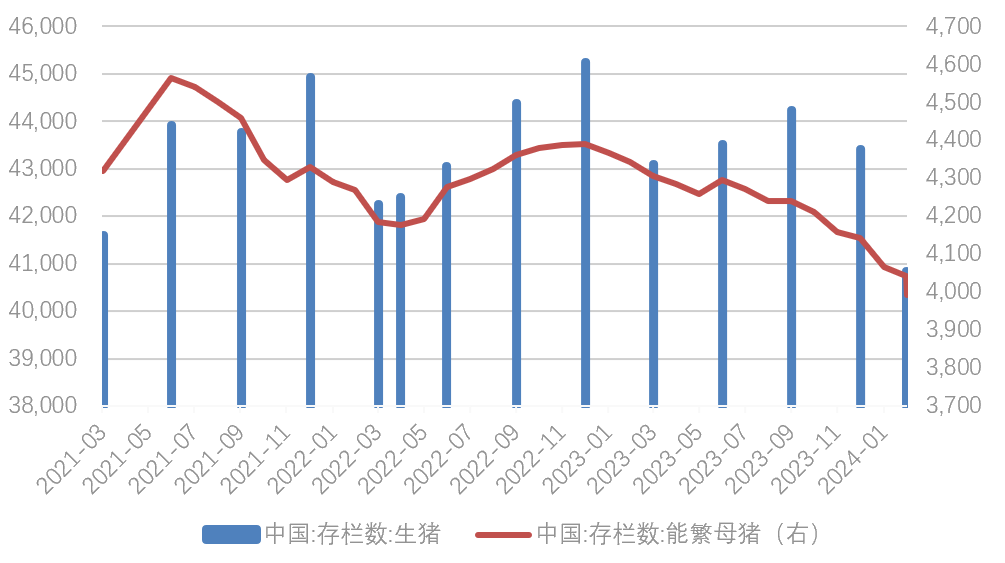

生猪市场日益增强的信心离不开于不断深化的去产能进程。照国家统计局公布的最新数据,3月末全国能繁母猪存栏3992万头,同比大降7.3%,创3年新低,相比2月环比下降-1.2%,大超市场预期;同期生猪存栏量为4.085亿头,同比减少5.2%,创4年来新低!

图1:生猪存栏量和能繁母猪存栏量变化(万头)

数据来源:Wind,数据区间:2021.03-2024.03

根据Mysteel钢联农产品的调研数据,3月份能繁母猪去化主要由散户去化贡献。3月,来自散户的能繁母猪环比下跌1.88%,远高于规模场的0.22%。去化原因主要有2点:一是春节前后,疫情导致养殖户被动去产能;二是因猪价长期低于成本线,一些亏损的养殖户主动去产能。

未来,能繁母猪去化或仍有惯性。国盛证券最新表示,近期猪价重心虽然有所上移,但仍位于大部分养猪企业成本线下方,现金流压力下能繁母猪的去产能大势不变。公开资料显示,4月包括“北欧农庄”在内的多家养猪企业宣布破产或停产整顿。

海通证券认为,在2月以来仔猪价格涨至高位,部分养殖企业利润转正的背景之下,3月能繁母猪继续下降,说明资金等对行业的压力十分显著。随着供给压力逐步缓解,生猪价格或已经走出前期低谷,猪价未来或将逐步走强。

中邮证券建议,在养猪行业调整充分、公司估值处于历史底部区域的背景下,投资者可以重点关注出栏确定性较强兼具成本优势的龙头企业。

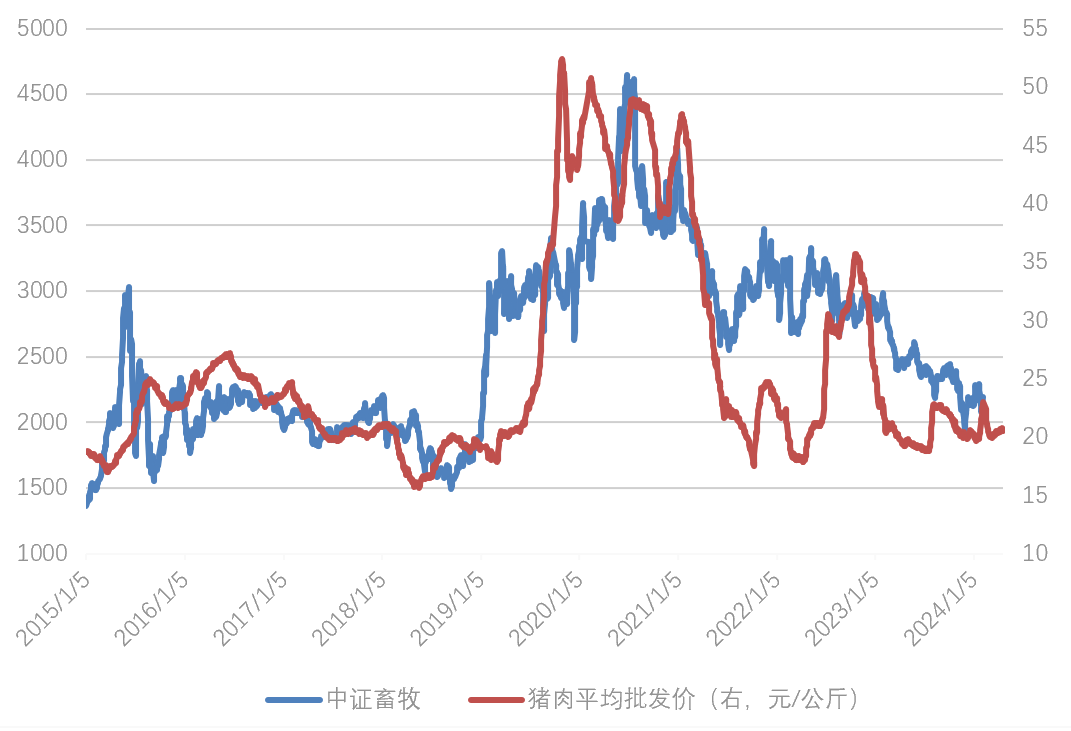

$畜牧养殖ETF(SH516670)$跟踪中证畜牧养殖指数走势,底层资产主要来自生猪养殖产业链优质龙头,其中股温氏股份、牧原股份、新希望、海大集团和梅花生物合计占指数权重超48%(数据来源:Wind,截至:2024.04.24)。

根据历史表现,畜牧养殖板块根据供需关系长期呈现明显的周期性,整体和猪价呈现较强的相关性。

数据来源:Wind,统计区间2015.01.05-2024.04.24。指数过往业绩不代表未来表现。指数运作时间较短,不能反映市场发展的所有阶段。

公开资料显示,畜牧养殖ETF (516670)的管理费率为0.2%/年,在同主题ETF中处于最低水平,或许值得重点关注。场外投资者也可关注其联接基金(A类 014414;C类014415)。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。对于以上引自证券公司 等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺,亦不构成投资推荐。

中证畜牧养殖指数近五年表现分别为75.7%(2019)、13.49%(2020)、-5.93%(2021)、-13.21%(2022)、-15.30%(2023)。中证畜牧养殖指数由中证指数有限公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。

$沪深300(SH000300)$$上证指数(SH000001)$#假设巴菲特现在来投资大A市场,你觉得会怎样?#

#猪肉概念持续大涨,猪周期底部已现?##养猪行业将步入“微利期”#

本文作者可以追加内容哦 !