转载自:表舅是养基大户

第一张,下图

这是去年以来,银行代客结售汇的差额,可以看到,从去年8月以来,连续8个月为负。

啥意思呢?简单说,从一个出口企业的视角来看,它可能会先从海外进口原材料,这时候,它卖出人民币、换回美元,然后把美元支付给海外的供货商;然后,把原材料加工成商品后,再卖到海外,收回美元,正常情况下,他应该卖出这部分美元,收回人民币,然后给工人发工资,给股东分红,等等。

因为我们是个贸易顺差国,按理来说企业收到的美元,比付出的美元更多,银行的结售汇差额,也就是美元的收支,应该是正的才对。

而负的结售汇差额,说明一个问题,就是企业卖完货,收到美元后,没有找银行结汇,因为“舍不得”,怕美元继续升值,不如拿在手上,甚至有些出口企业,有离岸账户,境外收了美元之后,直接就在香港做美元定期存款了。

你从大的视角来看,整个过程中,卖出人民币换美元的多,而卖出美元换人民币的少,最后导致人民币汇率承压,因为抛盘重、买盘少。

这是央妈面临的实际现实问题,而如果汇率稳不住,大家都有了贬值预期,那么上面这张图里,结售汇差额会负得越来越多,陷入恶性循环。

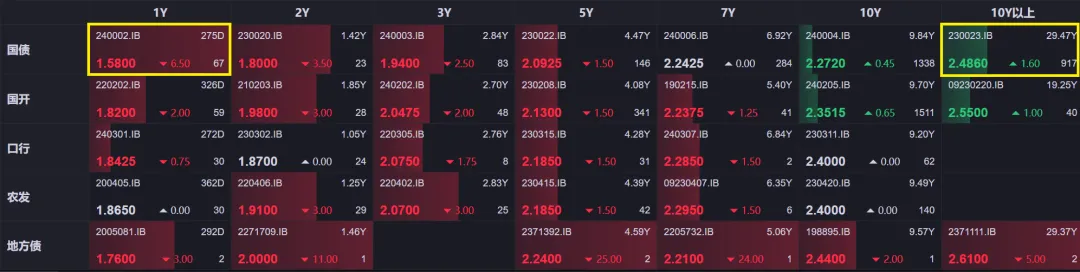

第二张,下图

这是截止昨天下午3点左右,截的银行间市场债券收益率的变化图,可以看到,除了10年、30年还是小跌之外,其他期限的债券基本都在下行,特别是1年期的国债,狂下6.5bps,表舅之前说,债市中长期看好的逻辑没发生变化,因为供需关系还是错配的,市场里的钱多。

只不过,一方面,央妈提示风险后,手上有钱的机构,适度地降低久期,钱往中短债开始配。

而另外一个原因,就是外资可能在进一步增配国内债券,特别是短端的。

很多人不理解,说,中美利差这么大,比如,美国1年期国债现在是5.1%,咱们的1年期国债是1.6%,中间差了3.5%,眼睛没瞎、脑子没坏的,都应该去配美债才对吧?

也不尽然,因为市场有不同的参与方,而近期最大的原因,是美元人民币掉期点快速下行,这个说来话长,表舅给大家做个数学题,算下外资的实际收益率情况。

假设,某外资交易员,现在手上有1亿美元,他是这么玩的。

今天,美元兑人民币的汇率,是7.2469,他先按这个即期汇率,换成人民币,也就是一共7.2469亿人民币,然后买入1年期的国债,我们就按1.6%来算好了,那么一年后,他可以拿到1.6%的固定利息。

同时,他会再做一笔1年的远期交易,昨天,1年的掉期点在-2924点,而一个月前,还只是-2600多点,狂下了300点,这时候,对应的1年后的远期汇率,是(7.2469-0.2924),为6.9545,相当于啥意思呢,就是大家约定一年之后,可以按6.9545的汇率,把手上的人民币,再换回美元。

这时候,7.2469换成人民币,1年后6.9545换回美元,等于吃到了中间人民币升值的价差,价差为(7.2469÷6.9545-1),年化是4.2%。

相当于,这4.2%的收益,是这一笔外汇即期+远期产生的无风险套利收益。

那么,这家外资的实际收益,就是4.2%的无风险套利收益,加上,上面说的1.6%的国债票息收益(换成存单,收益更高,这也是外资增配存单的逻辑),一共是5.8%。

而1年期美债是多少来着?5.1%左右,对吧,谁更划算?

这便是外资,通过外汇掉期,买入中国国债套息的模式。

这里面,核心的点,就在于外汇掉期点,掉期点负的越多,对手上有美元的外资来说,套利空间就越大。

那么外汇掉期点,为啥最近掉的这么多?

大概率就是央妈砸的,为什么?保汇率呗,你看,这么一套流程出来,至少,前前后后,没有资金流出,外资把手上的美元留在了中国,换成了人民币资产,相当于卖出美元,买入人民币。

这是央妈,在看不到的地方,为稳定汇率,做出的努力。

第三张,下图

这是今年以来,美元兑日元的汇率,这两天破155了,也就是1美元兑换155日元,破1990年以来的新高,对日元来说,就是汇率持续创新低,年初至今,贬值了10%,而离岸人民币只贬值了2%而已。

日本做了啥呢?

啥也没做,之前放了几句狠话,大概意思就是,“勿谓言之不预也”,你们再做空日元,没有好下场,结果用没有,这几天,连喊话都没有了。

第四张,下图

前天,印尼宣布加息。

为什么加息,印尼经济过热了吗?

不是的,因为再不加息,汇率可能就要崩了,市场里,外汇的交易盘,有个套利的模式,就是借入便宜国家的资金,比如在日本借钱,几乎0利率,然后换成比如印尼的钱,买入印尼的资产,这样,中间可以套好几个点的息差。

但是美元降息预期落空后,美债收益率维持在高位,美元指数强势,这部分套息的钱,慢慢就撤了,从印尼这些新兴国家,去了美国,这不是更香吗,利率也很高,且还能享受美元相对其他货币升值的收益,但印尼就很头疼,只能加息,提高“套息”的收益空间,但估计没啥用,如果美联储迟迟不降息,汇率还是会慢慢崩,可以再想一下,前几天,印尼的候任新总统,第一时间,第一站,就是来华,你觉得,他有哪些诉求?

......

好了,放四张图,是为了说明几个事。

第一,全球资产的锚,还是美元,把握趋势性机会,核心还是判断美联储的降息节奏,但这个很难,因为今年美国大选,可以理解为,货币政策要为政治服务,缺乏独立性。

第二,如果自身实力不行,比如像印尼这样,贸易顺差不多的,是很容易被收割的。

第三,如果自身实力还行,但是汇率管理的武器不足,或者政治思想层面不统一,比如日本这样的(9月,日本自民党领导层选举,所以加息对冲汇率这种办法,大概率是议而不决的),也还是很容易出现大的汇率风险。

第四,咱们的央妈还是挺努力的,一是有明确的KPI,二是有明确的决心,三是武器也比较多,四是基本面也强韧,所以汇率相对其他国家和地区来讲,还是比较稳定的。

第五,当你觉得自己过得不好的时候,一定多看看比你过得还差的亚非拉兄弟们,比如表舅做保安刷手机的时候,我就挺心疼在电子厂打螺丝,水都喝不上一口的兄弟们。

第六,正如昨天说的,做投资的,要学会听妈妈的话。

......

最近,大家也听到了两种声音。

一是国九条后,要重视“质量因子”,这和外资审美很匹配。

二是港股,好像又行了?

而这两者,其实都和汇率,有千丝万缕的联系。

前两天,和一位固收基金经理聊天,说,今年,如果做固收+基金,还有没有什么好的方向。

我说,下阶段,中短期内,最好的方向之一,可能是“权益部分配港股红利,固收部分继续中短债策略”的二级债基。

逻辑很简单,假定在汇率稳定,2年期美债收益率5%筑顶的情况下,港股,处于胜率还可以,但赔率很高的阶段。

而红利、高股息策略,其实背后隐含的,就是外资偏好的“质量因子”,这可以在保持一定高赔率的情况下,进一步提高港股整体胜率方向的不足。

举例,说个投资机会。

华泰柏瑞是全市场红利相关ETF规模最大的机构,旗下4只红利ETF,都在我的自选,今天情况是这样的:

1、港股通红利ETF,513530,今天涨1.1%,年初以来涨8.17%; $港股通红利ETF(SH513530)$

2、红利低波ETF,512890,今天涨0.86%,年初以来涨15.1%; $红利低波ETF(SH512890)$

3、红利ETF,510880,今天涨0.6%,年初以来涨8.94%;

4、央企红利ETF,561580,今天涨0.38%,年初以来涨9.83%; $央企红利ETF(SH561580)$

可以看到,红利低波ETF,年初以来大幅跑赢,我个人偏好红利低波策略,跟投的投顾组合中,配置的也是这只产品的联接基金。

但今天,港股通红利ETF,领涨,近一个月反弹了10个点,从最新的前十大看,这个ETF,第一大和第二大的持有人,都是外资,分别是UBS和巴克莱,另外兴全的林国怀,也在加仓,下图。

从投资的角度看,胜率维度,红利低波ETF或央企红利ETF应该还是最好的,而从赔率的角度看,港股通红利ETF,应该是可以考虑增配的方向,这也是为什么固收+的产品,可以考虑港股红利方向的原因。

逻辑非常简单,指数目前8.5%的股息率,比A股的高3个点左右,30只成份股中,有18只同时在A股及港股上市,且这部分港股平均折价了70%左右,这就是赔率、弹性的来源。

这两天,港股的反弹,还有个原因,就是证监会出台了5项措施,支持港股发展,不过原先大家比较期待的,取消红利税,没出台,这是下一发等待上膛的子弹。

本文作者可以追加内容哦 !