前者,位居行业魁首的“锂王”天齐锂业才因业绩突发暴雷、股价闪崩迅速引发行业关注;

后者,锂电负极材料龙头杉杉股份就以营收、利润双下滑为2023乃至新一年的业绩表现画上了大大的问号。

根据杉杉股份在4月25日盘后发布的2023年财报显示:

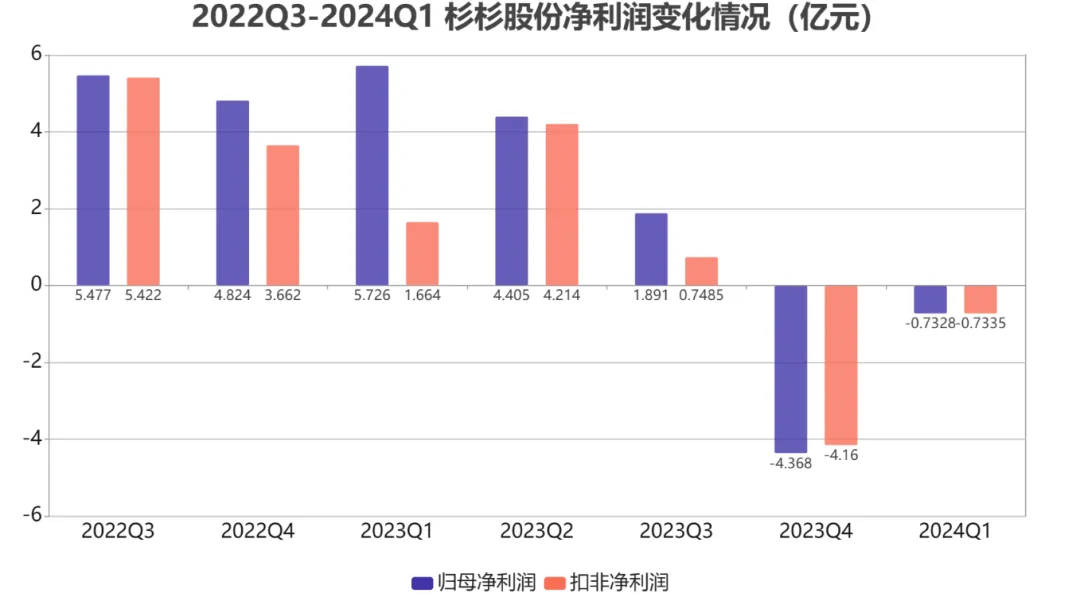

去年,公司实现营业收入190.70亿元,同比下降12.13%;归母净利润7.65亿元,同比下降71.56%;扣非净利润2.47亿元,同比下降89.41%;公司经营活动产生的现金流量净额为-1.98亿元,而上年同期则有5.06亿元。

杉杉股份在年报中表示,2023年在终端需求增速放缓、锂电池行业去库存的背景下,中游锂电池材料均面临供需关系阶段性失衡、产品价格下滑的重大挑战,受行业变动影响,公司负极材料业务和参股的正极材料业务产品价格及盈利均同比下滑。

此外,公司持续推进聚焦战略,加速剥离非核心业务和低效资产,非核心业务亏损以及对相关资产计提减值也对公司业绩造成一定影响。

而在今年第一季度,杉杉股份业绩表现依旧不佳。

公司第一季度实现营业收入37.52亿元,同比下降15.67%;归母净利润、扣非净利润则分别达到-7328.18万元、-7335.39万元,同比下降112.80%与144.07%。

而就业绩变动原因,也并不出人意料。

杉杉股份称,主要系报告期内公司受行业市场环境变动影响,负极及偏光片业务产品价格同比下降,及去年同期公司确认转让新亚杉杉新材料科技(衢州)有限公司股权收益,导致净利润同比下滑。

事实上,作为负极材料行业龙头,杉杉股份的业绩表现也是行业的缩影。

根据鑫椤资讯统计,杉杉股份2023年人造负极材料产量中国占比19%,市占率蝉联全球第一,无疑为该领域行业魁首。

观其去年负极材料销量同比增长44.55%,增速已高出行业水平,并对主要头部客户的销量也实现大幅增长。

然而,销量大增并没有为杉杉股份带来显著的营收及利润增长,反而暴露其量增价跌的窘境。

公司负极材料业务2023年营收较上年同期减少9.82%,毛利率则比上年减少10.36%,仅余11.77%。

具体到利润变化趋势,据隆众资讯数据显示,国内人造石墨利润从2023年1月13806万元跌至12月3788元/吨,跌幅高达72.56%

横向对比在本月上旬发布年报的另一负极材料龙头璞泰来,二者几乎面临着相同的处境。

2023年,璞泰来负极材料业务实现出货量15.53万吨,同比增长11.35%;然而负极材料及石墨化业务主营收入却仅66.11亿元,同比下降16.01%。

受此影响,该公司当年营收约153.40亿元,同比下降0.80%;归母净利润19.12亿元,同比下降38.42%;扣非净利润17.81亿元,同比下降39.82%。

负极材料企业所普遍面临的这一波周期性下行,客观而言仍是上一轮天价碳酸锂及后续锂价断崖式下跌所造成的行业后遗症。

新增产能得到快速释放,加之去年以来锂电池赛道产能过剩呼声日渐高涨,电池材料企业在2023年明显承压。

负极材料总体市占率还高过杉杉股份一头的贝特瑞,去年净利润也有28.42%的下滑;而一众正极材料企业的业绩也都相当惨淡,容百科技、多氟多两家去年的净利润就分别同比下跌56.17%与73.83% 。

受行业产能供过于求及下游电池客户去库存的双重影响,负极材料产品售价持续下行,市场竞争加剧,难免导致企业毛利率普遍收窄,而自身又普遍囿于缓慢消纳前期高价存货。

自去年第三季度以来,电池材料企业普遍面临阶段性的经营压力,部分厂商价格甚至在成本红线上徘徊,盈利空间的不断缩小也成必然。

不过,伴随新增产能投资速度放缓,电池客户也基本消化前期库存并即将迈入新一轮竞争高峰期的背景下,中游材料企业乃至上游锂企的业绩回暖苗头也已经浮现。

暂时的行业下行压力亦不失为部分企业难得的上升时机。

正如璞泰来在其年报中所言,当前负极材料行业正处在洗牌阶段,缺少差异化产品优势、研发技术优势和生产要素成本优势的劣势产能将面临淘汰。

而行业格局中具备差异化产品优势、研发技术优势、资本优势和海外产能布局能力的头部企业有望迎来新一轮行业整合机遇。

本文来源:星球储能所

本文作者可以追加内容哦 !