除“分散个股风险、低廉的费用与成本、不依赖于基金经理、明确的风险收益特征”等固有的优势外,还有一个重要原因。

时间是最好的试金石——长期来看,大多数主动基金难以战胜指数。

在资本市场,投资的过程可能是主观的,但评价投资的结果却是相当客观的——用业绩说话。

约翰·博格,指数基金之父,被《财富》杂志评为20世纪四位投资巨人之一。他是世界第一大基金管理公司先锋集团的创始人与董事长。

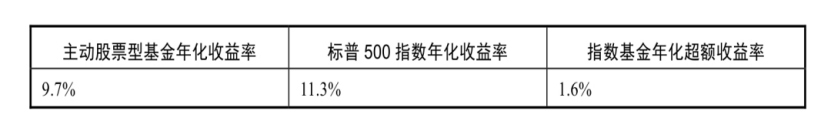

博格统计了从1945年到1975年,标普500指数的年化收益率为11.3%,同期主动股票型基金年化收益率仅为9.7%,前者年化超额收益率为1.6%,30年累计超额收益率可达863%。

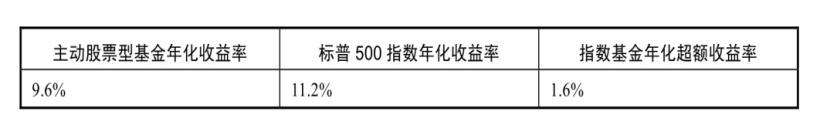

2015年,博格的先锋基金再次统计了自1985年到2015年标普500指数与主动管理基金的平均收益率,发现标普500指数年化收益率为11.2%,同期大盘主动基金的平均收益率为9.6%,同样跑不赢指数。

70余年的历史数据表明:长期来看,绝大多数主动管理基金难以战胜同期市场指数,这也成为指数投资最有力的实践支持。

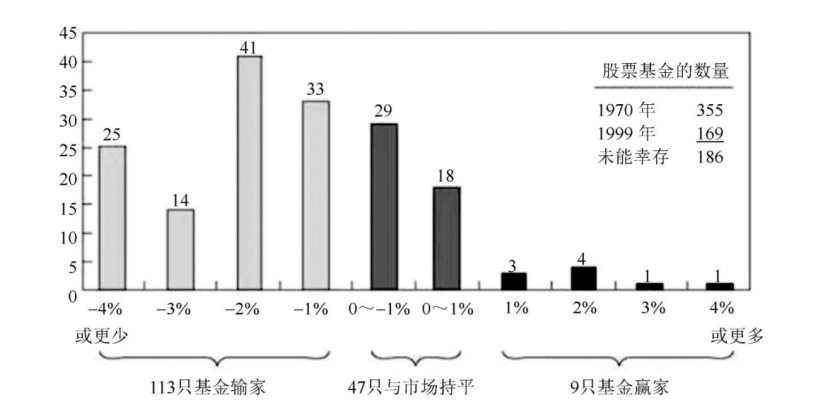

他统计了1970年的主动股票型基金,当时有355只基金,到1999年,这些基金经历了足够的长跑,结果是什么?

其中186只关闭了,只剩下169只。

而这些基金与美国市场收益相比,整体来看,幸存基金的年化收益率为11.5%,而市场平均的年化收益率为13.6%,如图所示。

接着,他具体分析幸存的基金,发现只有9只基金年化收益率超过市场1个百分点,鉴于几十年的观察期,每年高出这1个百分点已经足以产生巨大的复利差异,所以无疑,它们是优秀的基金。

还有18只基金超过市场收益率不到1%,29只低于市场平均收益率1%以内,勉强过得去,可以认为与市场持平。

而剩下的113只基金,年化收益率均低于市场1%以上,其中39只平均每年低于市场3%以上,有25只甚至落后于市场4%以上。

博格认为,长期拥有一只基金,首先生存概率就低于50%,因为有很多中途就关门了,再综合以上计算,在基金市场中找到优秀基金的概率实际上只有2.5%。

$标普500ETF-iShares(AMEX|IVV)$ $标普500ETF(SZ159612)$ $标普500(QQZS|SPX)$

本文作者可以追加内容哦 !