今天分享的是:《建筑装饰行业深度研究:设备更新展望:哪些细分领域具备投资机会?》

(内容出品方:天风证券)

报告共计:43页

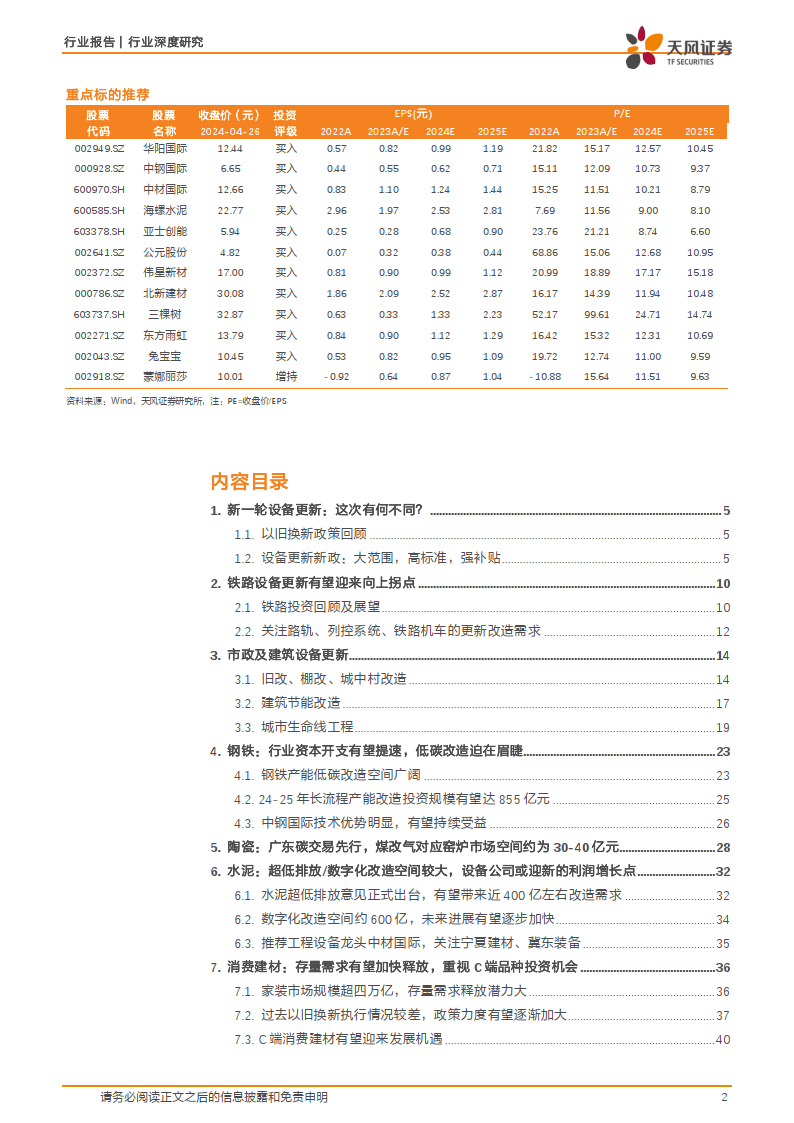

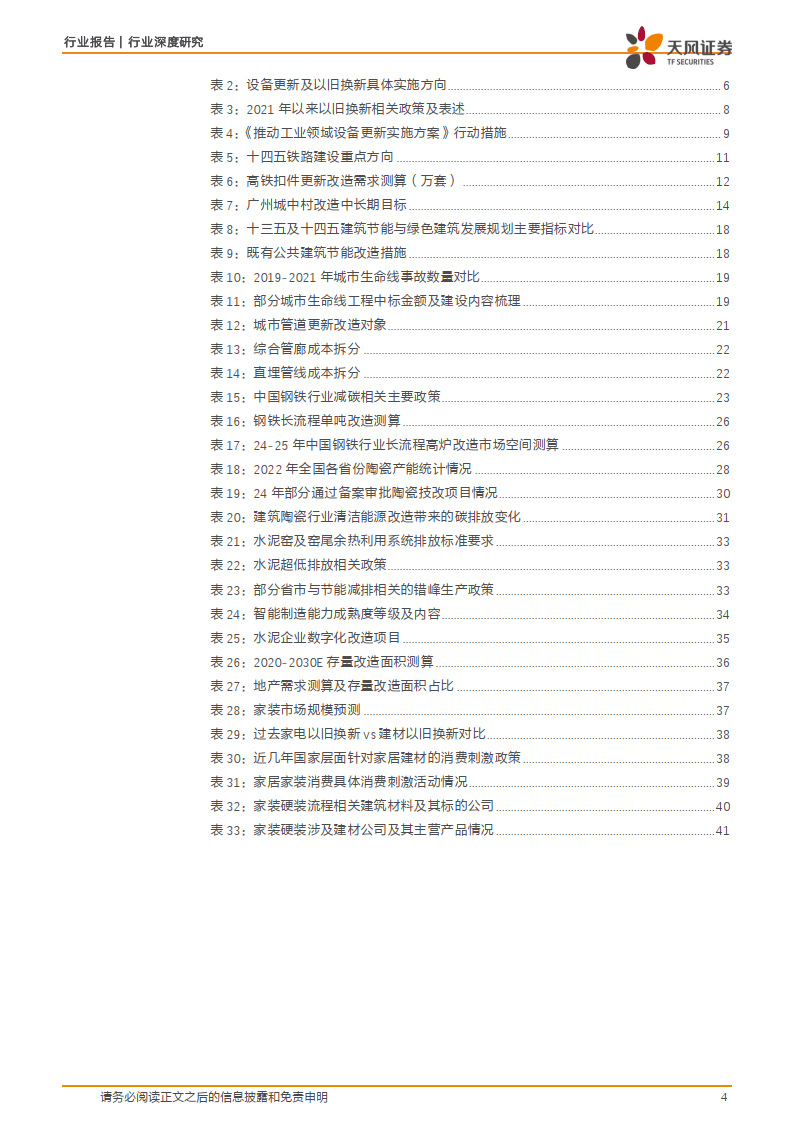

核心观点

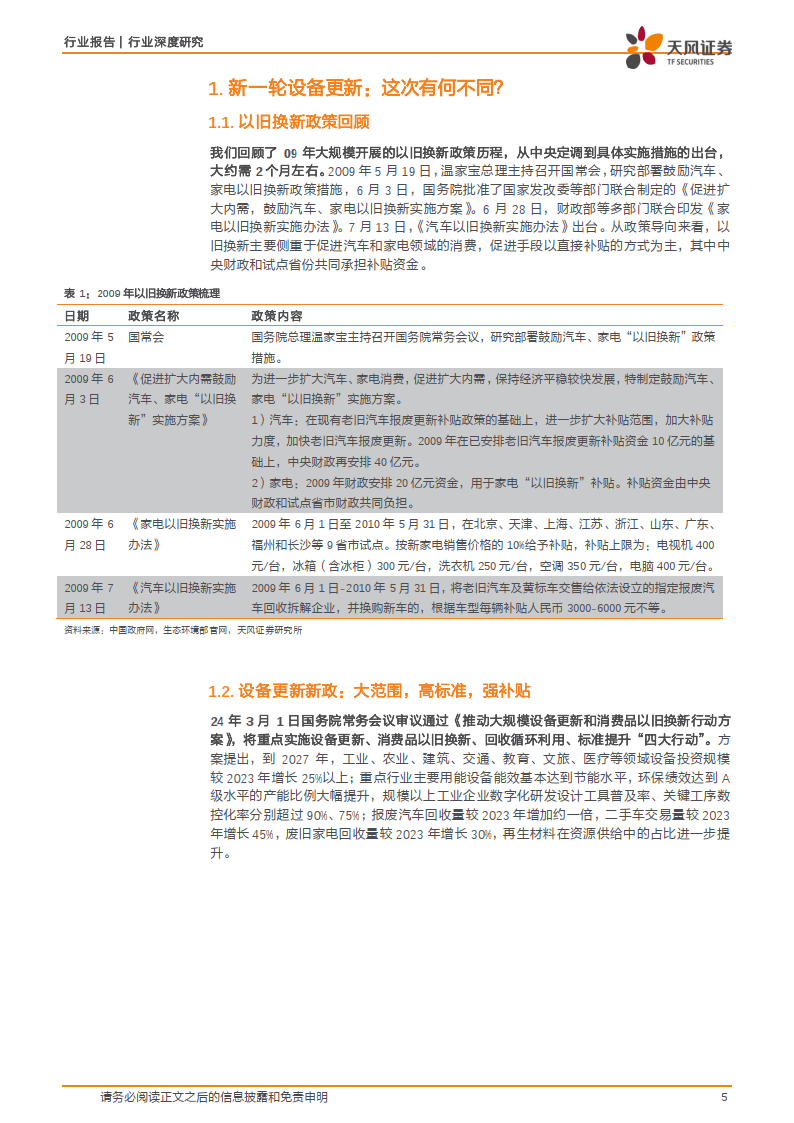

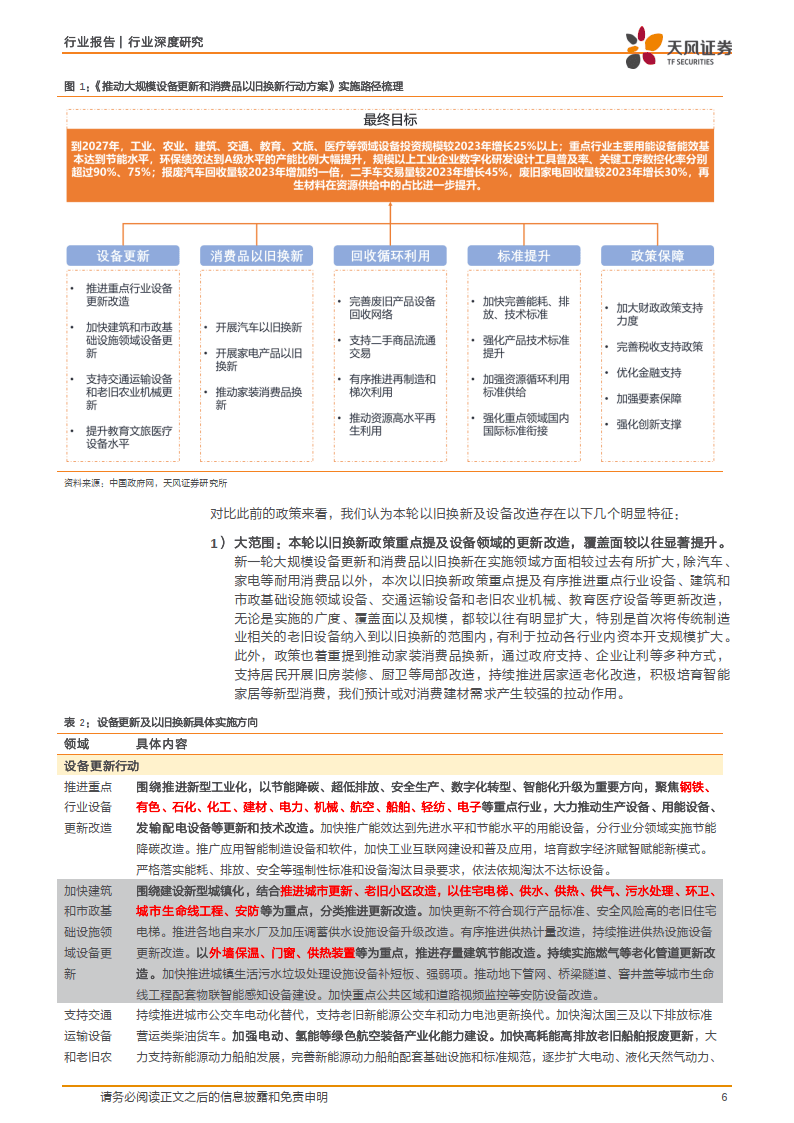

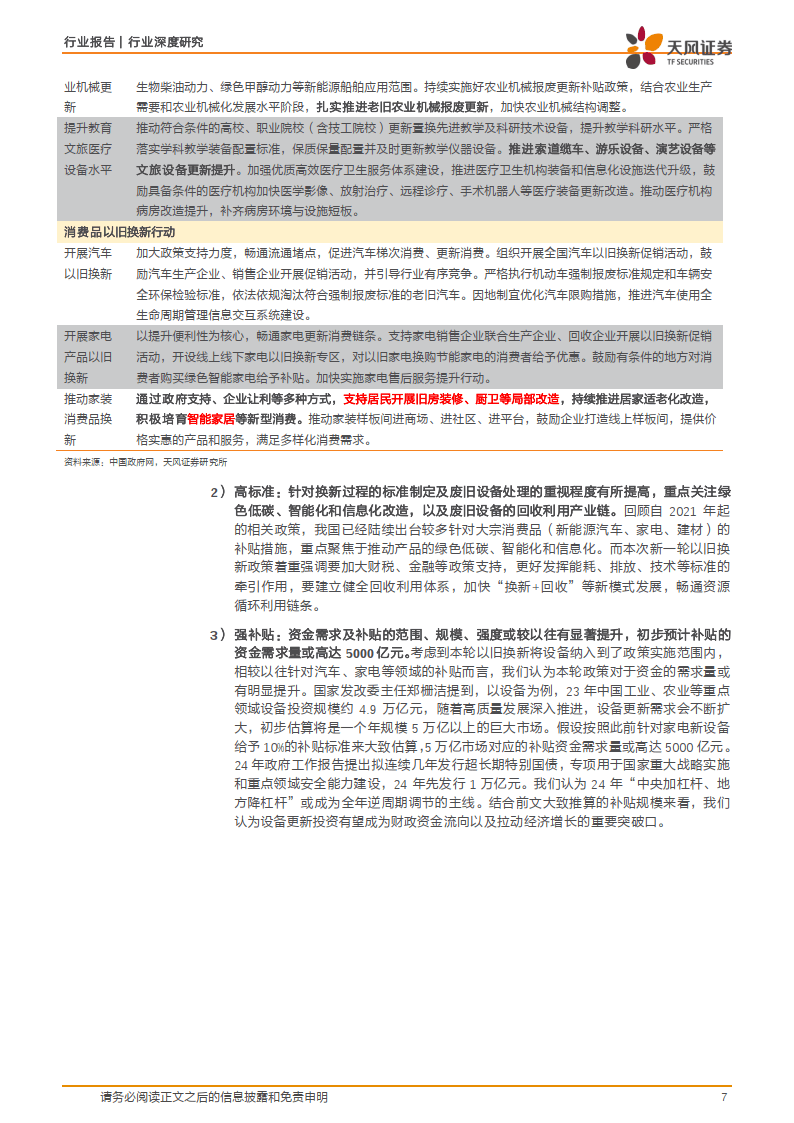

设备更新:大范围,高标准,强补贴

24年国务院通过《推动大规模设备更新和消费品以旧换新行动方案》,我们认为本轮设备更新存在“大范围,高标准,强补贴”三大特征,建议重点关注传统周期制造业的设备更新改造所带来的潜在投资机会:铁路设备更新、城市生命线工程、钢铁及陶瓷产能改造、水泥、消费建材等。

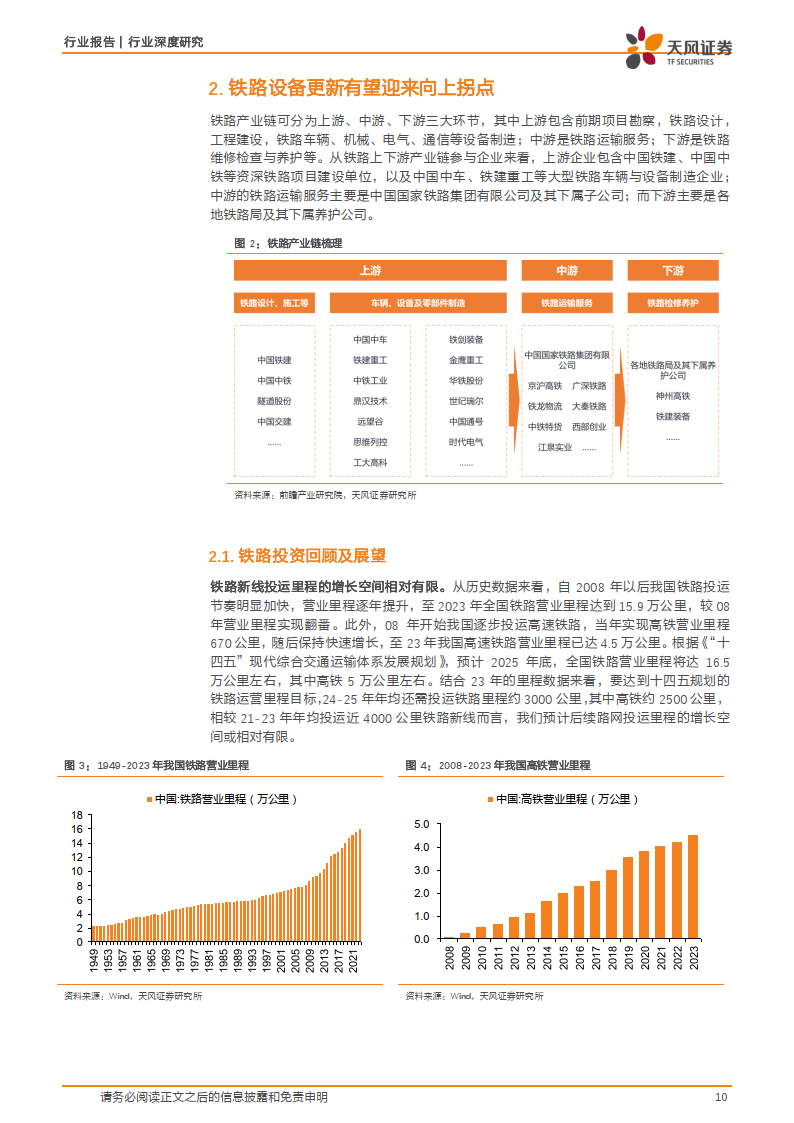

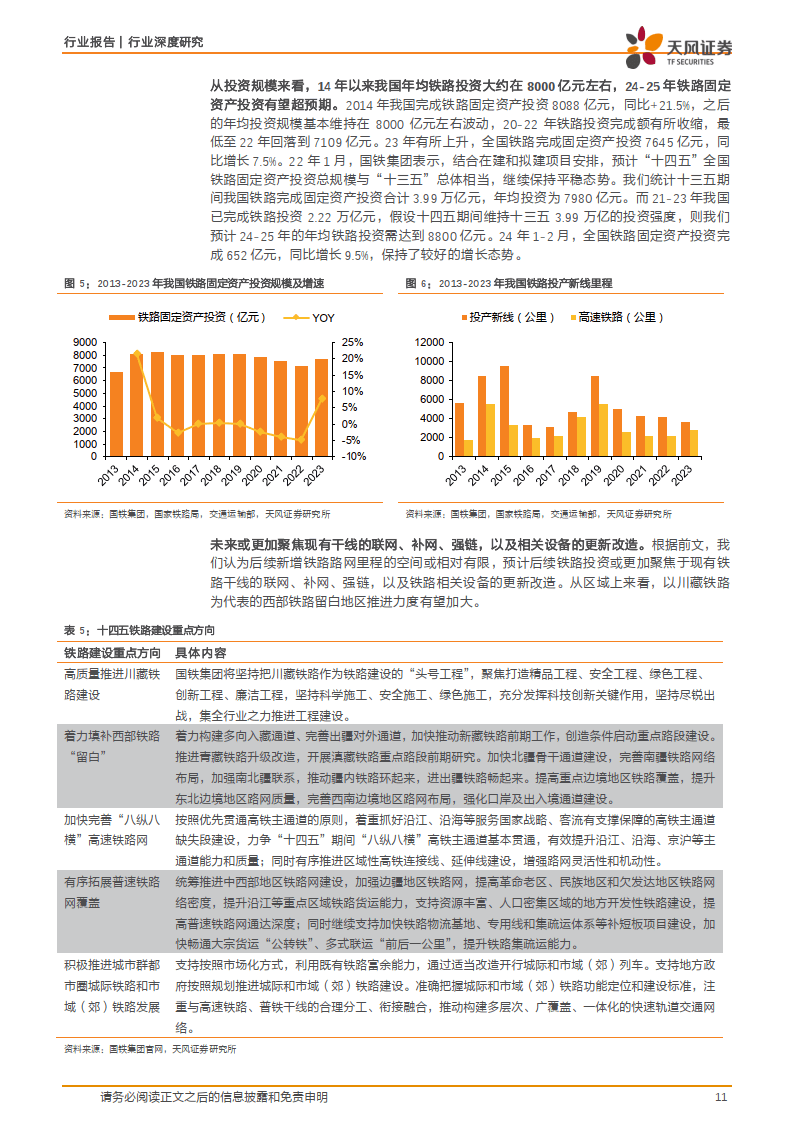

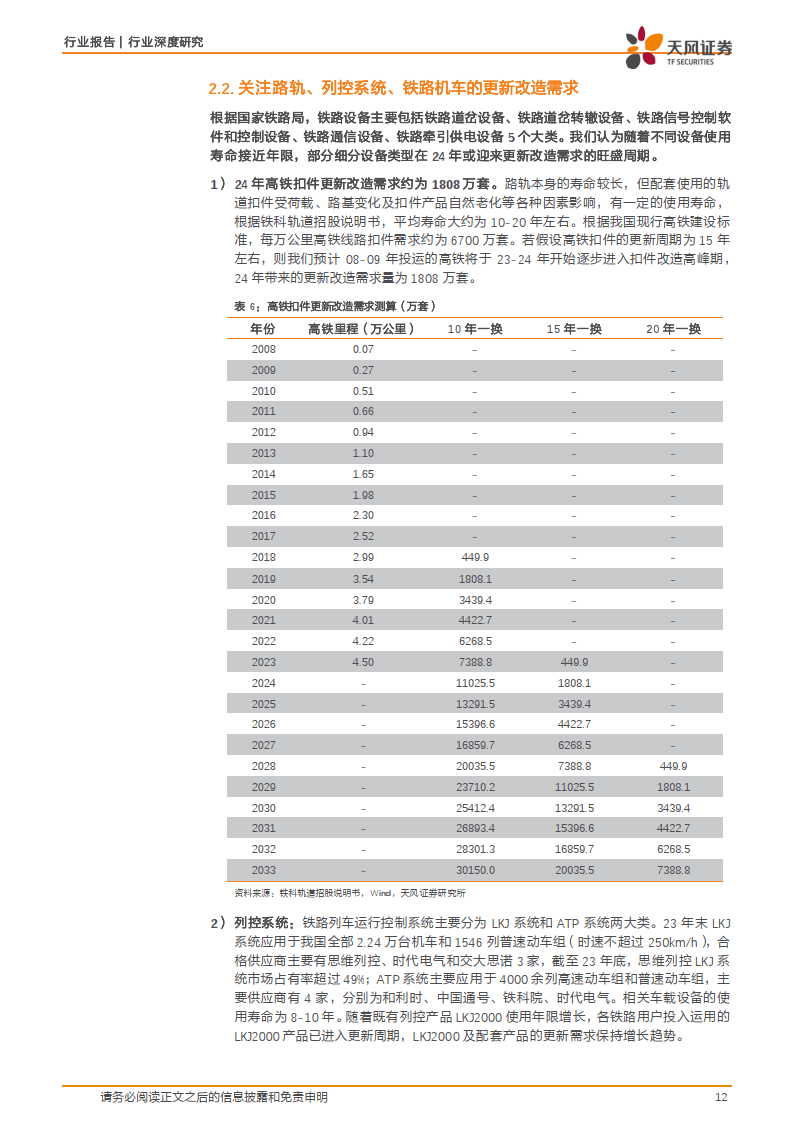

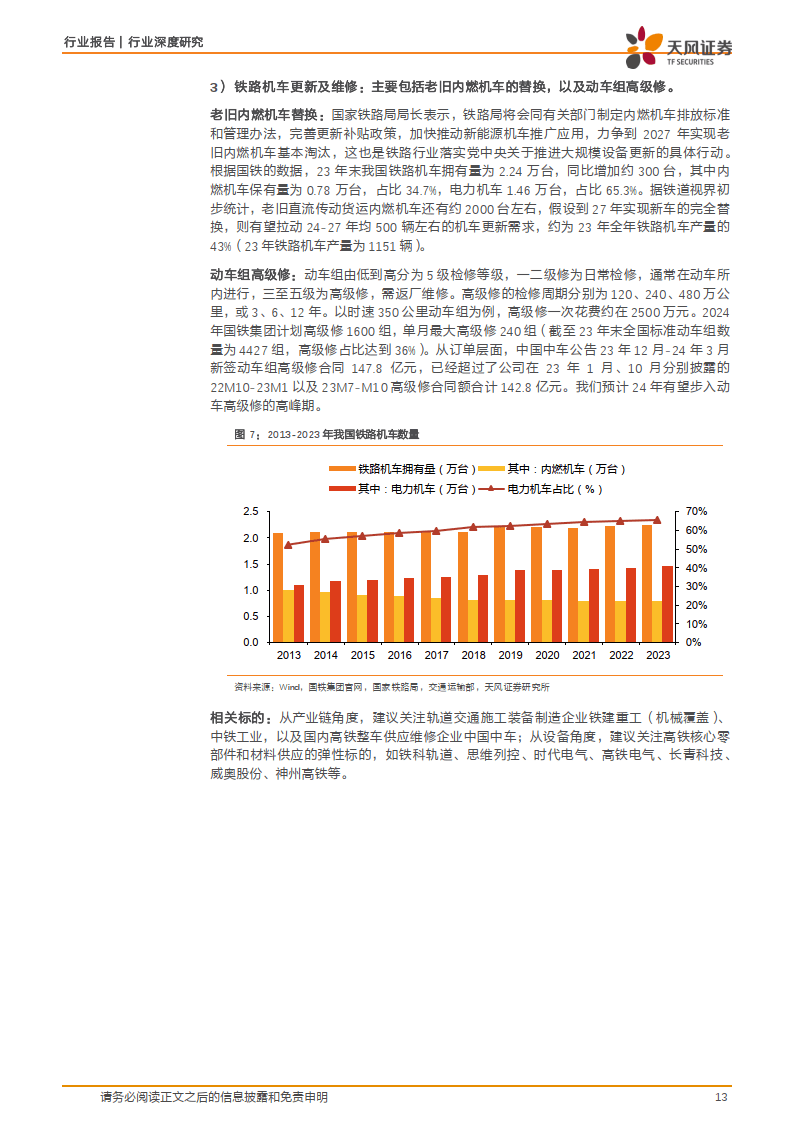

铁路:新线里程投运空间相对有限,设备更新需求或迎来向上拐点14 年以来我国年均铁路投资在 8000 亿元左右,若十四五与十三五期间的投资强度持平,则 24-25年均铁路固定资产投资需达到 8800亿元,有望超预期。从资金流向来看,我们判断铁路新线投运里程的增长空间相对有限,应重点关注路轨、列控系统、铁路机车的更新改造,我们测算24 年高铁扣件更新改造需求约为 1808万套,同比增长3倍,此外列控系统、老旧内燃机车替换(年均 500 辆左右)以及动车高级或将迎来需求向上的拐点。建议关注铁科轨道、中国中车、铁建重工(机械覆盖 )、思维列控、长青科技等

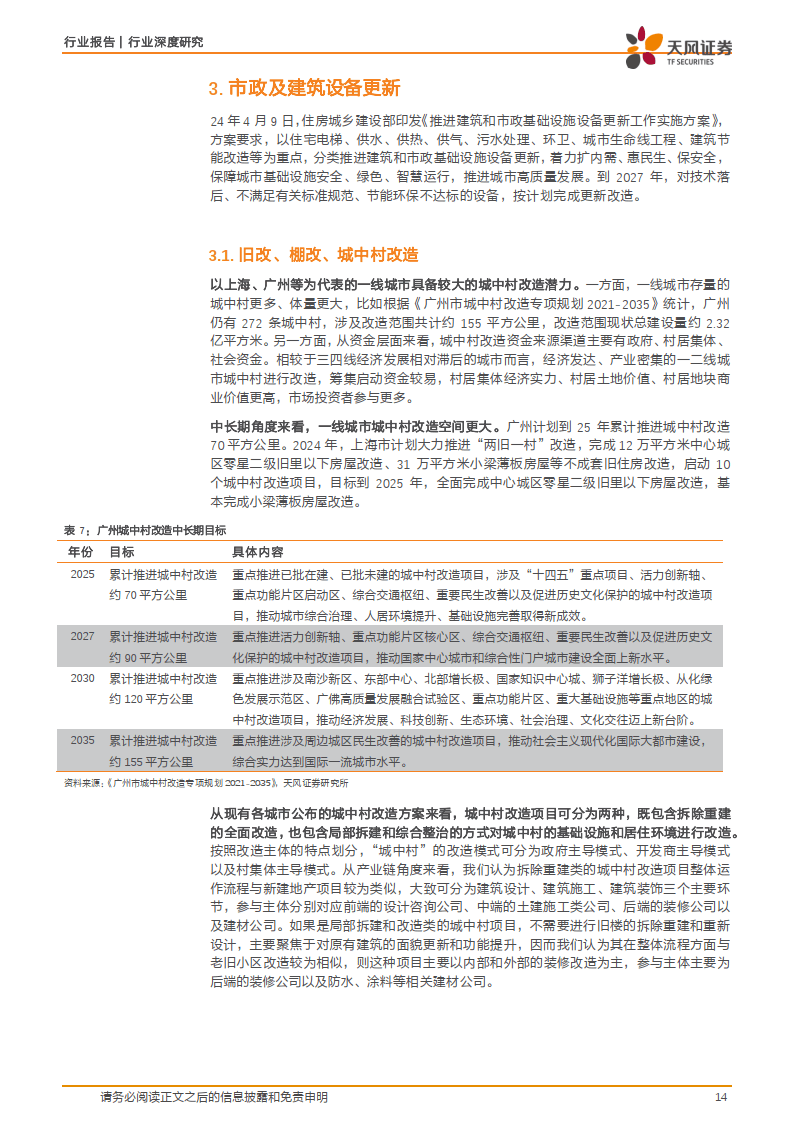

建筑市政:城市更新持续推进,关注管道更新改造需求住建部印发《推进建筑和市政基础设施设备更新工作实施方案》,分类推进建筑和市政基础设施设备更新。我们测算 24-25 年2 亿平米建筑节能改造对应的设备、施工市场空间有望达 200-400 亿元。此外,供水、燃气等市政管道更新需求有望释放,地下综合管廊建设稳步推进,重点推荐华阳国际、海螺水泥、亚士创能、公元股份。

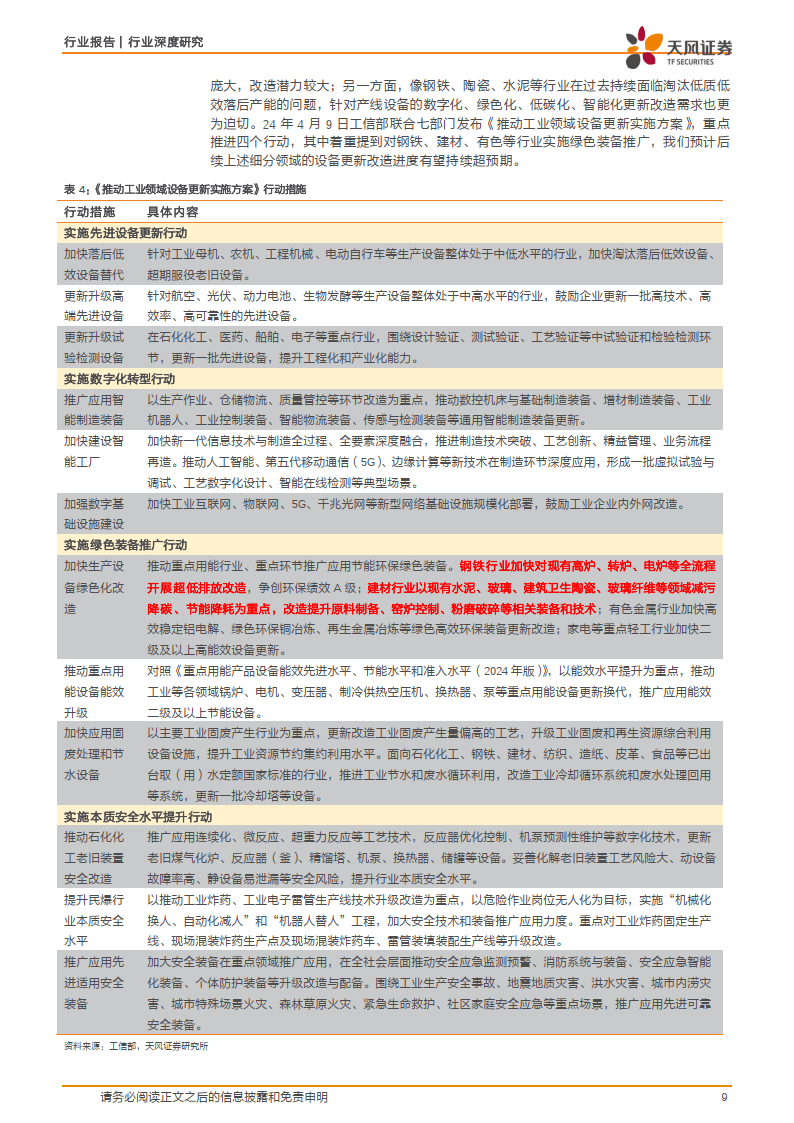

钢铁:24-25年长流程产能超低排放改造市场或达 855 亿元钢铁业低碳改造进行时,资本开支力度持续加大,预计到 2025年80%以上的钢铁产能需完成超低排放改造。22年申万钢铁行业资本开支达 1085 亿元,同比+10%,中性假设下,24-25 年我国钢铁行业长流程改造市场投资规模约为 855 亿元。重点推荐技术、服务能力凸显的中钢国际。

水泥:超低排放/数字化改造空间较大,设备公司或迎新的利润增长点水泥行业产能利用率偏低,推动发展新质生产力或是供给端产能优化和行业格局最优路径,而节能降碳、超低排放、安全生产、数字化转型、智能化升级将是主要方向,政策驱动下有望加快行业产能改造进展。超低排放改造方面,我们预计 25 年之前新增设备投资需求约 57 亿元,28 年之前新增设备投资将达 114-357 亿元。数字化改造方面,我们预计全行业数字化改造空间将达近 600 亿元。改造驱动力在于企业有望享受差异化生产、税收、信贷、融资等政策,同时可进一步提升生产和管理效率,头部企业或借机提升和巩固市场份额,行业供给格局改善值得期待,而改造费用也将成为工程设备公司新的利润增长点,推荐中材国际、关注宁夏建材、东装备。

本文作者可以追加内容哦 !