最近,中庚基金丘栋荣可能离职的传闻,闹得沸沸扬扬,很多散户也好,包括财富条线的产品经理也好,也问表舅,这事儿怎么看。

我谈谈我的看法,三个维度。

第一个维度,从基金公司的角度出发,可以理解它的为难之处。

基金公司一边增聘基金经理,一边释放模棱两可的信息,我认为,是可以理解的,因为其,一没义务告知,因为根据法律法规,一切信息应以公告为准;二没理由告知,因为考虑到负债的稳定性;三还有风险,也就是说,万一峰回路转,基金经理又不走了呢?

但是有两点,是可以持续观察和商榷的:

第一,过程中,是否存在不公平对待投资人的情况。也就是说,基金公司,面对机构客户、代销渠道、普通基民,三类主体,是否传递的信息是一致且全面的,我看了一下,从一季报披露的数据来看,丘栋荣管理的规模最大的两只开放式产品,中庚价值领航、中庚小盘价值,份额分别赎回了20%左右,而全市场的主动权益基金,这一比例在3%左右,要么证明市场对其投资风格的一季度表现不认可,要么就是有人觉得有不确定性,抢跑了,当然,具体可以看下,8月份披露的半年报,机构投资者的比例,是否出现了大幅的下滑。

第二,未来,这种情况可能会越来越多,是否设置相应的统一机制,来保护投资者利益,以及,基金经理从公募转私募的情况下,是否也应该设置相应的静默期。

第二个维度,你是卖过相关产品的理财经理,或者投了产品的个人投资者,应该怎么办?

推己及人,假如,表舅现在是理财经理,我会第一时间,向客户提示风险,但是决策还是由客户来做,几个风险:

1、流动性折价。不管基金经理最终是否走,有了这样的舆论,很难不保证赎回冲击,特别是机构客户的大额赎回,尤其是考虑到丘栋荣持仓中,港股比例很高,比如,中庚价值领航的第一大持仓,中国宏桥,虽然市值1000多亿,但一天成交量才3-4亿,而产品持仓10%多,已经顶格了(赎回后,被动超标,这也证明一季度的阶段性赎回冲击可能比较多),差不多总持仓市值7亿左右,如果有5%的赎回,那么就得卖5%的中国宏桥,差不多就是3500万,占一只股票一天10%的交易量,这个比例其实是比较高的,需要考虑是否会造成交易冲击损耗。

2、你买入时,是否是因为原基金经理本人,或者他的投资理念,如果是的话,这个世界不可能有两片相似的叶子,无论怎样,基金经理的投资风格差异都是各方面的,你能否接受?

3、当然,如果你选择赎回,产品后续也有可能跑的更好了,你能否接受?

第三个维度,如果客户确认要赎回,那么怎么办?

民工老师,写了一篇,《别管什么卸任还是离职,看看价值型基金经理都有哪些新人》,其实说的是,假如赎回丘栋荣,有什么所谓的平替,也就是可能持有体验差不多的主动权益基金经理。

我的观点可能不太一样,我觉得,既然丘栋荣的投资框架,是围绕PB-ROE的,那么,我如果能找到一个策略类似、表现更好的指数产品,不就够够的了么,这样对客的解释成本,低很多,这才具备实际切换的可行性。

解释一下,所谓的PB-ROE,很好理解,PB就是看估值,也就是买估值低的,而ROE,就是净资产回报率,也就是企业的盈利能力,所以,PB-ROE策略,就是找估值低、盈利好的企业。

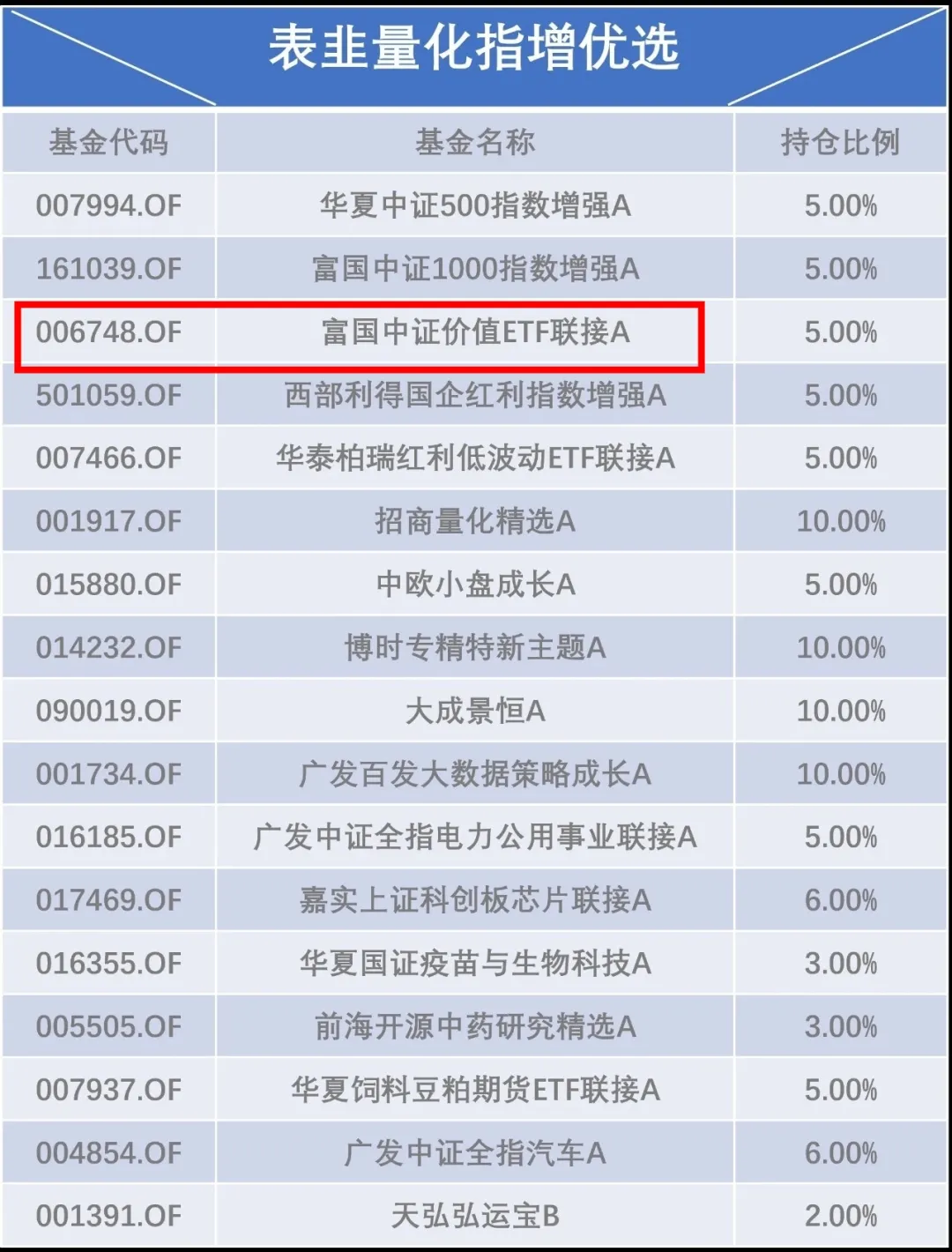

我之所以敢写这块,是因为,表舅跟投的基金投顾组合,表韭量化指增精选里,就研究覆盖了,可能是全市场最好的PB-ROE策略之一的指数产品,也就是下图里,红色框框的,富国中证价值ETF联接,$富国中证价值ETF联接A(OTCFUND|006748)$。

对应上层的ETF,是价值100ETF(因为指数有100个成分股),512040,因为投顾买的都是场外产品,所以,上图里面,是对应的联接基金,006748。

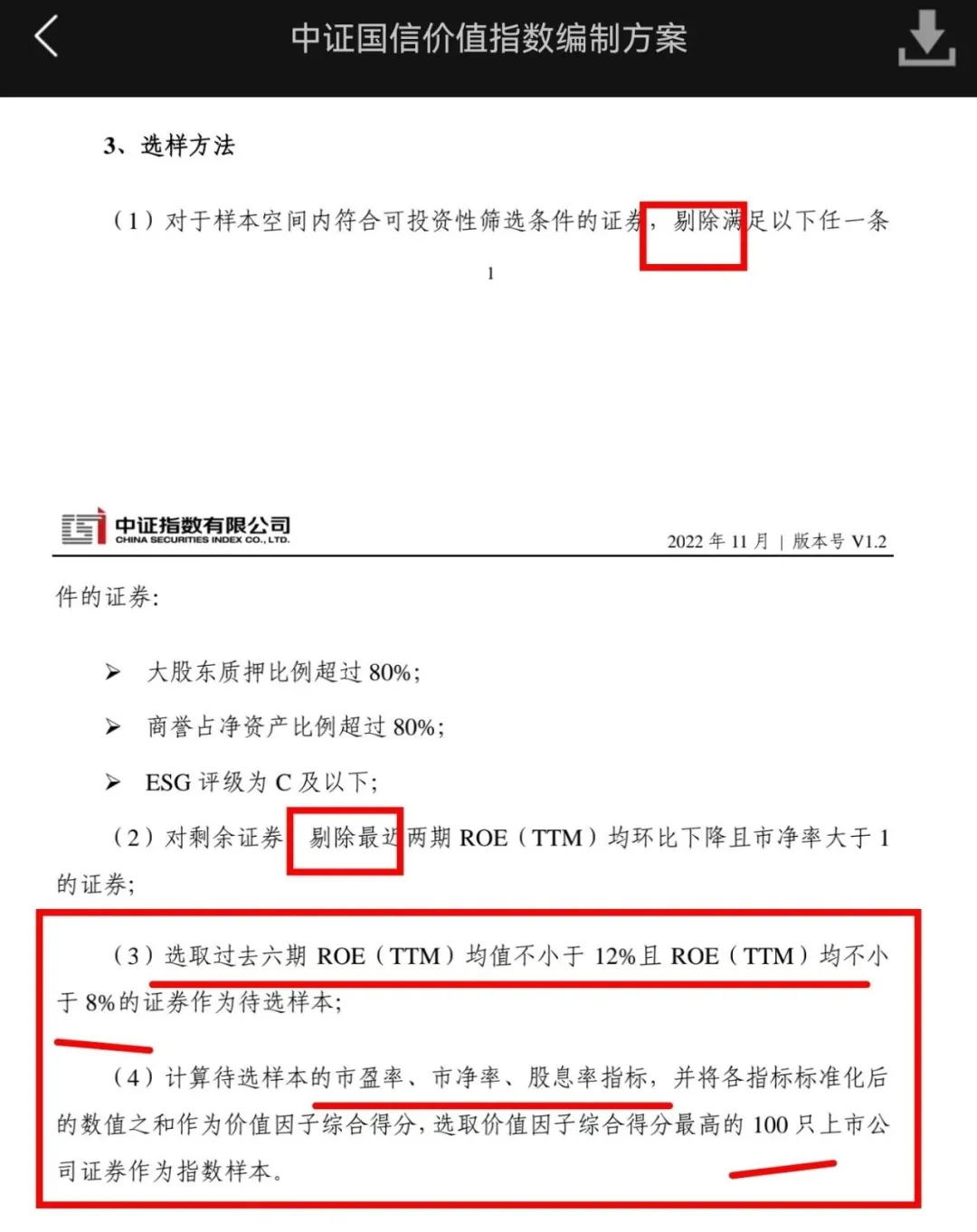

跟踪的指数,叫中证国信价值指数,编制方法如下,大家自己学习,除了明确的PB和ROE限定外,还有剔除机制。

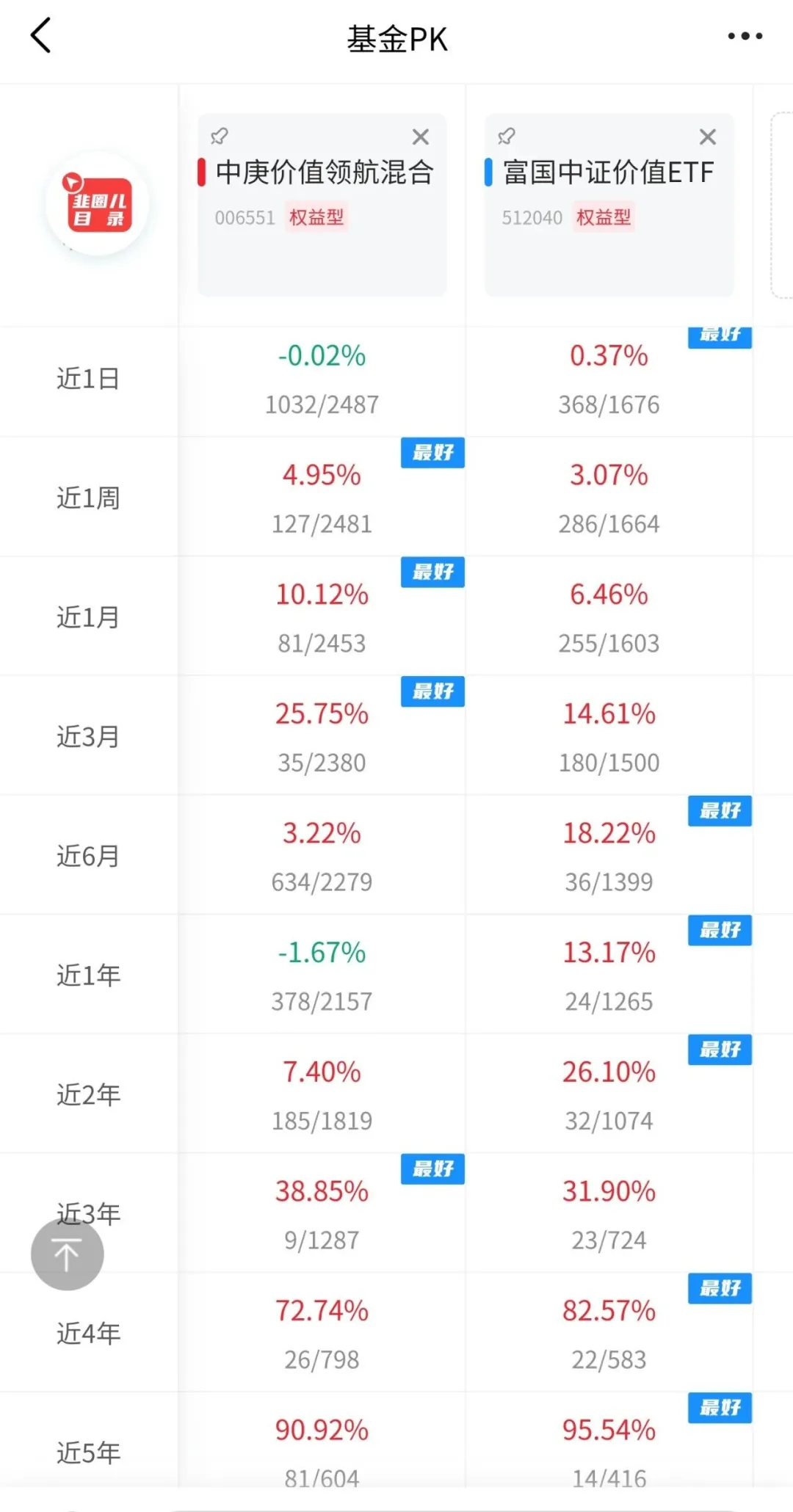

以ETF为例,产品表现长下面这样,如果从21年3月,沪深300的最高点开始算,在A股下行期间,近三年,指数收益,反而涨了接近40%。

再看,和丘栋荣的产品的收益比较,下图,可以看到,除了近1-2个月,因为港股反弹比较猛,带动之外,其余时间段,指数基本都能跑赢主动。

大概就这么个意思。

当然,以上只是说,在客户明确有赎回意向的时候,给大家多一个推荐的选择,且是一个风格不会漂移的选择。

$富国中证价值ETF联接A(OTCFUND|006748)$

本文作者可以追加内容哦 !