——大成港股精选、富国沪港深业绩驱动、中欧丰泓沪港深、南方香港成长、景顺长城大中华、前海开源沪港深裕鑫

上篇《港股行情要来了?几十只港股基金大筛选》做了一个初步筛选,其中大成港股精选、富国沪港深业绩驱动、中欧丰泓沪港深、南方香港成长、景顺长城大中华、前海开源沪港深裕鑫,这几只基金在不同的维度相对表现亮眼,本文对这些基金进一步分析。

王霞、毕建强·前海开源沪港深裕鑫

这个基金是近几年港股基金中业绩最好的基金,但却比较冷门(7.25亿,90%以上是机构),可能是该基金的运作策略比较特殊和取巧,有典型的“前海开源”特征。

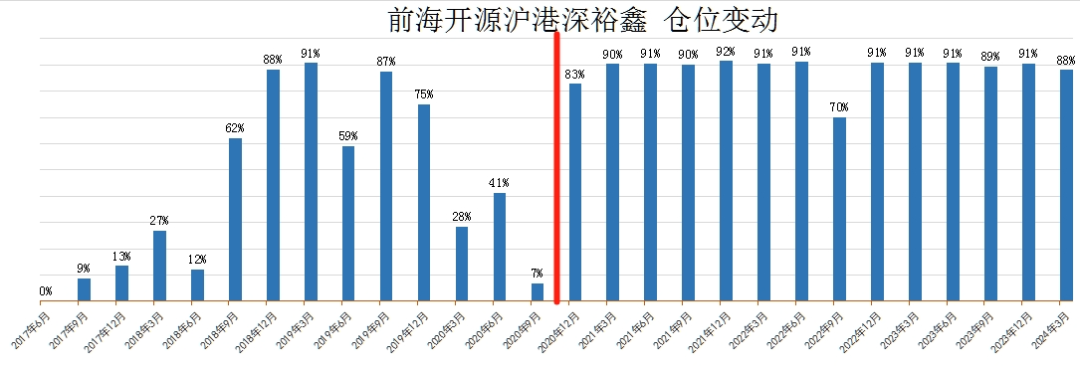

该基金成立初期以择时策略为主,以A股为主,效果一般般

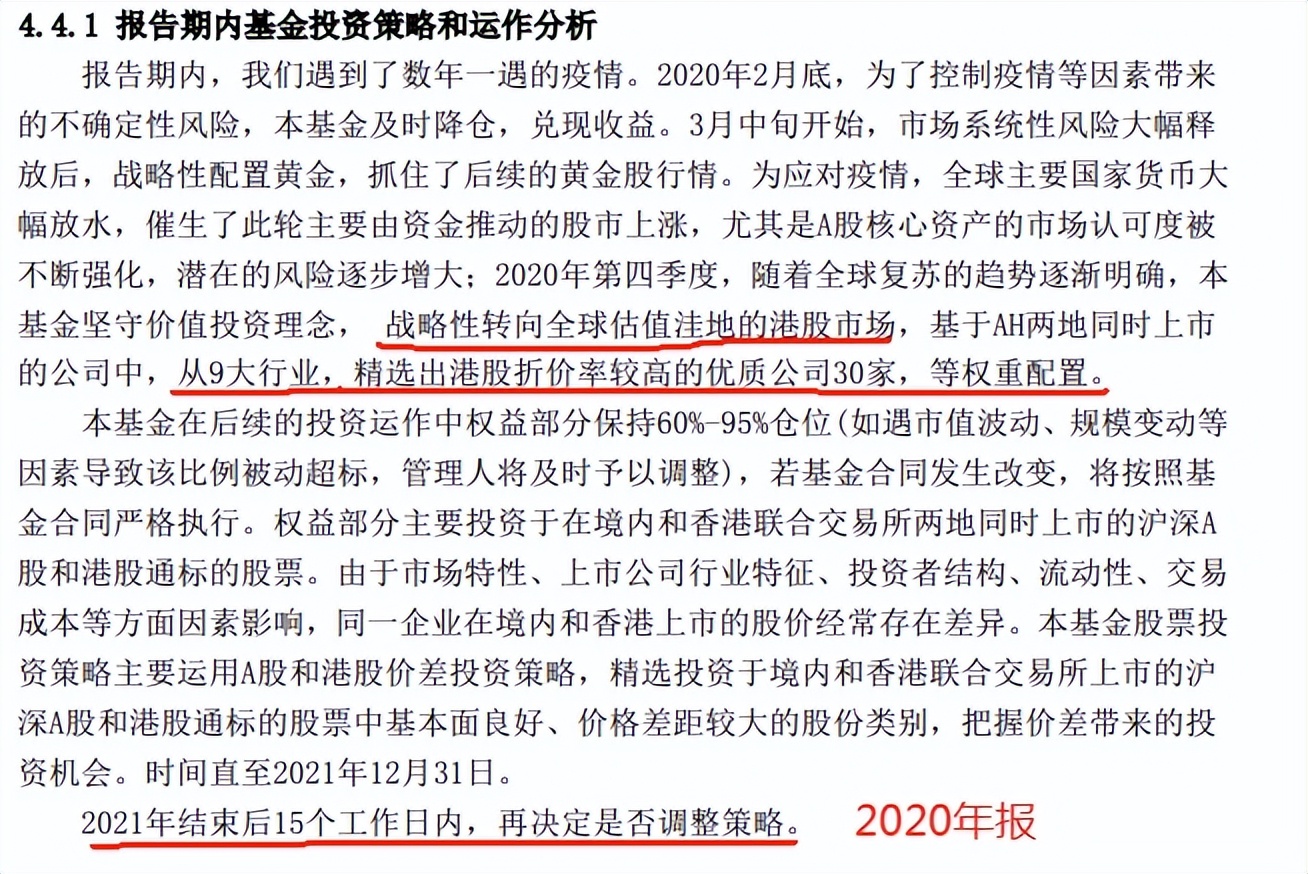

2020年三季报,该基金宣布改造策略,转向港股,等权配置港股折价率较高的 30 家优质公司,并于2020Q4改造完成。

基金经理当时表示,“预计当前AH溢价率40-50%的水平是难以持续的,至少先回归历史平均的15-20%左右,甚至走向平价。可能是数年难得一遇的历史性机会。”

不过基金经理对此也没有十足把握,她表示,到2021年底看看效果如何再决定是否调整策略。

从结果来看,港股折价并没有按照基金经理预测的那样回归。改造时的AH溢价指数在150左右,此后的3年半,AH溢价指数几乎一直维持在在150左右(近期有所回归)。

但是基金收益还可以,所以基金策略延续至今

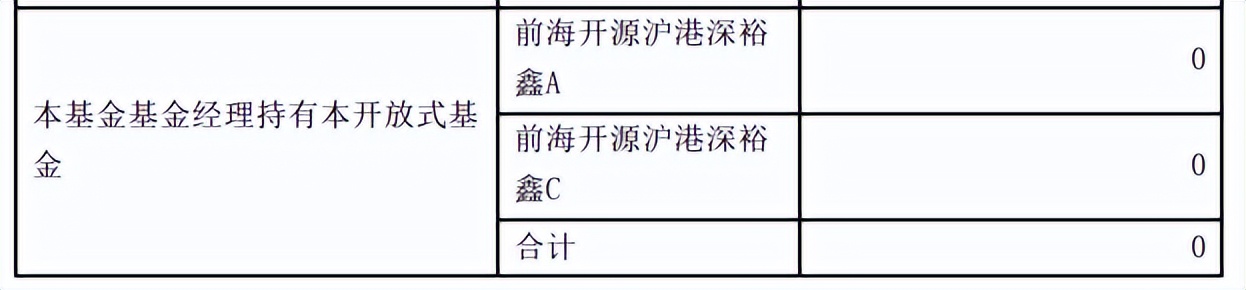

基金经理本人对该策略好像并无太大把握,一直没持有该基金。

这个策略倒是吸引了机构投资者,2022以来该基金的规模和机构占比持续上升。

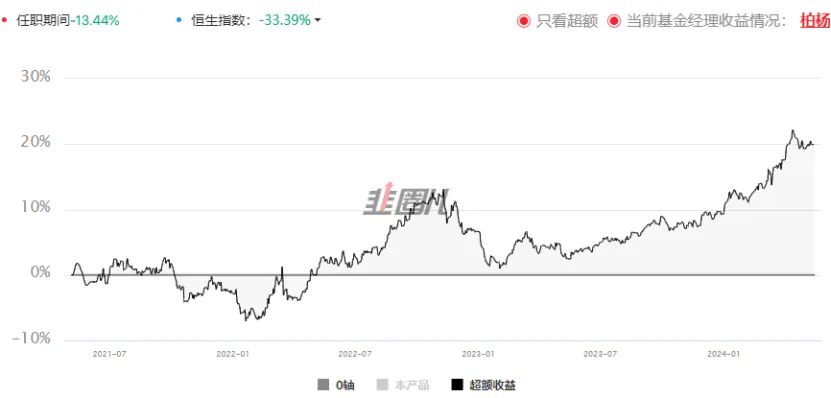

下图是改造后基金相对恒生指数的超额收益情况,可以看到,超额收益非常稳定。

可是,这真的是这个策略有效了吗,不好说?由于港股高折价的股票正好都是以高股息的中字头央企为主

该基金改造后的走势也是与港股通央企红利指数高度一致,很难判断其收益来源到底是来自于折价套利,还是来源于央企红利概念,我个人感觉后者的因素略高一些,大家如何看待呢?

宁君·富国沪港深业绩驱动

富国基金是率先掘金港股市场的基金公司之一,早在2012年便组建了港股投研团队,港股实力在国内公募中处于行业前列。

港股团队负责人是张峰,他2009年加入富国基金,一手组建了富国基金的海外权益团队,业绩也不错,代表作富国中国中小盘,是市场上最早一批港股基金,也是同期业绩最好的基金。

张峰在行业内口碑极佳,香港买卖方圈内对张峰的评价是“老大哥”,培养出了不少优秀的干将,比如宁君、赵年珅。其中宁君表现尤为出色。

宁君的特点是能力圈广,代表作之一富国蓝筹精选股票,A股、港股和美股、中概股都有投资。好处是可以根据不同市场的性价比来回搬运,获取更好的超额收益,又可以利用不同市场的低相关性较好的控制回撤。

宁君的港股代表作是富国沪港深业绩驱动,宁君从2018-9-5开始管理,在纯港股基金中同期业绩第一。下图为该区间业绩前十名(2018-9-5至2024-5-13,choice)

可以看到,宁君的波动和回撤也是同期最低的,月度胜率最高。这是因为她长期保持了10%以上的A股比例,港股仓位平均约为72%。并且在宁君在2022年开始适度转向防御,较好的控制了回撤。

宁君的投资风格是注重性价比,略偏成长,下图富国沪港深业绩驱动相对恒生指数的超额收益,在成长风格行情中表现更好,逆风时跑输也不算多。

宁君还有一只代表作是在香港发行的Fullgoal中国中小盘成长基金,这个基金也是中美港都可以投的,业绩很好,在海外得奖得到手麻。

宁君的各项指标我觉得都不错,唯一美中不足的就是她的管理规模不小了,公募基金有46亿(以机构投资者为主),加上香港基金,管理总规模可能有60亿了,对于港股基金来说已经算大了,她近几年的换手率也有所下降,从300%作用降至150%左右。

我觉得张峰、宁君的基金至少可以提供一个不错的下限,确定性比其他基金经理更高,大概率可以取得不错的超额收益。

柏杨·大成港股精选

柏杨可能相对没有其他几个经理那么出名,管理公募基金才刚满3年,公募规模2.7亿,所以这里多介绍一些。

柏杨其实也是一个老将了,他是现任大成国际的董事总经理、研究部总监。之前主要管理RQFII的,和宁君一样,同样也是一位在海外得奖得到手麻的基金经理,2018-2022四次荣获《中国证券报》海外金牛奖的投资经理。

柏杨还是一个学霸。14岁入读中科大少年班,香港大学金融学博士,26岁成为港大商学院最年轻的助理教授。2009年入行,加入大成之前,曾担任摩根士丹利亚太与新兴市场策略师8年。我看过几篇他的访谈和所有季报,经常是引经据典,很有才气。

下表是他管理的大成中国灵活配置(资产配置型QFII)的历年业绩。

下表是他管理的大成港股精选(QDII)以来的业绩对比(剔除了3个月建仓期,2021-8-6至2025-5-14)

下图是基金相对恒生指数的超额收益情况

柏杨的投资框架是自上而下和自下而上相结合的,相对来说更偏向于自上而下,擅长择时、风格轮动和资产配置。这种投资风格应该说是非常适合近几年剧变的宏观环境。

比如柏杨2021年底就提前降低仓位,并风格转向红利,特别是高分红央企。23年底又把仓位提升至90%以上,并增加了成长板块的仓位,在今年的港股反弹行情中进攻性很强。

柏杨的资历、业绩和管理规模都非常不错,比较不确定的是柏杨究竟有多专注于港股?他管理的大成中国灵活配置是A股、港股、美股、债券都要投的,规模约有48亿(截至2024-4)。此外,柏杨的公开信息较少,还有待进一步观察和验证。

罗佳明·中欧丰泓沪港深

罗佳明也算是港股老司机了,曾在香港工作了18年,2015年开始投资港股。2019-7开始任职公募基金。

他的投资风格偏质量风格,收集伟大的好公司。可以看到,他的基金走势和核心资产指数也比较接近。

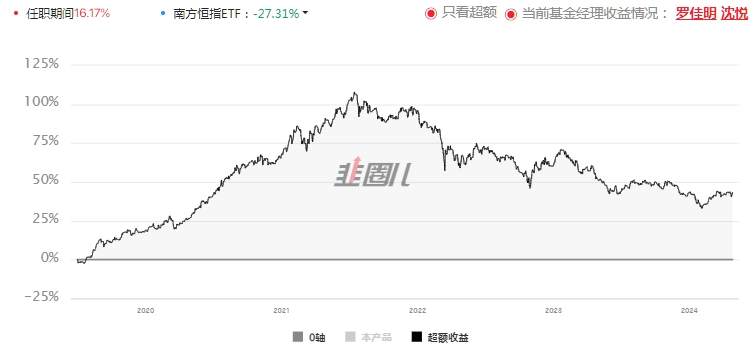

下图是罗佳明任职以来的业绩情况,对比其他优秀经理(2019-7-2至2024-5-14)

具体来看,罗佳明主要是刚上任时表现特别好,但是2021-2质量风格崩塌之后,他一直跑输恒生指数,下图黑线是中欧丰泓沪港深相对恒生指数ETF的超额收益。

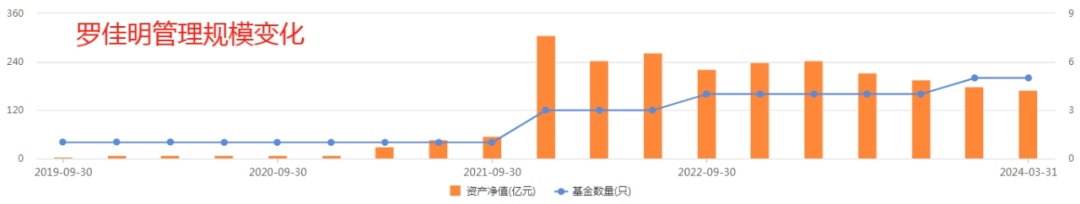

并且罗佳明在业绩爆发后,管理规模也迅速上升,而且上升特别快,这可能也是跑赢的另一个重要原因。

罗佳明现在管理规模已经171亿了。虽然其中有一部分是和其他人共管的,保守估计规模至少也有100亿。其中港股约48亿,规模还是稍微偏大了一些。

而且他现在接手了A股基金,且A股基金规模高于港股基金。我担心他可能近期需要适应管理规模,并且可能会把更多的精力放在学习A股上面。

不过我个人还是比较认可罗佳明的投资理念,港股里面质量风格基金经理也不算多,质量风格的规模容量也更大一些。考虑到后续质量风格有望风格回归,我个人还是比较看好罗佳明后续的超额收益表现。

王士聪·南方香港成长

南方基金也是港股整理实力较强的公司,有黄亮、熊潇雅、王士聪,以前还有一个偏价值风格的毕凯(后来去了贝莱德基金)。

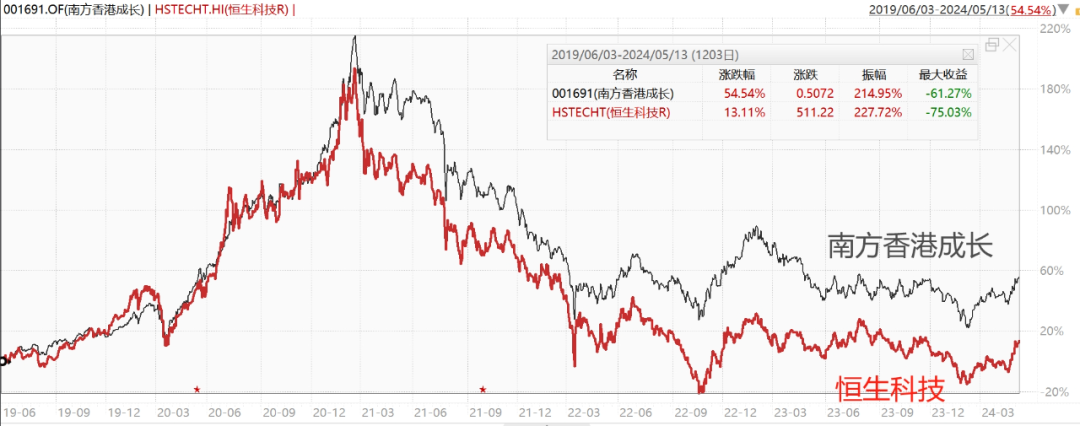

王士聪的代表作是南方香港成长,2020年获得了港股基金冠军。据说,王士聪实际上从2019-6就开始接手管理了,所以继续延用上表数据(2019-7-2至2024-5-14)

王士聪是典型的成长风格,他的基金走势也和恒生科技指数走势很接近

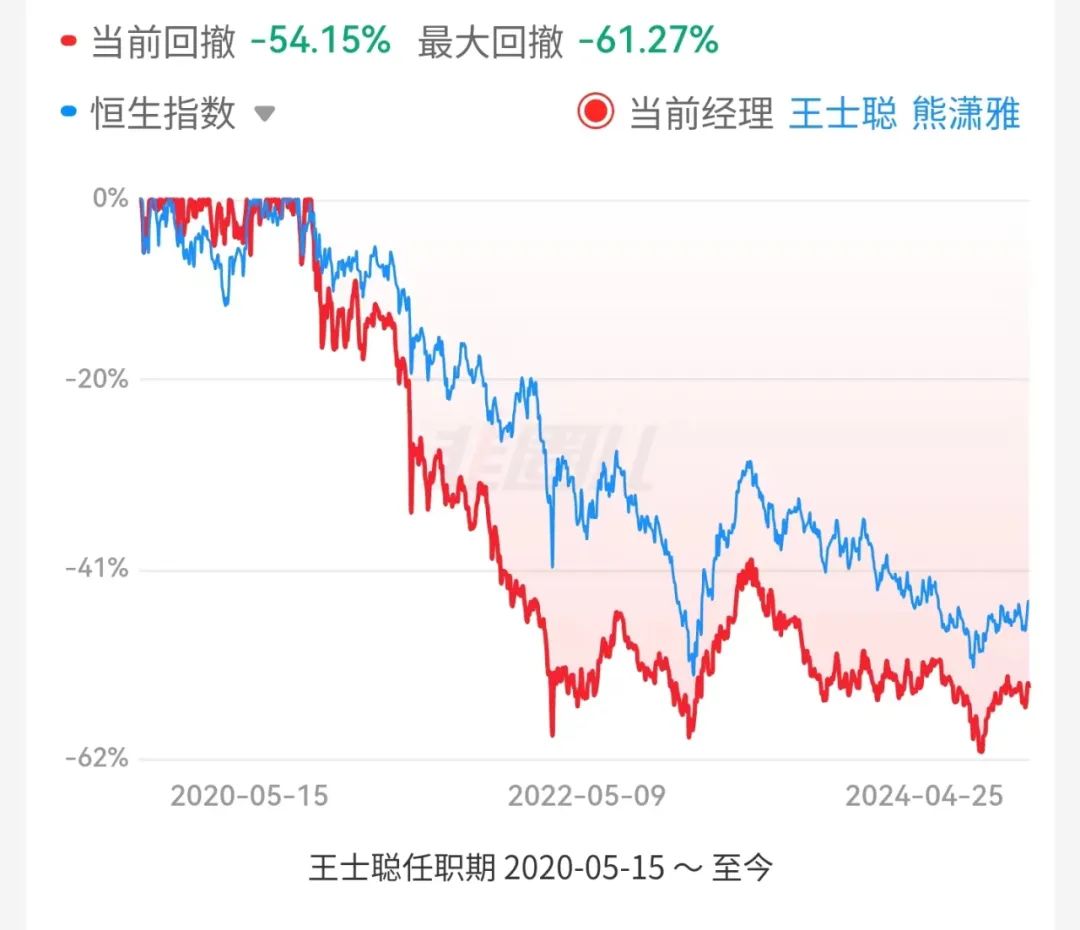

下图是王士聪任职以来相对恒生科技指数的超额收益情况,有超额,但不是特别稳定

王士聪的回撤也特别大,高于恒生指数,基本上和恒生科技指数回撤差不多

如果你看好港股的成长风格,可以考虑配置王士聪,不过也要注意一下他的回撤。

周寒颖·景顺长城大中华

周寒颖2006年6月入行,2016-6-2开始管理景顺长城大中华,这个基金基本上是投向港股,自周寒颖任职至今,这个区间周寒颖是业绩排名第一。(2016-6-2至2024-5-14)

周寒颖也是典型的成长风格,下图是景顺长城大中华的走势对比恒生科技指数,两者很接近,在上涨行情中,周寒颖略逊于恒生科技;在下跌行情中,有更低的回撤,配置了一些价值和红利股进行防御,并适度降低了仓位。(2016-6-2至2024-5-14)

周寒颖在港股基金经理中已经算是比较有资历了,可是港股基金很难做大,所以很少有基金经理愿意专注做港股,很多都会往A股或者美股扩展能力圈。

周寒颖2020年5月接手了一只A股基金景顺长城成长之星,比较令我意外的是,周寒颖在A股同样也表现不错,任职至今大幅跑赢同类平均,业绩排名49/1033,说明她的方法论具有一定的普适性。

对比王士聪,周寒颖进攻性稍稍弱一些,但是风控能力要强于王士聪。目前港股规模15亿左右,这个规模还是在这批港股老司机中还是比较有优势的。

结语:最后总结一下吧,看好港股红利板块和港股折价回归,可以考虑前海开源沪港深裕鑫;港股底仓配置可以选柏杨、宁君、张峰;看好港股质量风格可以选罗佳明(张坤也行、但是规模太大了);看好港股成长风格可以选王士聪、周寒颖。

另外,之前反复给大家推荐过港股红利板块,最近港股红利已经在涨了,有朋友问具体选哪只?下篇文章就给大家讲讲如何挑选港股红利基金,欢迎大家持续关注我们。

$前海开源沪港深裕鑫A(OTCFUND|004316)$$富国沪港深业绩驱动混合型A(OTCFUND|005847)$$中欧丰泓沪港深混合A(OTCFUND|002685)$

本文作者可以追加内容哦 !