有个话题:巴菲特V木头姐,你Pick哪个?

这个话题看到时候,我就有点好奇:为啥一定要Pick谁?身为普通投资者,不应该是一手价值一手成长两不误吗?

巴菲特不成长吗?

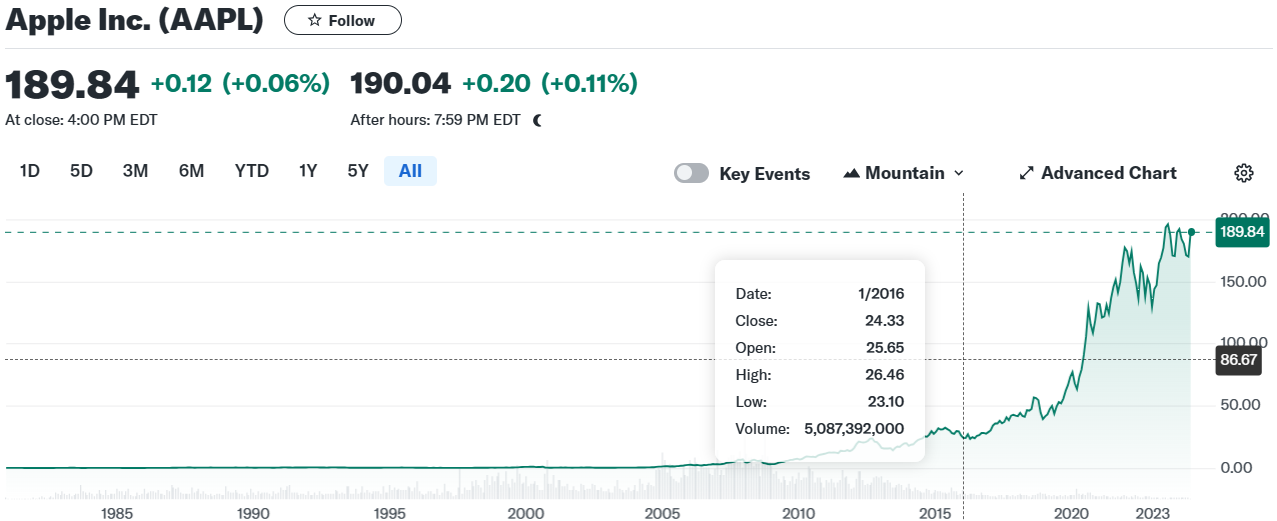

Kimi告诉我:伯克希尔·哈撒韦公司第一次买入苹果股票是在2016年。根据搜索结果[^4^]中的信息,巴菲特的投资经理托德·库姆斯(Todd Combs)和泰德·韦斯勒(Ted Weschler)在2016年第一季度开始建仓买入苹果股票。随后,巴菲特批准伯克希尔开始大举重仓苹果。

苹果自买入后就长期是伯克希尔的第一重仓股,市值后面的几大重仓股。如果是这个角度看,巴菲特是不是价值成长一把抓,既有过去多年的科技龙头$苹果(NASDAQ|AAPL)$ ,又长期有价值龙头的可口可乐等,近几年又看上了石油、日本五大商社,最近又入股了保险公司。带来的结果,就是伯克希尔的这种拿着舒爽的年K走势。

木头姐的成长,拿得住吗?

回想了下对木头姐的认知,应该是19、20年的爆发:2020年,ARK旗下7只ETF产品中,有5只平均回报率超过140%,主要投资基因编辑与医疗保健的ARKG更是拔得头筹,收益率高达185%,“女版巴菲特”也因此而来。

当年也正是媒体的大篇幅报道,让木头姐和ARK开始名声鹊起,并且间接助推了A股科技股的信心,毕竟摸着过河是有传统的。

但不要忘记,即使名气大如木头姐,21年之后也是水逆时期,业绩下降、资金不断流出,直到2023年才卷土重来,却又因为对英伟达的过早清仓而被遗憾过。因此,对比伯克希尔股票,哪个拿得住?哪个持续回报高?想来看本文的你,自己也有观点。

对于普通投资者来说,价值和成长的分化真那么极端对立吗?我是觉得,大可贪心一点全都要。

1,国内基民买不到伯克希尔B,但可以选择这几年表现不错的价值风格主动基金,或者看重股息、分红就选择红利风格指数基金。尤其是上任后的政策导向,都看得懂、看得清楚想要走的方向,那做投资顺势而为不是正合适吗?尤其是AH股惨跌3年后,估值也不高了,价值风格基金拿起来也更加安稳。

2,成长股的机会,不管美国还是AH股,都受到美联储降息节奏影响。虽然不断嘴硬,但欧洲央行已经要开始降息,预期也都是美联储肯定要降息,只是今年的次数和开始时间。再加上AI的发展,加密货币ETF的不断推出,都有利于木头姐的表现。

3,国内普通投资者买不到伯克希尔,只能看着它的业绩曲线留下羡慕的目光。但间接投资木头姐的方式却已经有了,$海外科技LOF(SH501312)$简直就是大半个木头姐,可以算作是纳指100、纳指科技这种科技大厂的补充,因为更聚焦于小市值的成长股。

4,当前的投资环境下,资金量稍微大一点还是要做分配,A+H+海外,价值+成长,股票+债券+大宗商品+金。

投资最关键两点:本金不要亏,目的是盈利!

#英伟达股价逼近前高,AI行情卷土重来?#

本文作者可以追加内容哦 !