5月17日,房地产行业供需政策出现三大利好:

(1)地方政府可以收购商品房去库存:全国切实做好保交房工作视频会议指出,商品房库存较多城市,政府可以需定购,酌情以合理价格收购部分商品房用作保障性住房。

(2)个人房产贷款利率下调:2024年5月18日起,下调个人住房公积金贷款利率0.25个百分点,5年以下(含5年)和5年以上首套个人住房公积金贷款利率分别调整为2.35%和2.85%,5年以下(含5年)和5年以上第二套个人住房公积金贷款利率分别调整为不低于2.775%和3.325%。全国层面取消商业贷款利率下限。

(3)首付比例下调:对于贷款购买商品住房的居民家庭,首套住房商业性个人住房贷款最低首付款比例调整为不低于15%,二套住房商业性个人住房贷款最低首付款比例调整为不低于25%。

此前多个热点城市限售解绑,例如,5月9日,又两大热门城市,杭州和西安相继放开了地产限购政策。

其中,西安市的《关于进一步促进房地产市场平稳健康发展》的通知提到,全面取消西安市住房限购措施,居民家庭在全市范围内购买新建商品住房、二手住房不再审核购房资格。

杭州市《关于优化调整房地产市场调控政策的通知》,要点除了在杭州市范围内购房不审核购房资格外,在杭州市取得合法产权住房的人员可申请落户,“买新房落户”,地产支持力度较大。

此前,4月底顶层设计为地产政策定调,指出要统筹研究消化存量房产和优化增量住房的政策措施。

此后,北京、天津、深圳等地部分“松绑了”限购政策,更有甚者,长沙、成都、武汉等新一线城市也先后全面取消了限购。

截至5月9日,全国仍保留住房限购的城市,除了北京、上海、广州、深圳四个一线城市,仅剩海南省、天津市仍处于部分放开限购状态。

一、地产行业为何对总量经济影响大?

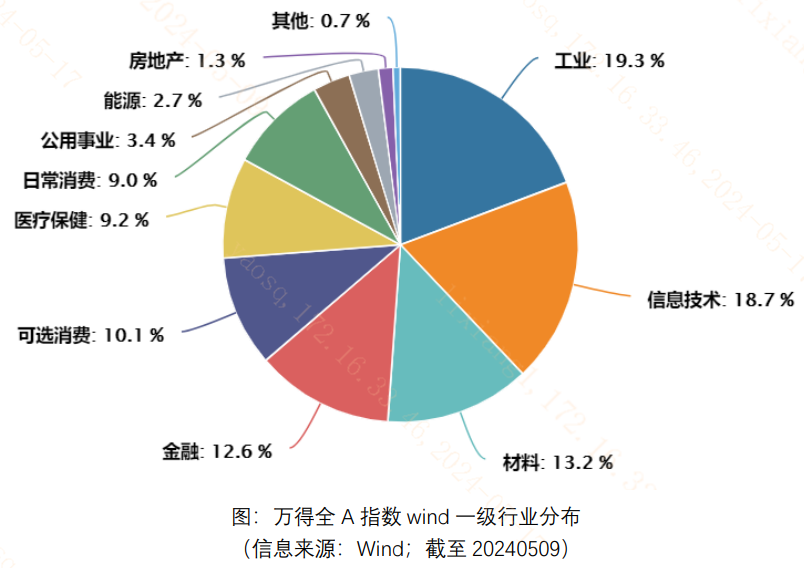

4月初以来这波地产政策的放松力度不可谓不大,A股市场风险偏好也在随之提升,有些投资者可能会疑问,地产这个行业占GDP的比重截至2022年仅6.1%,地产上市公司在A股全市场中的占比也就1.3%,为何对经济总体和市场风险偏好影响如此之大?

(1)地产是为数不多能够拉动我国几乎所有主要工业门类的产业。从钢筋水泥等建材到建筑、重型机械、物流、家电、下游销售等,链条长、牵涉面广,上下游带动效应极强。

(2)促进就业,刺激消费。居民收入端,地产及其上下游链条长,吸纳大量就业人口,增加居民首入;支出端,购房是许多家庭最大的支出之一,地产市场繁荣促进消费,提高社会总需求,提升货币活性,推动经济发展。

(3)地产对地方政府土地财政影响大。据中国金融四十人研究院,我国政府财政收入主要是预算内收入,其中地方财政对地产依赖度较高,地产贡献了49.1%的地方财政收入,包括24.3%的地方政府税收和92.2%的地方土地出让金收入。且房地产相关收入占比越高的省份,对转移支付依赖度越低,地方财政的“自给自足”水平越高,政策动作更灵活,发展潜力大。

(4)地产和金融行业联系紧密。地产常向银行和金融机构提供抵押品支持,为其提供信贷和信用支持,地产市场的繁荣能够显著降低银行等金融机构的不良率。

总而言之,地产对经济体的投资、消费、税收均有显著影响,涉及上下游行业众多,行业外溢性凸显。

多个热点城市的限购政策放开具有标志性意义,可能预示着更热门的城市也将跟进放松政策,在全国范围内形成更为宽松的地产市场环境,在地产的外溢效应下,经济基本面预期向好。

$房地产ETF(SZ159768)$

二、中长期我国地产行业有望避免重走日美旧路

尽管近期政策催化频出,可能还是会有声音担心,中长期维度,地产市场经历两年多的调整、叠加人口拐点的出现,我国地产是否会重演日本90年代甚至美国2007年的走势?经过对比,我国地产行业或仍有部分差异:

(1)需求空间。日本真实住房需求从1976年以后就出现了明显的放缓,1976年是日本城镇化的重要拐点,1976-2000年日本城镇化率每年只提升0.27个百分点。

与之相比,我国地产目前仍有真实住房需求为支撑。截至2023年,我国常住人口的城镇化率约为66.2%,相当于日本1963年的水平,距离日本1976年拐点仍有10个百分点的“缓冲空间”。

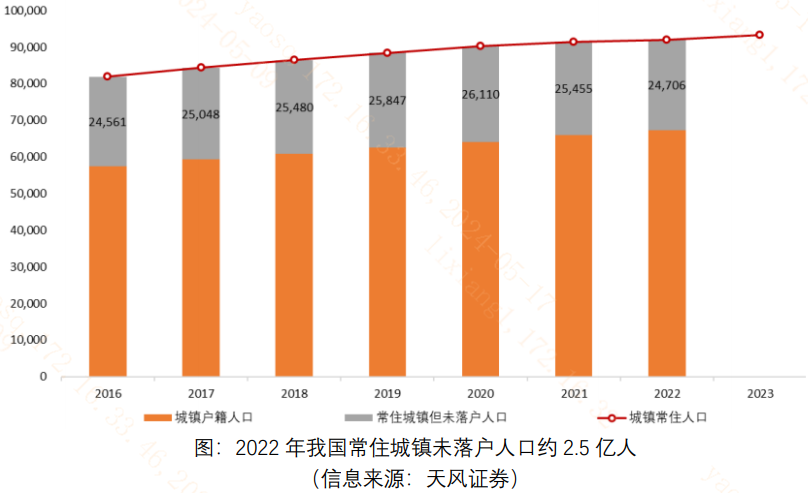

此外,截至2022年,我国约有2.5亿人没有在户籍地工作生活,抑制了一部分正常购房需求,人口净流入地区可能存在结构性不足,伴随热门城市限购政策的放开,这部分需求有望释放。

(2)杠杆水平。2008年美国房地产泡沫破裂速度之所以快,是因为很多低偿还能力的购房人首付比例非常低趋近0,房价稍有下跌就会使其成为负资产,美国银行对风控的忽视使集体断供事件发生后层层放大为系统性风险。

而我国居民购房的平均杠杆较低。2018年《中国金融稳定报告》曾提到我国居民购房平均首付比例仅34%,房价的下跌较难以使其成为负资产触发极端断供事件。

(3)金融化程度。美国的地产泡沫破裂包含MBS(住房抵押贷款证券化)、CDS(信用违约互换)、CDO(债务担保业务)等。

我国房地产的金融属性和金融化程度并不高,在没有复杂衍生品的情况下,地产下行动能相对受到抑制。

站在当前时点,考量A股海外投资者的风险偏好,地产是影响其对于我国经济基本面判断的一大重要行业。在2023年底的人民币升值周期,外资没有“如约”流入A股的原因就是其对于我国地产基本面的担忧,当前时点,伴随热门城市地产政策的“松绑”和其他稳增长政策的发力,外资核心担忧有望缓解,A股核心资产资金面向好。

工具选择上,大家可以考虑房地产ETF(159768),布局地产行业龙头,有望分享后续一线城市更大政策预期酝酿、地产行业在“三支箭”作用下基本面持续复苏带来的板块弹性。

------

$上证指数(SH000001)$ $万科A(SZ000002)$

#ETF大V观市# #ETF机构精选# #房地产大招!住房贷款政策再度调整#

本文作者可以追加内容哦 !