近期,放松限购、放宽首付比例、地方政府收储等楼市政策迭出,话题热度持续攀升的同时,也让地产板块成为市场风口,房地产相关ETF连续大涨。我们一起来重新了解这个关系民生的行业。

一、房地产行业核心特征:对经济影响大、强金融属性、强周期性

1、行业市场规模巨大,GDP占比高,对宏观经济影响大

房地产带动几十个上下游产业链产值,房地产通过投资、消费既直接带动与住房有关的建材、家具、批发等制造业部门,也明显带动金融、商务服务等第三产业。 根据国家统计局最新的2020年投入产出表,我们估算出广义的房地产业完全拉动上下游产业链GDP10.0万亿元、直接拉动上下游产业链GDP2.4万亿元。

国家统计局数据显示,2023年全年国内生产总值约126万亿元,全国商品房销售额约11.66万亿元,占GDP比重达9%。而这个比重在2019年是16%。

而近年房地产市场能否软着陆,很大程度上影响着中国经济增速换挡能否顺利,不可大意,全球经济史表明,房地产是周期之母,十次危机九次地产。

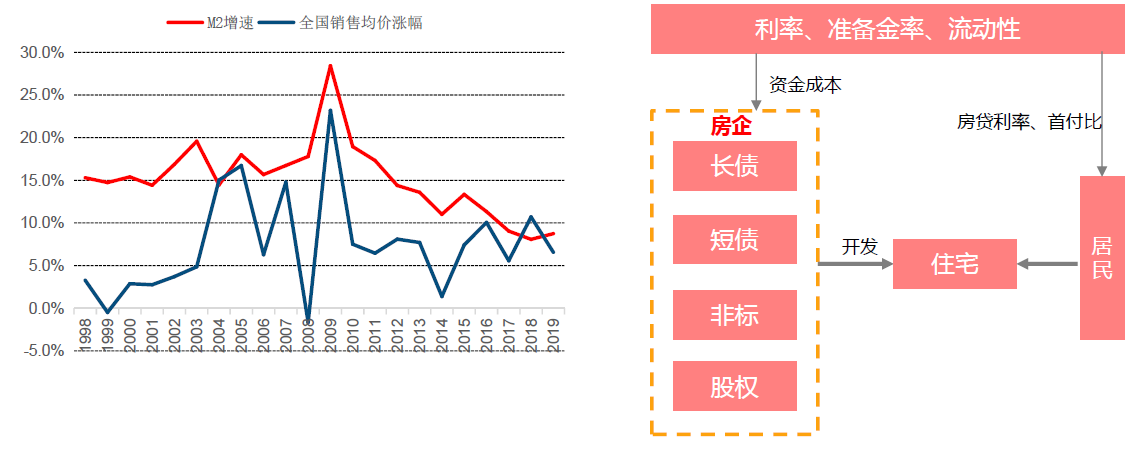

2、房地产行业金融属性明显,房价实质上是货币现象

98年以来,M2增速-房价增速始终大于0,其中2008年该值达到了顶峰,为19.4%,M2的增速始终大于房价增速,房价走势基本与M2走势相同。

房地产金融属性还体现在,其生产资料为资金,对于利率敏感。居民进行住房购房时属于负债消费,对于资金成本(利率)非常敏感。供需两侧对于利率的敏感性导致金融条件变化能在短期内对行业产生明显影响。

在消费端,其金融属性还表现为资产价格波动对消费者购买意愿影响明显,即大多数人对于住房购置存在买涨不买跌的心理。

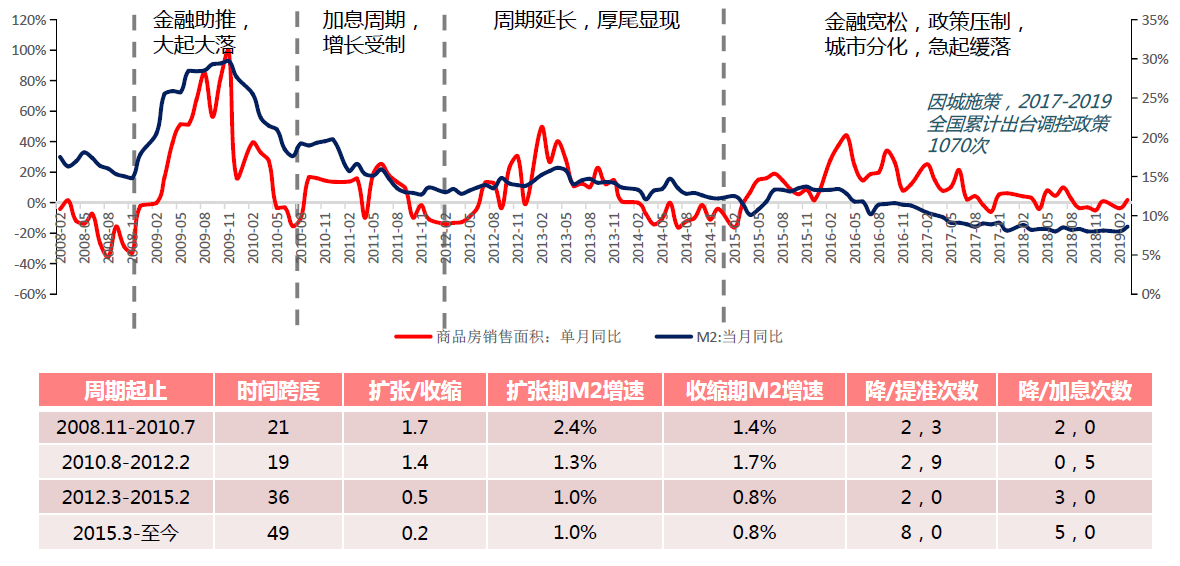

3、房地产行业的核心属性:周期性

房地产行业的核心属性之一就是周期性。影响房地产周期的周期主要有:人口周期、城镇化周期、金融周期、库存周期。

房地产企业股价也表现出周期股特性。地产销售周期向上时,通常地产股的表现比较好。

二、影响房地产行业发展的核心因素:人口结构、城镇化率、投资需求等

对于房地产开发行业来说,新增住房需求是核心发展要素,主要来源集中在四方面:

1、家庭分裂:家庭规模缩小驱动自然裂生需求。我国反向抚养比已经进入下行通道,其中刚需人口(20岁~34岁)2015年见顶,改善人口(35岁~49岁)2020年进入平台期;

2、城市化:城市化速率放缓影响城镇化需求,但与发达国家相比,我国城镇化率或还有进一步提升的空间;

3、城市更新:棚改货币化已透支拆除更新需求,目前处于退潮中;

4、投资需求:此前在“房住不炒”为主导的限购政策下,投资需求受到一定抑制。

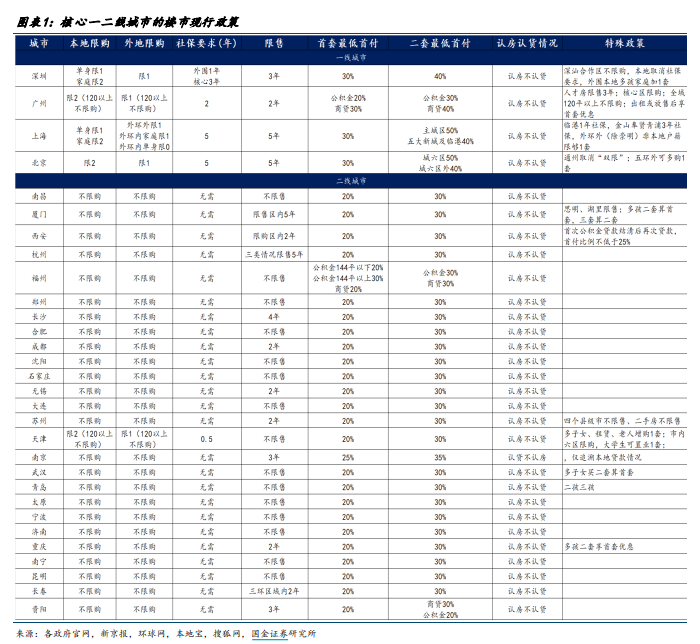

此外,地产调控政策是影响房地产行业的重要变量。

既影响行业实际销售量,又可直接影响二级市场的估值。重点在于理解房地产行业与经济的互动关系,寻找政策拐点。核心一二线城市的限购、限贷政策都发生了显著变化。

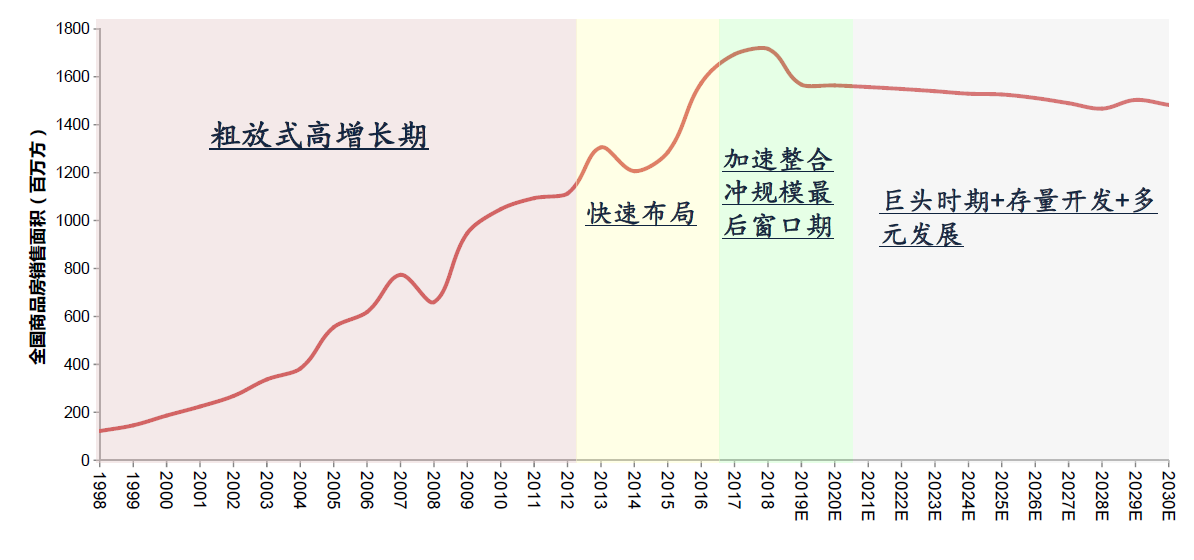

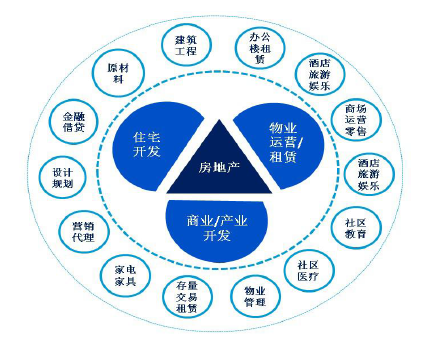

经历了粗放式发展后,房地产行业也进入巨头+存量+多元发展的新阶段:

行业巨头也在从开发商向生活服务供应商转变,角色不再停留在“卖房子”。

以行业龙头万科为例,在最新的投资者互动中,表示其目前聚焦综合住区开发、物业管理和租赁住宅三大主业业务。另一巨头招商蛇口则对投资者表示,未来围绕开发业务、资产运营、城市服务三类业务,着力构建租购并举、轻重结合的业务结构,聚焦培育公司的第二成长曲线。同时,继续坚持区域聚焦、城市深耕、综合发展三大策略,依靠“产-网-融-城”四个抓手,推动高质量发展。

三、从哪些维度了解房地产企业的经营状况?

面对房地产企业的财务报表,可以重点关注这些指标:

1、资产健康方面,关注净资产负债率;

2、营运的扩张方面,关注销售增速和投资强度;

3、投资价值方面,关注分红率与股息率;

4、现金流确定性方面,关注预收账款/收入;

5、盈利方面,关注毛利率。

三、房地产行业的估值如何衡量?

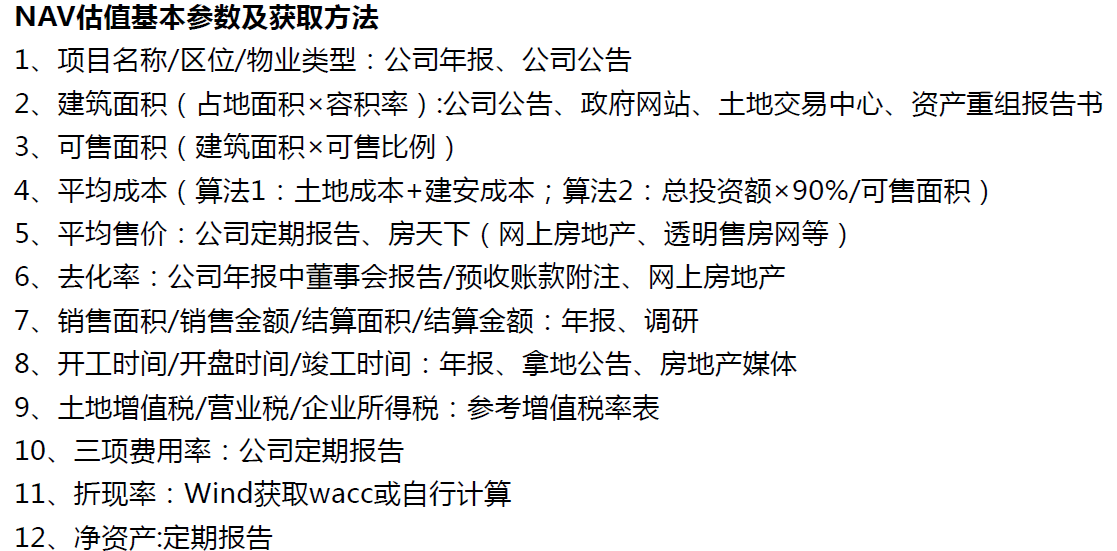

房地产行业板块的估值评价,一般采用PE估值法,特殊情况下关注PB。房地产行业与其他行业相比,还有一个比较特别的估值法是NAV估值法。

1、PE估值法:PE估值方法在房地产行业中的应用主要体现其周转属性。PE估值原本的假设是公司永续经营,而房地产企业属于项目制开发,存在一定的不适用性。但是在房企周转速度加快、囤地模式大幅减少的情况下,房企呈现出一定制造业特征,PE估值体现出其适用性。

2、PB估值法:PB估值法则是从清算角度对公司的价值进行评估,但PB估值法无法反映出公司土储的价值,较易产生误判。

3、NAV法:NAV的估值逻辑是对企业所拥有的在建物业、土地及投资型物业资产按照各项目开发销售流程进行现金流模拟然后按一定折现率折现,最后按公司所占各项目权益计算出项目汇总价值,再减掉(加上)公司的净负债(净现金),然后得到公司的净资产值(NAV)。NAV法能够把在建项目价值和土地价值通过现金流折现方式体现出来,不足之处在于对销售、结算等的主观假设很多。

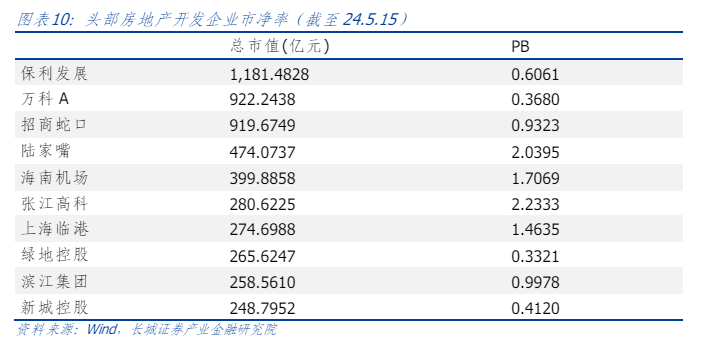

长江证券最新分析称,若从政府直接购置房产的角度来看,直接利好的将是房地产开发企业,对于大面积爆雷预期的减弱将有助于这些上市公司在 PB 端的修复。

当前 88 家房地产开发上市公司的市净率中位数仅为 0.87,市净率高于 1 的比例仅为36%。如果聚焦总市值排名前 10 的房地产开发企业,市净率中位数为 0.97,有 6 家公司的 PB 低于 1,其中有 3 家的 PB 低于 0.5。(数据统计截至2024.05.10)

经历2018年以来的持续收缩和调整,国金证券等机构认为,当前房地产行业基本面已经处于底部区间,后续下降空间已经有限,且地产板块估值处于历史低位水平。而地产股股价的反应通常快于基本面的复苏,因此地产股的底部已基本明确。投资者可酌情关注行业主题ETF相关底部修复机会,同时需留意部分个股累积涨幅过大的回撤风险。

$万科A(SZ000002)$ $招商蛇口(SZ001979)$ $房地产ETF华夏(SH515060)$

#房地产大招!住房贷款政策再度调整#

内容来源:中信建投证券,长江证券,国金证券,任泽平,投资者互动平台等。

《读懂风口赛道》栏目持续更新,欢迎关注!

风险提示:观点或信息转载或部分引用,不代表华夏基金观点,不对其真实性、准确性、完整性做任何实质性的保证或承诺。部分数据具有时效性,并非基金宣传推介材料亦不构成任何法律文件,本材料所载观点不代表任何投资建议或业绩承诺。指数过往业绩不代表未来表现,不构成基金业绩表现的保证或承诺。以上涉及指数、ETF及个股,不作为推荐。以上观点仅供参考,市场有风险,投资需谨慎。ETF二级市场价格涨跌幅不代表实际净值变动。

上述基金风险等级为R4,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。上述基金为股票基金,其预期风险和预期收益高于混合基金、债券基金与货币市场基金。指数基金可能出现跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌或违约等风险。此外,ETF产品特定风险还包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险等。投资人应当认真阅读法律文件,判断是否和自身风险承受能力相适应。基金管理人不保证盈利,也不保证最低收益。

本文作者可以追加内容哦 !