近日,奢侈品巨头陆续交出2024年第一季度答卷。在这份成绩单中,有的集团凭借对市场趋势的敏锐洞察力和卓越的创新能力,在激烈的竞争中脱颖而出,业绩强劲;然而,市场环境的复杂性和不确定性也给一些集团带来了挑战,营业额持续下滑。

在深入剖析这份成绩单时,《FBeauty未来迹》对市场背后的驱动力产生了浓厚的兴趣。这些数字背后,究竟隐藏着怎样的消费者群体,他们如何支撑起这个顶级市场的繁荣?奢侈品品牌又能否将其营销策略应用于美妆市场?

奢侈品巨头一季度“排位赛”,亚洲市场依旧强劲

近日,各大奢侈品集团相继发布了2024年Q1业绩报告。纵观奢侈品市场,可谓是“几家欢喜几家愁”。

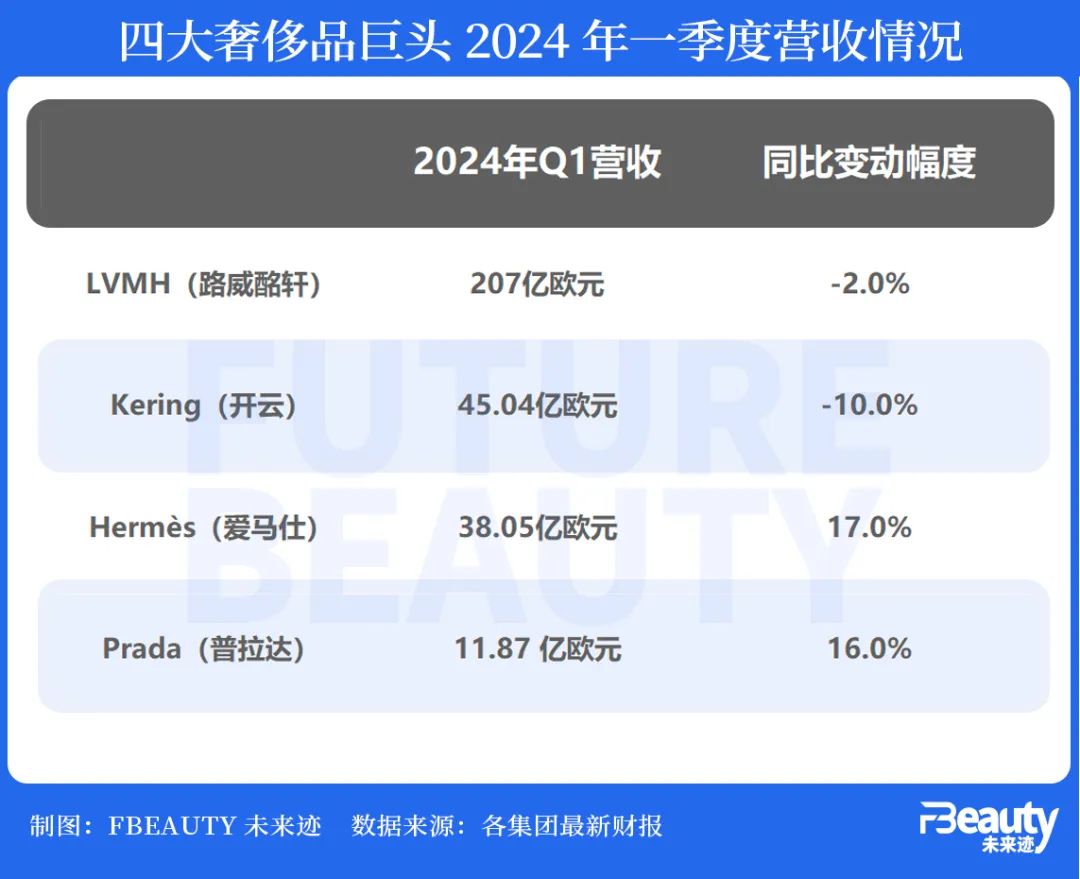

从整体销售情况来看,LVMH集团在Q1的销售额达到了207亿欧元,占据四大奢侈品集团榜首位置。尽管与去年同期相比,销售额微降2%,但LVMH集团在有机基础上同比微增3%,显示出了强大的韧性。对此,LVMH集团表示:“尽管当前地缘政治和经济环境复仍然不确定,但我们对第一季度的业绩感到满意。”

开云集团在Q1的销售额虽然位居四大奢侈品集团的第二位,达到了45.04亿欧元,但同比下跌了11%。其主力品牌古驰(Gucci)的销售收入更是同比下跌了21%至20.79亿欧元。

对于这一业绩,开云集团表示,古驰收入的下跌以及对该品牌所需的持续投资将对公司上半年的利润产生负面影响。集团预计上半年的营业利润将暴跌40%至45%。

与LVMH和开云集团的下滑不同,法国奢侈品爱马仕集团在Q1的营收表现强劲,同比增长了17%,达到了38.05亿欧元,超出了市场预期的37.1亿欧元。

意大利奢侈品普拉达集团在Q1取得了不俗的成绩,其收入同比增长16.5%,达到了11.87亿欧元,远超市场预期。其中,主力品牌Prada的销售额同比增长7%至8.26亿欧元,高于市场平均表现;而Miu Miu的销售额更是同比增长了89%,达到了2.33亿欧元,成为该季度最大的黑马,增长势头强劲。

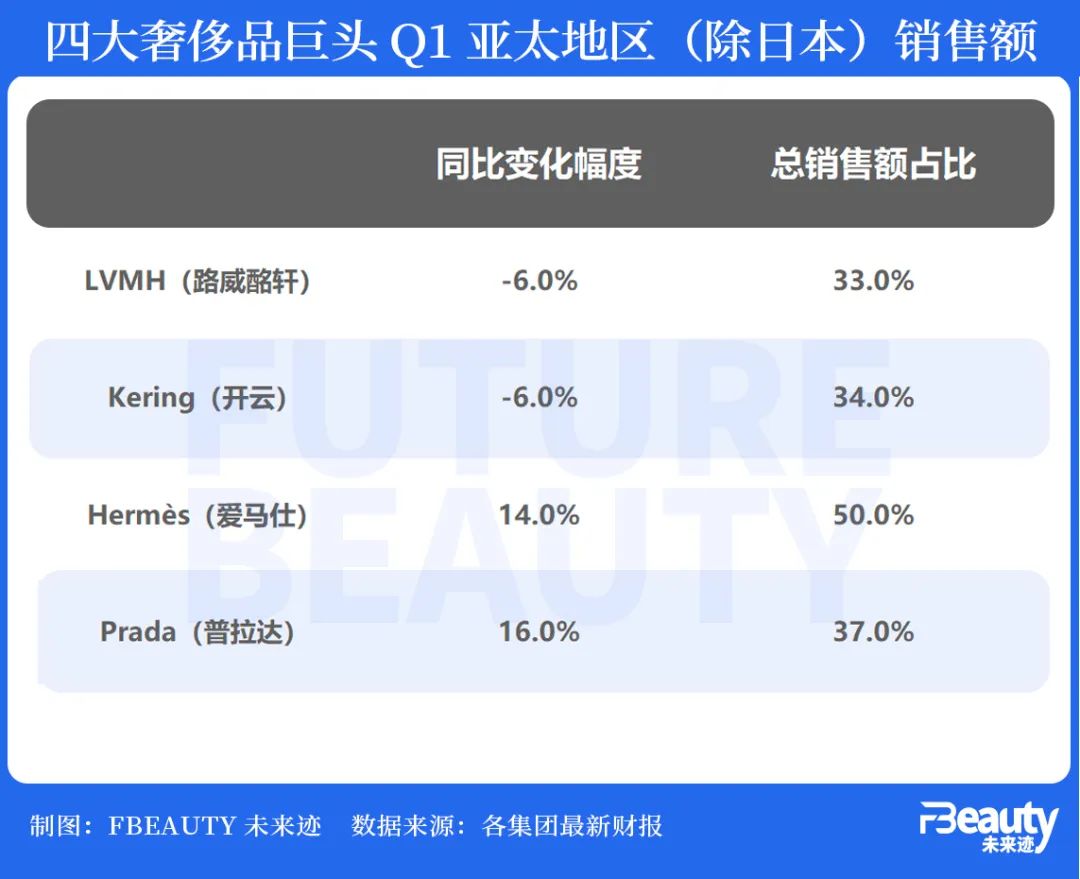

从区域市场来看,LVMH亚洲市场(不包括日本)的销售收入同比下降了6%,对LVMH集团的贡献由36%降至33%。尽管亚洲市场是集团唯一下降的主要市场,但亚洲市场依然保持着集团最大市场的地位。

对于亚洲市场放缓的原因,LVHM归结于海外旅游的恢复。随着中国大陆消费者恢复旅行,他们在海外,尤其是中国大陆以外地区的购买量不断增加,这在一定程度上导致了在亚洲本地市场的销售减少。

然而,LVMH首席财务官Jean-Jacques Guiony表示,全球范围内,中国顾客数量同比增长10%。这一增长表明,尽管亚洲本地市场的销售出现放缓,但中国消费者对LVMH品牌的需求和兴趣并未减少。

开云集团亚太地区(不包括日本)占比同比下降了6%,贡献率为34%。开云集团董事会主席兼首席执行官Franois-Henri Pinault表示,亚太地区市场低迷,加剧了集团营收的下行压力。

与上述两家集团不同,爱马仕集团在亚洲市场(不包括日本)的销售额实现了14%的增长,并占据集团总销售额的50%。该集团在所有地区均保持稳定增长,并实现了两位数增长。爱马仕表示,“强劲的产品需求和战略性的定价策略帮助其抵御了春节过后大中华区客流的疲软,而客户的忠诚度也部分抵消了客流减少的影响。”

普拉达集团同样在亚太地区(不包括日本)取得了显著增长,销售额同比增长16%至3.76亿欧元,成为集团的第一大市场,占销售总额的37%。Prada 集团董事长 Patrizio Bertelli 对集团在第一季度更具挑战性的市场环境中取得的稳健业绩表示满意,并对实现稳健、可持续和高于市场的增长充满信心。

总体来看,亚洲市场在各大奢侈品集团中占据着举足轻重的地位。在全球经济环境充满不确定性的背景下,各大品牌和公司纷纷将战略重心转向亚洲市场,特别是中国市场,以寻求稳定增长和新的发展机遇。

根据《2023年中国奢侈品市场报告》的深入分析,中国奢侈品消费的基本面依然保持强劲态势。报告预计,在2024年,中国内地奢侈品市场有望实现中等个位数增长。中国消费者对高端、高品质的商品依旧有着持续追求以及强大的购买力。

今年1月18日,贝恩咨询公司与意大利奢侈品制造商行业协会联合发布的第22版奢侈品研究报告《奢侈品长青:汇聚力量,在动态中扩张》进一步印证了这一趋势。该报告明确指出,中国消费者将重新“夺回”疫情前在奢侈品购买中的主导地位,其全球奢侈品消费额预计将增长到全球份额的40%至45%。报告还预测,到2030年,中国大陆市场将有望超越美洲市场和欧洲市场,成为全球最大的奢侈品市场。届时,其市场份额将增加到24%至26%。

随着中国经济的持续增长和消费者购买力的不断提升,中国奢侈品市场将继续保持强劲的增长势头,引领全球奢侈品市场的新格局。

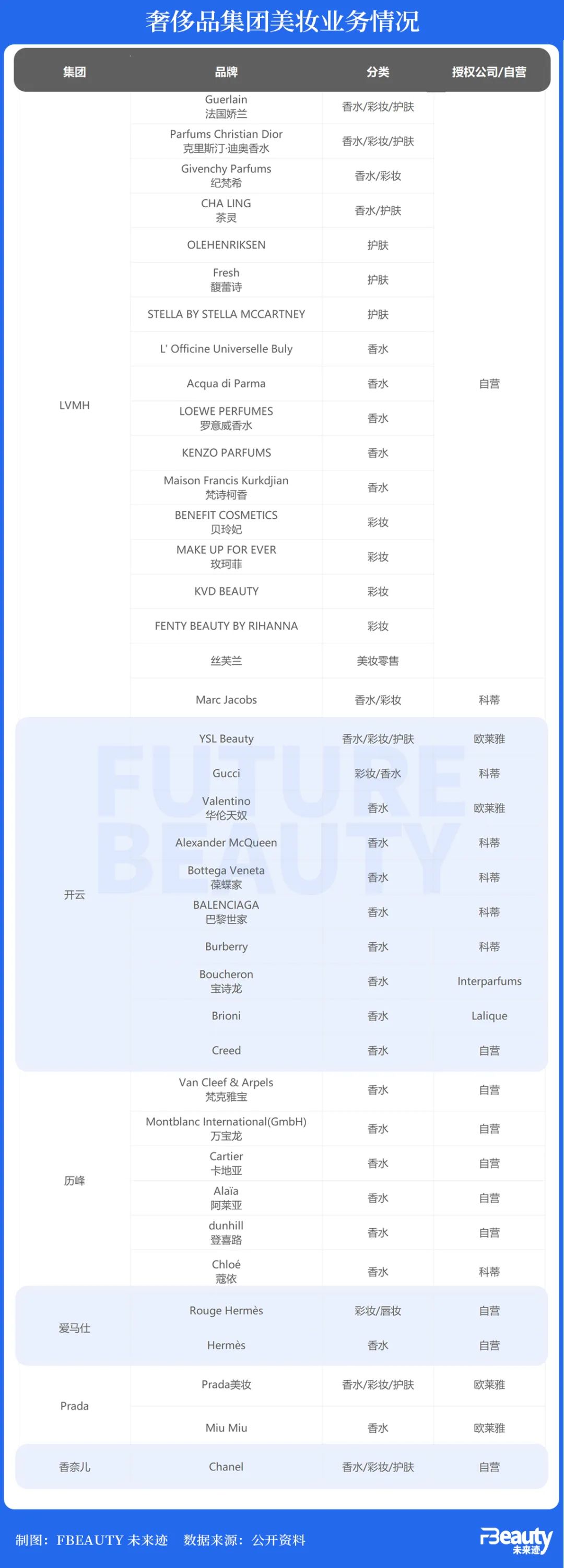

从业务板块来看,LVHM集团香水和化妆品部门在Q1实现了21.82亿欧元的销售额,同比增长了3%,有机增长更是7%。这一成绩主要归功于其标志性香水产品如Sauvage、Miss Dior以及Rouge Dior彩妆系列和Capture护肤系列的强劲表现。

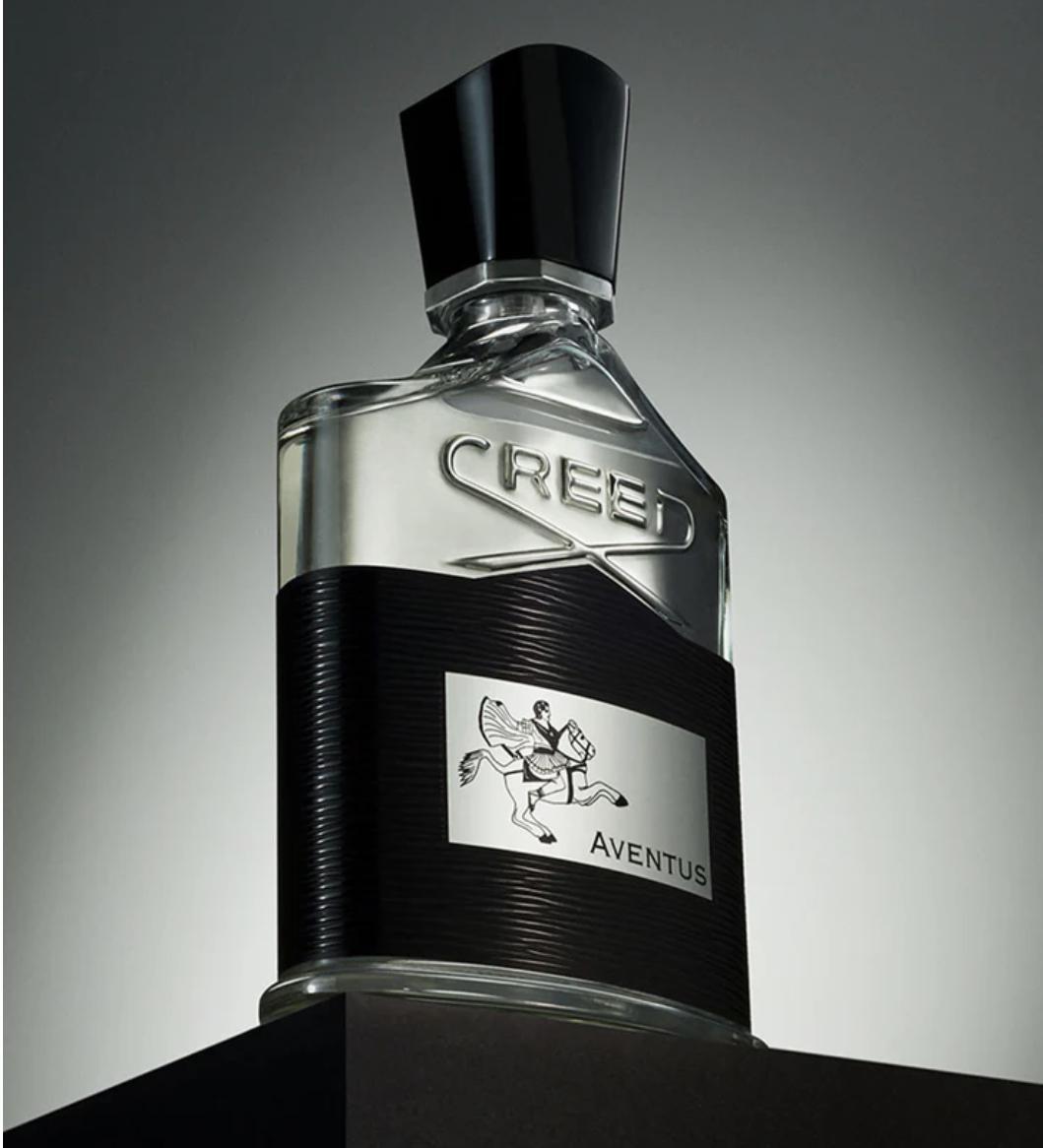

开云集团美妆部门增长主要得益于对Creed品牌的成功整合。Creed品牌在一季度业绩中表现突出,其标志性香水以及新推出的女性香水均受到了市场的热烈欢迎。为了进一步加强美妆业务,开云集团近日任命了拥有二十多年欧莱雅工作经验的Alexandre Choueiri为集团美妆部门新设立的美洲区总裁及CEO。此外,开云集团还将Creed的经销商ICP纳入旗下,进一步表明了其对美妆业务的重视和投入。

爱马仕集团表现优异,其所有部门均实现了正向增长,其中香水美妆部门销售额增长至1.3亿欧元,增长率达到了4.3%。

尽管普拉达集团没有在报告中明确提到彩妆业务部门的业绩,但MiuMiu的高速增长暗示了其美妆业务也取得了不俗的成绩。值得一提的是,今年2月9日,欧莱雅集团与普拉达集团签署了一项长期全球授权许可证协议,负责Miu Miu品牌旗下高档化妆品的开发、拓展与分销。这一合作无疑将为普拉达的美妆业务注入新的活力。

在四大奢侈品集团的美妆业务中,尽管整体市场环境可能面临各种挑战,如经济压力增大等,但值得注意的是,在这些集团旗下的口红、香水等小型奢侈品销售领域,却呈现出了持续的增长趋势。这一现象的背后,很大程度上可以归因于“口红效应”的影响。

在当前的经济环境下,人们可能更加倾向于选择那些价格适中、品质优良且能够带来一定心理满足感的产品。口红和香水等小型奢侈品恰好满足了这一需求,它们既能够展现个人的品味和风格,又能够在细微之处提升消费者的整体生活品质。因此,即便是在整体市场环境面临挑战的情况下,这些小型奢侈品依然能够保持强劲的销售势头。

揭秘高端市场,奢侈品消费画像洞察

富人阶层无疑是奢侈品的核心消费群体,他们以其强大的购买力构成了奢侈品市场的消费主力军。

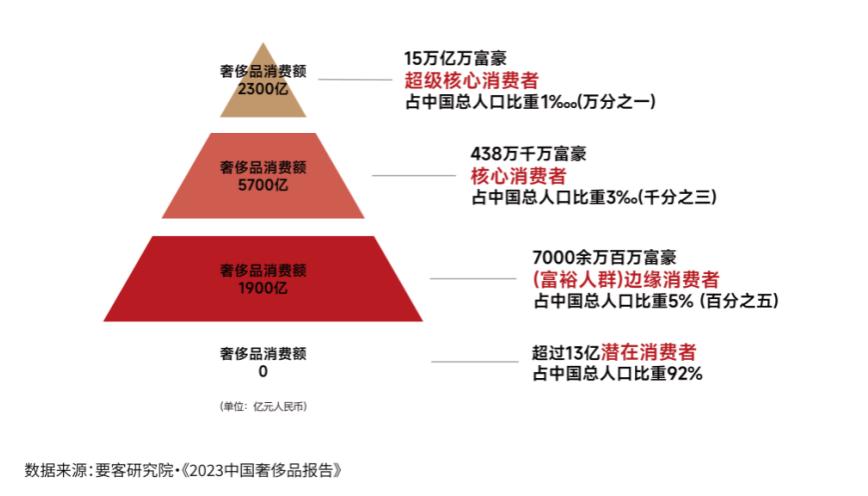

根据要客研究院发布的《2023年奢侈品报告》,中国净资产超过1000万人民币的要客VIC群体(very important client)人数有453万,他们每年对奢侈品的消费额高达8000亿,占据了奢侈品市场83%的消费份额。富人阶层的消费实力清晰可见。奢侈品对于他们来说,只是他们庞大的财富体系中“微不足道”的一小部分。

“富人阶层通常追求‘低调的奢华’。”一位消费领域研究人士表示。对于富人阶层而言,他们拥有高度的物质和精神富足,他们的社会地位和财富已经得到了广泛的认可,他们不需要通过“炫耀”奢侈品来彰显身份。相反,他们更倾向于选择内敛而低调的消费方式,追求“低调的奢华”,通过独特的品味和修养来展现自己的与众不同。

同时,他们也对高定产品“情有独钟”。高定款通常具有独特的设计和制作工艺,这些产品从设计到生产都经过精心打磨,追求极致的细节和品质,能够满足他们对于品质的高要求。这些产品不是大批量生产的,数量有限,具有极高的独特性与稀缺性。这些产品能够展现富人阶层的身份和地位,彰显他们所在特殊圈层的品味和追求。

奢侈品市场的另一显著客户群体是中产阶层。这一群体人数众多,构成了市场的重要消费基础。

中产阶层,通常指的是那些低层次的“生理需求,安全需求”得到满足,且中等层次的“感情需求和尊重需求”也得到了较好满足,但不断追求高层次的“自我实现需求”的阶层。

中产阶层通常拥有稳定的收入和一定的财富积累,使得他们有能力在满足日常生活所需的同时,追求更高品质的生活方式和消费体验。根据要客研究院对中国消费结构的分析,净资产在100万以下的人口数量高达13.3亿多,其中,中产阶层占据了相当大的比例。中产阶层比超级富豪多得多。

当中产阶层积累了一定的财富后,他们往往会选择购买奢侈品来彰显个人的身份,以展示其经济实力和社会地位。奢侈品对他们而言,不仅仅是物质上的享受,更是精神上的寄托。它们代表着对更高品质生活的向往和追求,是中产阶层跨越社会阶层、迈向更高社会地位的希望所在。通过拥有和展示这些奢侈品,中产阶层能够感受到自身价值的提升,同时也能够在社交圈中获得更多的认同和尊重。

然而,随着经济形势的变动,中产阶层在奢侈品消费上的态度也开始发生变化。《2023年奢侈品报告》显示,尽管中国净资产1000万以上人民币的VIP客户群体在2023年较2022年减少了17万人,但这一高净值人群的奢侈品消费贡献力却逆势上扬,提升了1个百分点。他们的人均年奢侈品消费额超过19.10万元,相较于2022年的16.68万元增长了14.5%。这一趋势清晰地反映出富人阶层购买力的稳固与增强,以及中产阶层购买力的下滑。

这一变化并非偶然。

在经济下行的压力下,高净值人群因其财富积累,通常能够在经济波动中保持相对稳定的收入和奢侈品消费力。而中产阶级则更容易感受到压力与影响。于是,中产阶层开始更加“精打细算”,重新审视自己的消费观念和消费行为。对于奢侈品的追求,他们开始从过去的盲目跟风和炫耀心理,转向更为理性和务实的消费选择。

在这样的背景下,中产阶层对奢侈品的热情逐渐降温,他们开始“捂紧钱包”,回归到更为平凡和实际的“日常生活”中。他们开始更加注重性价比,寻找能够满足自身实际需求的商品,追求物有所值,而不是盲目地追求品牌和价格标签。他们更加注重稳定和可持续性的生活方式,追求更为实用和经济的消费选择。

“口红和香水往往承载着中产阶层对于精致生活与奢侈品追求的美梦。”一位资深业内人士分析。口红和香水无疑是中产阶层触碰奢侈品最近的途径。无论是顶级的服饰、珠宝还是腕表,奢侈品的高昂价格常常使得中产阶层望而却步。然而,口红和香水作为奢侈品的入门级产品,以相对“廉价”的价格吸引了大量中产阶层消费者。这种“小奢侈”让中产阶层在有限的经济条件下,依然可以享受到一丝奢华带来的愉悦和成就感。这一点,从近日《FBeauty未来迹》与各大国际美妆集团高层的访谈中也可以获得类似观点,他们普遍看好中产阶级对于业绩的拉动作用。

奢侈品营销思维能否用来打造美妆品类?

奢侈品是一种集价值、价格、品牌、品质于一身的高端商品。奢侈品不仅满足了消费者对卓越品质与精湛工艺的追求,还极大地满足了消费者的自尊心和成就感,成为展示财富和地位的显著标志。从经济学的视角审视,奢侈品无疑是那些价值与品质比值最高的产品。

奢侈品的品牌营销策略主要有以下几种:

讲述品牌故事。品牌故事是奢侈品品牌的灵魂。奢侈品品牌凭借其悠久的历史,积淀了丰富的文化内涵。奢侈品牌通过将其历史、传承、工艺和价值观等核心元素融入产品设计和宣传中,讲述其品牌故事,既可以与竞争对手形成鲜明的差异,又可以与消费者建立情感连接。

营造稀缺感。奢侈品品牌善于通过限量版产品或特别定制服务来营造产品的稀缺性。这种稀缺性不仅满足了消费者对独特性和专属感的需求,还激发了他们的购买欲望,持续吸引市场关注。

推广经典款式。经典款式代表着品牌的精髓和经典设计,具有极高的收藏价值和象征意义。奢侈品牌通过不断更新和研发这些经典款式,保持了其市场吸引力,同时赋予了消费者投资和收藏的价值。

坚持高价定位。奢侈品牌始终坚持高价策略,这不仅仅是为了凸显产品的稀有性和高品质,更是为了维护品牌的整体形象和高端定位。高价策略确保了品牌在消费者心中的独特地位,满足了消费者追求卓越、享受尊贵的心理需求。

一位零售观察人士认为,奢侈品的逻辑是骂声越大、争议越大、价格越贵,卖得越好。“买它的人实际上目的不是在于它的内在。”

近年来,奢侈品集团敏锐地捕捉到了美妆市场的巨大潜力,纷纷加码入局美妆领域。美妆行业以其相对较低的运作成本和可观的利润回报率,成为了奢侈品集团眼中的新晋“现金奶牛”。相较于购买门槛较高的箱包、珠宝等传统奢侈品,美妆作为“入门级奢侈品”具有更广泛的受众群体,能够为奢侈品集团带来更为广阔的市场效益。

奢侈品集团的美妆业务通常有两种运行逻辑。一种是独立运营美妆线,品牌自行负责产品的研发、生产、市场推广以及销售等全链条环节。另一种则是外包模式。这种模式下,奢侈品品牌选择将美妆业务授权给成熟的美妆集团。通过授权合作,品牌可以充分利用合作伙伴在美妆领域的专业技术、生产能力和市场渠道等资源,以较低的成本和风险快速进入美妆市场。

过去,奢侈品集团大多倾向于将美妆业务“外包”。然而,随着市场格局的演变,这一趋势正在发生变化。从当前的奢侈品集团美妆业务来看,越来越多的奢侈品集团选择自营美妆业务。

即便是过去以“外包”为主的开云集团,也在去年2月成立了独立的美妆运营部门,为集团旗下品牌Bottega Veneta、Balenciaga 、Alexander McQueen、Qeelin和Pomellato开发美妆品类。为了加强新部门的专业能力和市场竞争力,开云集团还聘任了前雅诗兰黛高管Raffaella Cornaggia担任美妆部门的首席执行官。去年9月,开云集团更发表声明,表示收购了高端香水品牌Creed,进一步扩大了其在美妆领域的布局。开云集团自营美妆业务的想法已经十分明确。

奢侈品品牌凭借其品牌影响力与知名度,在开设美妆业务时往往能迅速“点燃”美妆市场,引起广泛关注。

奢侈品讲述品牌故事的营销策略,运用到美妆领域同样效果显著。当品牌故事巧妙融入美妆领域时,消费者能够迅速将品牌原有的高端、奢华形象与美妆产品相连。

这种品牌联想不仅加强了消费者对美妆产品的认知度,还进一步提升了美妆产品在消费者心中的地位。奢侈品品牌将其独特设计理念和精致化的符号融入美妆产品之中,能进一步增强美妆产品的价值感,使得美妆产品在市场上具有更高的溢价能力。

“稀缺性和独特性是奢侈品的核心卖点。”一位资深业内人士表示。在彩妆领域,如口红和香水等,这种营销策略或许奏效。品牌通过限制产量、创造独特的设计和配方,吸引了那些追求个性化和独特品味的消费者。

然而,对于护肤品这种日销品来说,稀缺性和独特性并不总能打动消费者。由于护肤品需要长期使用以维持肌肤状态,消费者更看重的是产品的效果和稳定性。护肤品市场中的消费者往往更倾向于选择那些经过市场长期验证、具有专业背书和良好声誉的品牌。他们更信赖这些品牌的产品质量和效果,因此不会轻易尝试新品牌,尤其是那些仅仅依靠“稀缺性”进行宣传的品牌。

“推出经典款”的奢侈品运营策略在美妆品牌领域同样具备适用性。经典款产品不仅代表了品牌核心理念,更是品质和信誉的象征。在竞争激烈的美妆市场中,经典款产品能够成为品牌独特的卖点,帮助品牌在同质化严重的市场中脱颖而出,增强竞争力。

“手袋,珠宝,服饰这些时尚产品,具有明显的社交属性,这些产品的高价标签往往被视为品质和地位的象征。但护肤品非常私人,其使用场景主要局限于家中,缺乏直接的社交展示性。”

尽管高价护肤品可能在某种程度上代表了品牌的高端定位,但对于那些追求性价比的消费者来说,尤其是中产阶层,其吸引力可能并不如其他社交属性更强的时尚产品。

随着消费者越来越理性,如果竞争对手能提供同样品质但价格更为亲民的产品,那么消费者很可能会选择转向他们。高价策略虽然有助于品牌进行精准的市场定位,但在实际应用中需要结合产品的特性和消费者的需求来灵活调整。

参考文献:黄轶群.奢侈品品牌的营销策略研究[D].武汉大学,2018.

作者/史冰青

编辑/吴思馨

校对/黎洁

本文作者可以追加内容哦 !