这两年来,高息股投资依然是贯穿整个市场的主线,煤炭稳坐3年期板块收益冠军,而中特估愣是从高股息涨成了中股息。中国市场对股东回报的追求,似乎达到了一个新的高度。

持股收息,本来也是股票市场开始存在时最基本的意义,低买高卖,靠交易赚钱,只不过是证券市场发展活跃后,具备流动性之后的产物。

从历史悠久的美股看来,高股息策略也一直存在,但是,高股息是不是就一定稳赢呢?而美股的高股息个股长期的表现大概处于一个什么样的水平。而更有意思的是,目前美股的高股息,似乎还要比中国市场更吸引些?

一、高股息策略源远流长

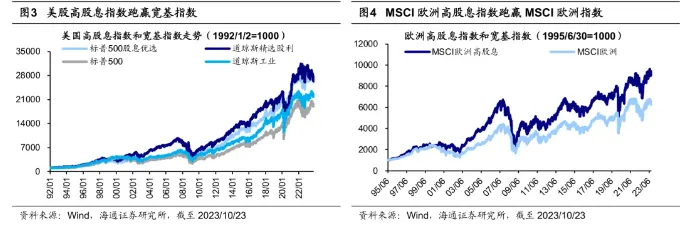

首先从历史看高股息已经是一个长期可行的策略,在各国市场都已经被有限验证。尽管这里面高股息指数的制作编制有各种操作技巧,比如纳入预期高股息>已兑现高股息、定期换仓控制整体股息率、分红再投的时点选择、回购替代分红等多个维度综合考虑,买入高股息个股并不只是看股息买入那么简单。

但整体来说,这样的指数超额表现有目共睹的。无论美股、欧洲、日本,都是高股息能更跑赢指数。充分说明了高股息和高回报挂钩。

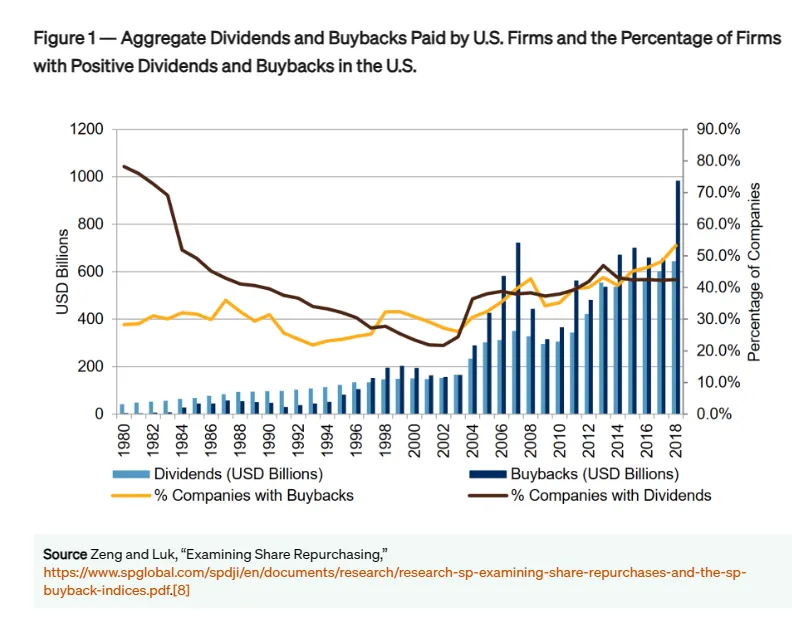

而值得注意的趋势是,股息越高,股息税造成的回报损失就越大,而为了解决相应问题,从上世纪80年代开始,部分公司以回购代替分配股息,以降低税负,目前美股头部公司已经几乎用回购作为主流的回报股东方式。

所以考虑公司的股东回报时,还是要综合考虑股息和回购总额。

二、大牛股与高股息

从以上指数表现能看出来,高股息有超额回报,但大牛股也是高股息,可能有人认为大牛股都是以成长著称,成长和高股息往往矛盾,所以想要收益最好,往往倒不能过于追求股息,高股息策略往往只是求稳,但事实并非如此。

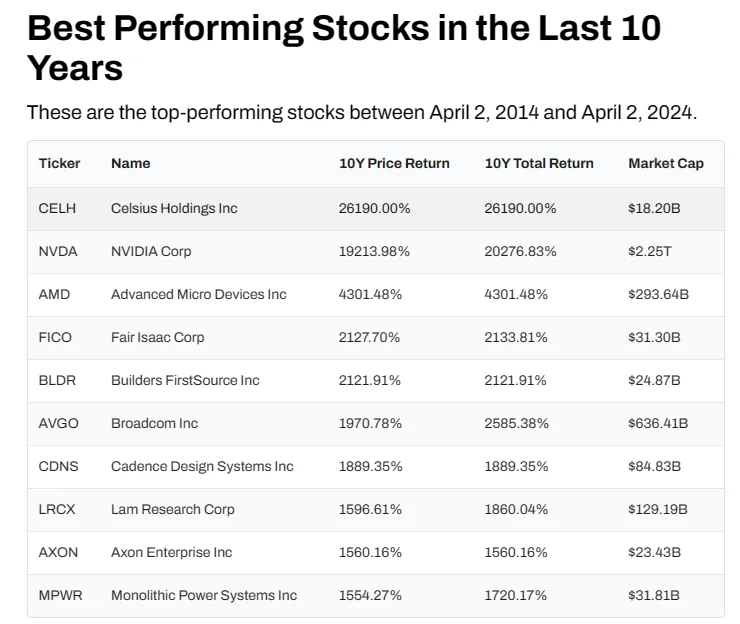

如看到美股过去10-25年里表现最优秀的股票表现。

对每家公司进行分析,其中,燃力士未开始大额分红回购,股息率可以忽略不计。

英伟达在2015年曾达到10%综合股息率,随后股息率都在4%以下,目前最新的股息率为0.4%。长期来看,英伟达大部分时间都是低股息率。

AMD从未分红,股息率2022年最高也只是4%,其余年份太低没法看,典型的长期低股息。

FICO的综合股息率在2014年达到过12%,2022年达到10%,股息率整体是高的,但也存在以下股息率极低的年份。

B的经营波动大,过往几乎没什么股东回报,但在2021-2022年出现过12%和27%的股息率。

AVGO的股息率在2018年后在利润不错的年份持续高于5%,最高时为2018年的11%。算是当下持续高股息。

Cdns的股息率长期低于3%,但2016年年大幅回购,实现过14%的股息率,长期低股息率公司。

Lrcx的股息率长期都不低,在4%以上,而2018-2019年均实现过11%和16%的股息率。也算是长期中等股息率。

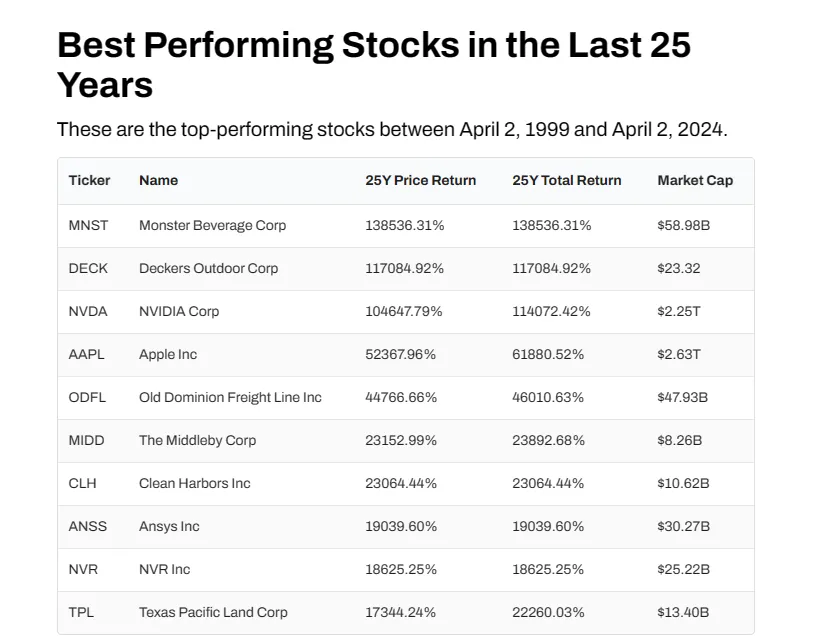

再看到更长时间牛股的表现。

怪物饮料大部分时候股息率都不足3%,2016年大幅回购计划时,出现最高股息率是9%,长期来看,几乎从未高股息。

苹果除2021和2023年,股息率平均值在5-6%左右,其中,2014年,2018年都实现过9%的股息率。但在更早些年,股息率的表现就一般了。但值得注意的是,苹果25年来的巨大涨幅,大部分还是在不派息的时间段内发生。

还有一个极端的个例是亚马逊。从成立至今,亚马逊几乎不分红也不回购,但这并没有妨碍亚马逊的几百倍涨幅。

而更多公司的股票股息率的时点分析,就不在多展开了。

首先,对于高股息个股的长期收益计算,假定估值不变,最终的持股年化收益还是无限趋近于(1+综合年化股息率)*(1+利润cagr)-1。

从这里就能看出来了,就算是股息率10%的股票,每年利润增长5%,最终的涨幅预期也就是每年15.5%,而不分红回购的公司,利润cagr在30%以上,所以也能有30%以上年化收益。(基于估值不变的前提),这是燃力士、亚马逊、AMD、CDNS、怪物饮料等股票股息率不高但却成为大牛股的原因,是因为成长性很猛。

而从苹果、博通这类公司的股息率变化也能看出,前期快速成长未能分红,后续增速下来就高回报,长期时间要么高成长、高股东回报总是占其中一个,所以股价表现也很不错,但大体上也是成长阶段涨幅更强。

所以表现优异的公司,要么一直低分红,要么前面低分红,后面成长慢了再高股息,总之,在买入的开端,股息都不算很高。

很多周期股的上涨,其实也满足这个规律。

而开始就看高股息买入呢?这类公司最终成为牛股的有FICO、英伟达和lrcx,其中,英伟达和lrcx类似,英伟达15年是周期股性高股息,当时的人看英伟达10%股息率,是当煤炭石油股10%股息率一样看的。但随后的事情是,Ai来了,周期股变成了科技成长股,整个增速预期和商业模式都变了,同时具备高股息和高成长,自然涨幅就不会差。总结下来,就是定价错误,强调周期,忽视成长和稳定性。

FICO的表现则有点bug了。公司主卖一个评分系统,没有多大想象力和扩张空间,关于其详细的商业模式已经在过去进行分析。

《36年涨500倍 : 靠打信用分打出的垄断地位》

这家公司有意思的点就在于经常有10%股息率的年份,可以说,在10年前,市场对于这个公司的长期稳定性估值不足,所以高涨幅靠市场估值错判,跟股息率关键不大,但也能看到,公司2022年股息率也是有10%的,而PE这5年来就没低过了,怎么回事?

这就涉及到分红回购的择时性了,2022年FICO市值跌到100亿以下时,尽管公司利润只有3.74亿,却借了不少钱,直接回购11亿带动当年股息率到11%,这一笔回购也成功起到了小马拉大车的作用。

在低估值时回购,产生巨大的股本减少,带动eps大幅成长。而过去很多年份,公司也会采用这种择时加码回购的策略,是不是想起伯克希尔的不破净不回购原则?伯克希尔虽然分红回购都很吝啬,但长期涨幅也就没得说,这种就是择时回购加大股东回报的效果。

这是公司层面,分红回购的一种技术。同样的分红回购,有些公司就是能造出更好的股价表现,就是来自于此。

但大体上,目前市场是有一种客观规律的,公司增速一高后,估值就不会给得很低,市值一高,股息率也不可能高。所以大体上就会产生所谓的股息率和成长性的矛盾。从以上公司判断能看出来,要追求绝对高回报,那么或许成长性是最关键的东西,单纯看股息率不算聪明。

如3M、富国银行、英美烟草等著名收息股,已经在8-10%左右股息很多年了,但股价不算好,主要是利润增速不行。

先确定成长性,然后再比较股息率就对了,所以股息率越高,期待回报越高,这句话也是部分正确的。

这是从(1+综合年化股息率)*(1+利润cagr)-1公式得到的经验。如果不确定成长性,只看股息率,那就会犯错。

当然,在股息率高点买入也是有机会的,那就是类似于FICO、英伟达、LRCX一样经验,市场低估了业绩稳定性,过于注重周期,而且跟上面一样,前提不变,股息率越高,回报还是会越高的,目前大部分周期股在股息率高位还能持续突破上涨也是一样。

三、美股高股息现状

虽然美股当下涨最好的板块,Ai,没几个高股息的。但从目前的数据看来,美股的股息却要高于A股。从美股找高股息并不困难。

《年报里的分红回购假象》

回到前面的原则,只要成长相同,综合年化股息率越高,回报就越高,对比目前A股受追捧的各类高股息公司,则发现美股的其实也挺便宜。

从能源公司出发,壳牌的综合股息率为10%+,埃克森美孚为7%+,雪佛龙为9%+,倒也确实是要比中国的石油巨头们有1-2个点的优势。很多非美国本土的资源类公司股息更高,如淡水河谷为15%,从某种意义上说,如果大家增速类似,那么美股资源股现在确实比A股具备估值优势,除非中国的资源公司有比其他国家公司更好的成长性。

或许因为目前的利率差异,会认为A股的估值高一点是合适的,但别忘了,高利率导致的低估值,实际上也意味着未来利率降低后带来的估值提升。相反,低利率导致的高估值,也意味着估值难以有进一步提升的空间。

而美股的银行板块也是10%+股息不少,港股目前都没这么便宜,而A股就更不用说了,但论板块涨幅,今年A股银行也相当靠前。

关于美股的银行股,基本上是有风险且业绩无增长的10%股息,稳定成长的大行4-5%股息率左右。中国的大行定价是跟美国没什么差的,但从国内二线银行开始,就有点开始跑偏了。

而美股的其他公用事业股票,包括运营商、军工企业,7-9%综合分红率很常见,这个也是比A股和港股便宜不少。而这些公司长期来看,表现也都还不错。能勉强跟上指数。

最后还有美股的制造业公司,基本上是增长还可以的股息率在2-4%之间,增速不行的8-10%股息率很常见,许多工业机械类、医疗类公司都如此,比如诺华制药、陶氏、约翰迪尔等公司。

这也可以说是美股的一大自觉,也是跟A股差距最大的部分,不少A股的制造业公司增长停滞,却从不回调到合理的股息率定价范围,另一方面,有关公司也不会选择成长停滞加大分红回购。制造业是中国市场占比类型最大的公司,这才是A股和美股涨幅拉开的关键部分。

四、结语

从美股的经验看来,找超额收益,前提确定成长性,但成长性和股息率不矛盾,成长性一样的话,自然是股息率越高的公司涨幅空间越大。

买入高股息个股投资策略,长期高涨幅概率不算大,很多牛股的大涨开端,股息率都不高。但也有一些反例,高股息的公司被错判了周期性、成长性和稳定性。但一旦高股息公司已经完成错判修复,那就不存在上述逻辑了。

而从更多同行同模式的经验看来,其实美股反而在很多低成长的板块有更好的股息率,现在市场的摇摆在于中国整体高增长这个前提的动摇,如果大家都是低成长的前提,那么股息越大空间越大,自然现在的美股是更具备吸引力的,而且是美股整体,现在在A股最怕的是,会不会买到了一些低股息又低成长的标的。

A股都跑输美股那么多了,却还是那么难涨,这不是没有道理的。实际上,目前A股股息率比美股高的板块,没有多少。

本文作者可以追加内容哦 !