小贷资产支持票据(ABN)持续开闸,继财付通、美团小贷之后,又有两家小贷公司成功注册。

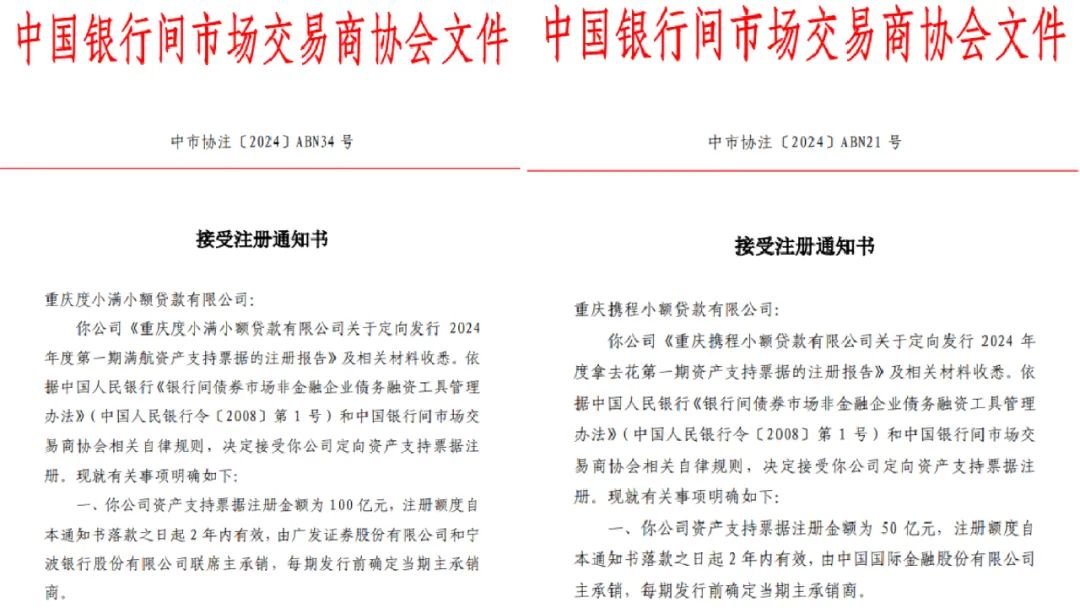

近日,中国银行间市场交易商协会发布两份接受注册通知书,重庆度小满小额贷款有限公司和重庆携程小额贷款有限公司分别获批注册100亿和50亿元额度ABN产品。

具体来看,度小满小贷ABN由广发证券股份有限公司和宁波银行股份有限公司联席主承销;携程小贷ABN由中国国际金融股份有限公司主承销,注册额度本通知书落款之日起 2 年内有效,注册有效期内两家小贷可分期发行资产支持票据,首期发行应在注册后6个月内完成,后续发行应向交易商协会备案,两者均需在每期发行前确定当期主承销商。

沉寂6年后,小贷ABN持续开闸

小贷公司通过发行ABN产品融资还要追溯到2017年。

当时,借呗主体蚂蚁商城小贷和重庆金安小贷曾分别获批注册300亿和50亿规模的ABN产品。

但在蚂蚁商城小贷即将发行第一期(30亿规模)时突然撤销发行。当时蚂蚁金服对外回应称:“暂缓发行是市场的正常变化。临近年底资金面趋紧,债市价格一路上行,故另行择机发行。”

另外,重庆金安小贷ABN产品之后也没有成功发行的消息。此后6年之间从未有小贷公司尝试注册ABN产品。

直到2023年底,小贷公司注册ABN再次开闸。

腾讯旗下财付通小贷和美团小贷分别获批注册50亿额度的ABN产品。

最终,注册一个多月后,行业首单花落财付通小贷。

2024年1月26日,“2024年度第一期和煦定向资产支持票据”在银行间债券市场成功发行,发起机构为财付通小贷,由招商证券和中国银行联席主承销,发行载体管理机构为中信信托。

该资产支持票据总发行规模为10亿元,发行方式为私募,其中,优先A级资产支持票据发行规模为8.60亿元,票面利率2.85%;优先B级资产支持票据发行规模为0.70亿元,票面利率3.04%。

近两年小贷行业正面临洗牌期,监管在融资渠道上有严格限制。此次继财付通小贷和美团小贷后,度小满、携程小贷获批注册ABN,也释放监管积极信号,未来或许有更多的机构尝试这种融资方式。

ABN融资的优势

ABN通常由机构把自身拥有的、将来能够生成稳定现金流的资产出售给受托机构,由受托机构将这些资产作为支持基础发行商业票据,并向投资者出售以换取所需资金。

我国小贷公司的融资途径主要包括:股东增资扩股、同业拆借、银行借款以及发行ABS等。

通过发行ABN进行融资首先拓宽了小贷公司的融资渠道,有利于盘活存量资产。

其次,与发行ABS相比,ABN在银行间市场发行,审批效率较高,融资成本通常更低,有助于降低小贷公司的融资成本。

另外,ABN发行方式较为灵活,既可以公开发行,也可以定向发行,满足不同发起机构和投资者的多元化需求。

除此之外,信托型ABN可以实现破产隔离,为投资者提供更有效的保障。

但是,ABN融资具有一定的门槛,业内人士认为,虽然小贷ABN持续开闸,但监管还是比较谨慎的,如果小贷机构主体征信不强,即便获批发行,市场是不会接受。

是的,单从注册资本来看,上述4家成功注册ABN的小贷公司均属于头部机构。

财付通小贷注册资本105亿,仅次于字节旗下深圳中融小贷的190亿;美团小贷和度小满小贷注册资本分别为75亿和74亿,位列第四、第五;携程小贷注册资本50亿。

可见,小贷公司ABN开闸,对于互联网大厂旗下的头部小贷机构或有更大意义。

本文作者可以追加内容哦 !