对于港股目前的情况,不妨看下中金的观点:

中金公司表示,风险偏好驱动的反弹已经较为充分,分歧和获利了结也不意外。接下来或在当前水平震荡盘整,等待更多催化剂。

在持续一个月的大涨后,港股市场上周出现明显回调。此前多次提示,市场已经超买,情绪有所透支,接近我们第一阶段的目标点位,对应恒指19,000-20,000点附近,目前看也基本的得到印证。

并不意外的获利回吐:风险偏好驱动的反弹已经较为充分,分歧和获利了结也不意外。到目前为止,资金面以及所对应的风险偏好修复是本轮上涨的最主要动力。因此当超买程度RSI和卖空成交占比呈现出明显超买迹象,风险溢价回到去年中期底部时,市场出现分歧、部分投资者想获利了结也就不奇怪了。另外,美联储近期的“鹰派”立场以及美国龙头科技股再度走强,也给了市场获利回吐提供了一些“借口”。

接下来会如何?或在当前水平震荡盘整,等待更多催化剂。市场的上涨主要依靠三个动力,除了风险溢价外,进一步的空间来自:1)无风险利率进一步回落,如10年期美债利率降至4%,有望会推动市场攀升至21,000点附近;2)更重要是盈利的修复,如果2024年盈利能够实现10%的增长,恒指有望攀升至22,000点或更高水平。

但短期看,这两种情形出现的概率都较小。

通过以上可以看到,港股回调不可避免,未来更多的是震荡行情。接下来建议止盈后,进行新一轮的定投。

投什么呢?

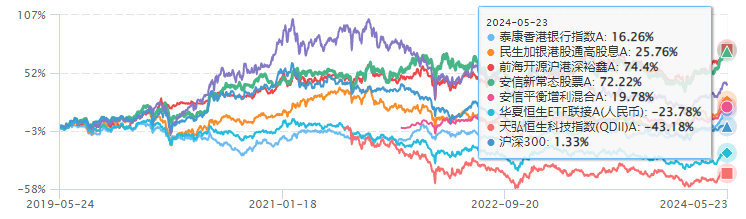

本期来测评8只是港股主题基金,分别是泰康港股通中证香港银行A(006809)、民生加银港股通高股息A(004532)、前海开源沪港深裕鑫A(004316)、安信新常态沪港深精选A(001583)、华安香港精选(040018)、安信平衡增利A(012250)、华夏恒生ETF联接A(000071)、天弘恒生科技指数A(012348),它们具体表现如何?又有哪些更适合入手呢?让我们一起看一下。

业绩表现

数据显示,截至2024年5月23日,回报最高的是前海开源沪港深裕鑫A(004316),收益率为74.4%,其次为安信新常态沪港深精选A(001583)和民生加银港股通高股息A(004532),收益率分别为72.22%与25.76%。

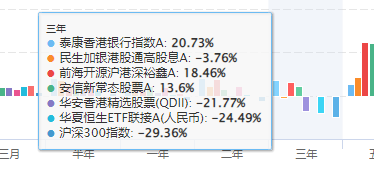

近三年业绩较好的有泰康港股通中证香港银行A(006809),回报为20.73%;前海开源沪港深裕鑫A(004316),回报为18.46%;安信新常态沪港深精选A(001583),回报为13.6%,也只有这三只基金在近三年的业绩中取得了正收益。

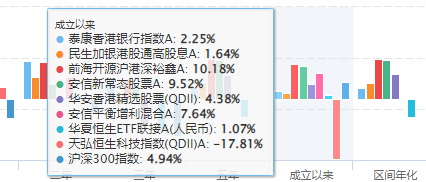

成立以来年化回报较为可观的有前海开源沪港深裕鑫A(004316),回报为10.18%;安信新常态沪港深精选A(001583),回报为9.52%;安信平衡增利A(012250)回报为7.64%,这三只基金成立以来的年化回报都超过了7%,在这8只基金产品中表现较好。

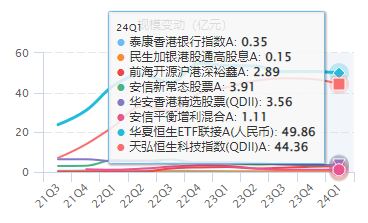

基金规模

截至目前,基金规模较高的有华夏恒生ETF联接A(000071),规模为49.86亿元,天弘恒生科技指数A(012348),规模为44.36亿元。

最大回撤

近1年最大回撤较低的有民生加银港股通高股息A(004532),回撤为-10.92%;泰康港股通中证香港银行A(006809),回撤为-13.27%;安信平衡增利A(012250),回撤为-13.51%。

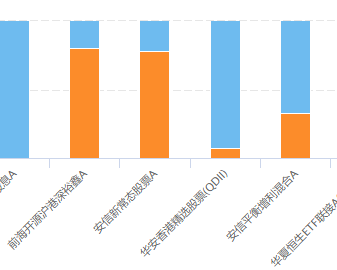

持有人结构

在持有人结构中,机构持有比例较高的基金有前海开源沪港深裕鑫A(004316)、安信新常态沪港深精选A(001583)和安信平衡增利A(012250),其中前海开源沪港深裕鑫A(004316)的机构持有比例占80.6%,安信新常态沪港深精选A(001583)的机构持有比例占78.4%,安信平衡增利A(012250)的机构持有比例占33.18%。众所周知,机构持有比例越高说明越受机构的看好,被机构看好的产品,通常也具有较高的投资价值。

综上,在业绩表现、最大回撤等角度,整体表现较好的是前海开源沪港深裕鑫A(004316)、安信新常态沪港深精选A(001583)和泰康港股通中证香港银行A(006809)。

在当下的国际局势与投资环境中,普通投资者想要参与波动较大的港股投资获取收益,采用定投的方式更为合适。@前海开源基金 @安信基金 @股吧 #大利好!“史上最严减持新规”升级落地#$前海开源沪港深裕鑫A(OTCFUND|004316)$$安信新常态股票A(OTCFUND|001583)$$泰康香港银行指数A(OTCFUND|006809)$

以上观点或数据仅供参考,不构成投资建议,过往业绩不预示未来表现,市场有风险,投资需谨慎。

本文作者可以追加内容哦 !