市场反弹,一级债基崛起

A股市场今年从1月底开始走出反弹行情,近期更是冲上3100点,市场信心稳步恢复。

但与此同时,进入5月以来,A股市场的轮动和波动加剧,投资的难度越来越大,经常出现热门板块在短期大幅上行后又迅速调整,非市场热门的板块持续阴跌回调。

基金投资者正逐渐成熟,他们并没有大规模去追高市场热门的短线权益品种。越来越多的资金开始青睐中低风险级别的债基产品,注重“稳中求进”,相关产品规模大增。

相比较来说,债券类资产通常拥有较为稳定的票息收益,是资产配置“金字塔”中底层资产的优质选择,一般被看成家庭资产配置的压舱石。

其实,在债券基金的众多品类中,有一类基金值得重点关注,它就是——一级债基。

相比较其他债基,一级债基在主投纯债的基础上择机适度投资转债等,但不能主动在二级市场买入股票或打新股,可以说是防守为主,适度进攻,力争长期稳中求进。

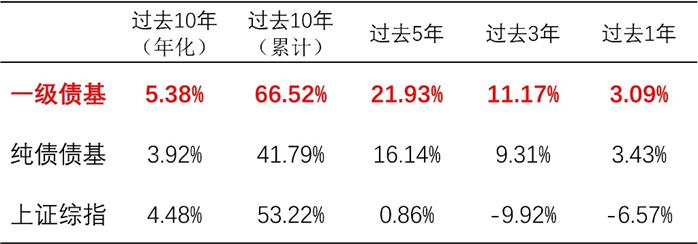

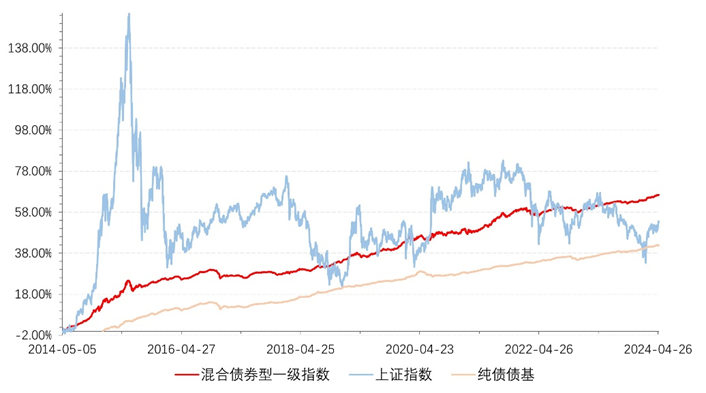

从上图可以看出,一级债基过去十年表现亮眼,呈现出穿越波动的特性,年化收益达5.38%,超过了上证综指、纯债债基的表现。

数据来源:Wind,截至2024/4/30,过往业绩不代表未来,也不预示未来指数或相关基金的表现。

通过三大核心指标,发掘宝藏“一级债基”

相比较来说,一级债基希望通过可转债部分的收益增厚,给较低风险承受能力的投资者带来强于纯债基金的收益。

但一级债基并不是“稳赚不赔”的——例如转债价值会受到正股涨跌的影响,一级债基的表现也会呈现比纯债基金更大的波动性,甚至带来阶段性亏损,这就考验相关基金经理的风险管理能力。

纵观全市场的“一级债基”,我发现有一只基金是很有竞争力的:汇添富稳宏6个月持有期债券型证券投资基金(A类019851/C类019852),该基金近期正在发行。

对比其他一级债基产品,汇添富稳宏在各方面都具有一定优势,表现在:

一、策略优,力求稳健,做好风险把控,追求攻防兼备。

从基金公告看,汇添富稳宏合同中明确约定,投资于债券资产占基金资产的比例不低于80%;可转换债券和可交换债券占基金资产的比例不高于20%。

“一级债基”产品特色在于“稳中求进”,相比于一味追求高收益,更重要的是坚守固收本质,严格回撤控制,力争实现“稳稳的幸福”。

据了解,汇添富稳宏不做信用下沉,只投资AA+和AAA级信用债;专注中高评级信用债,以票息收入为矛,以回撤管理为盾,注重信用风险控制。

在控制风险的前提下,该基金拟在合适时机适度参与转债机会,力争提高基金总体收益率;该基金杠杆最高达到140%,更加灵活,市场有机会时,杠杆随之增加,反之减少;紧密跟踪资金市场,力争打造亮眼回报。

该基金拟进行多维度精细化管理,通过久期判断、收益率曲线形态来挖掘投资机会;市场上行的情况下,调整久期和仓位。

总体看,这是一只定位清晰,严控风险,风格积极的一级债基。

二、强大的基金经理配置,汇添富基金平台赋能。

拟任基金经理郑文旭具有13年固收投研经验:历任鑫元基金信用研究员、投资经理、基金经理,东海证券债券研究员、研究主管。

郑文旭有10年债券投资经验,经历过多轮市场变化,熟练运用各种债券策略,并善于根据经济政策环境适时调整策略。

汇添富基金 郑文旭

郑文旭具有11年信用债研究管理经验,对信用债理解较为深刻,善于从所处宏观环境和对发行人的判断来运用信用策略,这一点对债券基金非常重要。

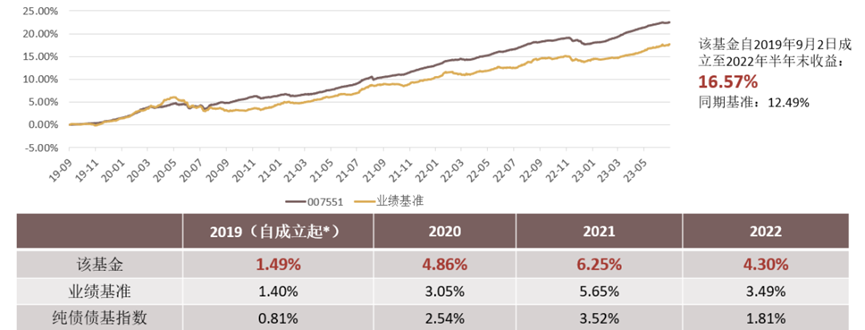

从管理产品经验看,郑文旭管理过的产品中,其中与汇添富稳宏属于同类型的某代表产品,在郑文旭任职期间,不到3年实现累计回报16.57%(基准12.49%),而且任职期间每一年净值增长都超过同期业绩基准和纯债债基指数。

数据来源:代表产品指××泽利A(007551),成立时间为2019/9/2,郑文旭管理时间为2019-09-11至2022-06-28,成立起各年及2022年中业绩/基准分别为(%):1.49/1.40,4.86/3.05,6.25/5.65,3.10/1.90,数据来源于基金各年年报及2022年中报。

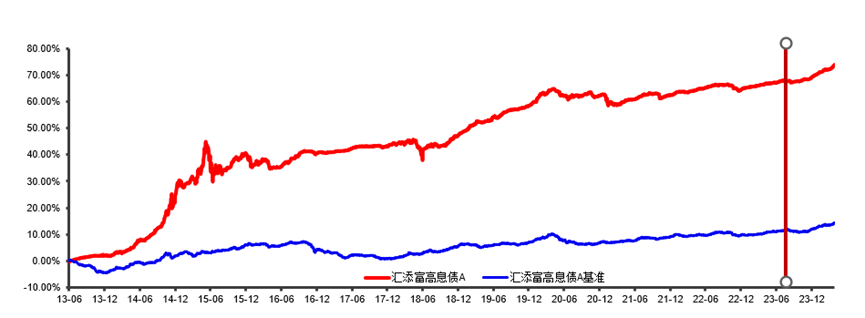

而郑文旭现在管理的汇添富高息债,自2023年9月5日基金经理接管以来至2024年4月15日收益:7个多月取得3.20%的涨幅(基准仅2.06%),业绩亮眼。

数据来源:业绩经托管行复核,2023/9/5-2024/4/15,基准及指数数据来自Wind

而在公司平台上,经过多年耕耘,汇添富固收业务形成了明确清晰的组织架构,包含养老金投资部、现金管理部、纯债投资部、稳健收益部、多元资产部等投资团队。

以纯债投资团队来说,汇添富按照久期和评级维度,形成了完善的“九宫格”布局,覆盖利率债、短债、中短债、中长债、一级债基多个品种。

在利率债指数、开放式短债、高等级信用债等多个细分领域有优势,形成了一批兼具业绩和口碑规模的拳头产品。

三、6个月持有期,兼顾收益和流动性。

汇添富稳宏,每笔份额设置6个月的最短持有期,6个月后可根据自身需求随时赎回,有效满足投资者对流动性的要求。

这样的设计,有三个好处:

1)对于基金经理来说,6个月持有期的约束,可以使得基金的规模相对比较稳定,降低流动性的冲击给投资带来的不确定性,有助于更好地把握投资机会。

2)对于投资者来说,通过强制性的6个月最短持有期的限制,使投资者追涨杀跌的概率能够下降,有利于追求中长期的复合回报。

3)同时这种设置,也考虑了客户的体验:最短6个月持有期,是一个较为适中的封闭区间,到期赎回不限制,可满足投资者一定的流动性需求。

值得重点关注

我在最后引用凯恩斯的一句话:“过去的收益率毫无意义,除非你知道过去收益率的来源,并且判断未来能否持续。”

历史数据是投资决策的重要参考物,但更重要的是,通过单纯的数字表象,去寻找管理人的投资理念和风格。

汇添富稳宏6个月持有期债券基金(A类019851/C类019852),汇集了汇添富基金在固收领域多年经验和丰富的人才配备,或将是公司打造的一个一级债基精品,值得市场重点关注。

$汇添富稳宏6个月持有债券A(OTCFUND|019851)$ $汇添富稳宏6个月持有债券C(OTCFUND|019852)$

-------------------------------------------------

风险提示:基金有风险,投资须谨慎。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。本基金属于较低等风险等级(R2)产品,适合经客户风险承受等级测评后结果为稳健型(C2)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。具体发行时间以公告为准。本基金对每份基金份额设置6个月的最短持有期限,基金份额持有人在最短持有期到期日前不能提出赎回申请。郑文旭目前在管产品信息:汇添富高息债A(与徐光共管,2023/9/5起任职)自2013-06-27成立以来各年业绩和基准分别为(%):2.3/-4.44、23.46/6.54、10.85/4.19、0.58/-1.63、1.68/-3.38、3.08/4.79、7.44/1.31、2.39/-0.06、0.06/2.1、1.33/0.51、2.87/2.06,汇添富稳添利定期开放债券A(与徐光共管,2023/2/20起任职)自2016-03-16成立以来各年业绩和基准分别为(%):0.3/-1.83、-0.2/-3.38、4.1/4.79、3.84/1.31、1.2/-0.06、3.38/2.1、4.34/0.51、2.98/2.06,汇添富丰利短债A(与胡娜共管,2023/6/12起任职)自2019-01-18成立以来各年业绩和基准分别为(%):2.24/2.98、1.08/2.37、3.53/3.27、2.24/2.48、2.46/2.57,数据来源:基金各年年报,截至2023/12/31。汇添富季季红定期开放债券自2012-07-26成立以来各年业绩和基准分别为(%):1.9/2.28、1.79/5.13、11.84/5.22、13.59/4.37、4.77/3.75、0.6/3.75、7.04/3.75、7.23/3.75、6.74/3.75、-0.8/3.75、1.18/3.75、1.12/3.75,汇添富增强收益债券A自2008-03-06成立以来各年业绩和基准分别为(%):9.55/9.03、1.83/-4.44、7.14/-0.87、-1.33/2.52、7/-0.67、1.34/-5.28、13.33/7.48、10.6/4.51、1.4/-1.8、1.14/-4.26、3.86/6.17、4.66/1.1、2.02/-0.16、1.82/2.28、0.51/0.19、3.8/1.66,数据来源:基金各年年报,截至2023/12/31。

免责声明:基金有风险,不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。

本文作者可以追加内容哦 !