#英伟达涨疯了!黄仁勋有望成全球首富#

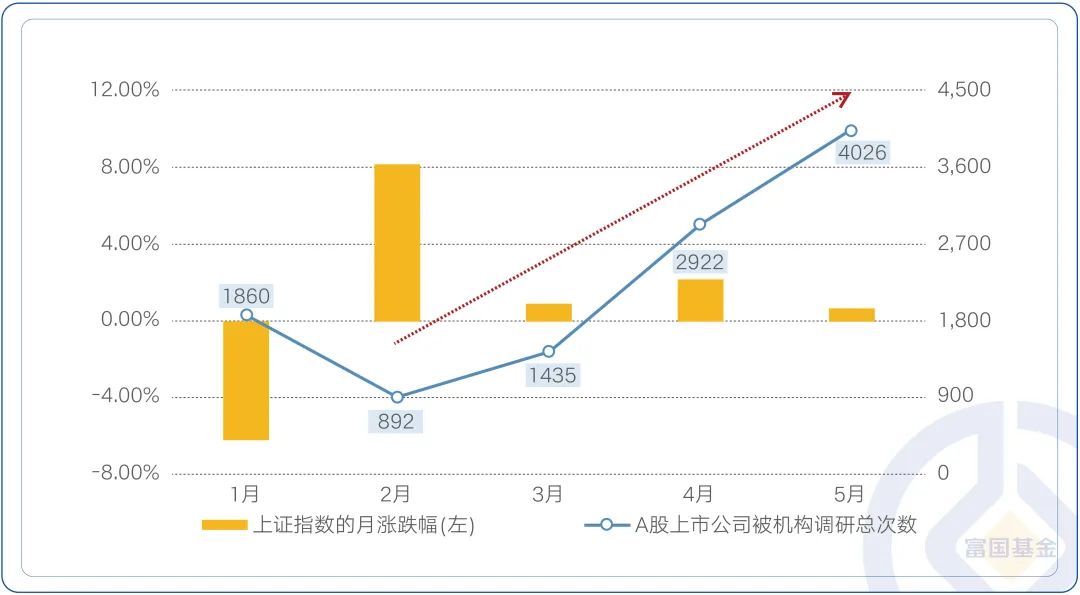

今年以来,共有3954家A股上市公司被机构调研超过1.1万次,券商、基金公司、保险及保险资管、外资等机构的合计调研次数超过14.5万次。

数据来源:Wind,统计区间为2024年1月1日至2024年5月27日。

单看这两个数据,客官们可能会觉得有点迷糊:这代表着啥?有何意义?有必要专门用一篇文章来介绍吗?

那么我们想说:这可太有了!普通投资者们为何要关注“机构调研”的数据和情况呢?

聪明的客官们肯定能够猜到:因为机构投资者们坐拥较强的投研能力和较大体量的资金,对A股市场有着较为显著的影响力。因此平时,譬如资金去向、持仓和加减仓动向等机构投资者们的一举一动,常常备受关注。

而且在不同的市场环境中,机构投资者们的动作也会有所区别。通过观察其调研的频次和方向,我们或许可以多一项工具,帮我们将当前的A股市场刻画得更为全面。

高频调研 频次居高不下

刚才我们提到,从年初至今的这小半年里,共有近4000家A股上市公司被调研,全市场机构投资者的累计调研次数更是达到了惊人的14.5万余次。如果拆分到各个月份来看,机构投资者们对上市公司的调研频次始终维持在较高水平,月均调研次数达2227次。

但大家通过上图也能看出,随着A股在农历新年前后出现“龙抬头”行情,大盘自2月以来有所回暖,机构调研的热情也在逐步抬升。即使5月以来,上证指数呈现窄幅波动态势,但上市公司竟被机构们调研了多达4026次!

这说明什么呢?大事很妙——

当市场整体情绪仍在举棋不定、游移徘徊之际,机构投资者作为A股的主力军之一,早就已经活跃起来啦!

聚力核心资产 新兴产业受瞩目

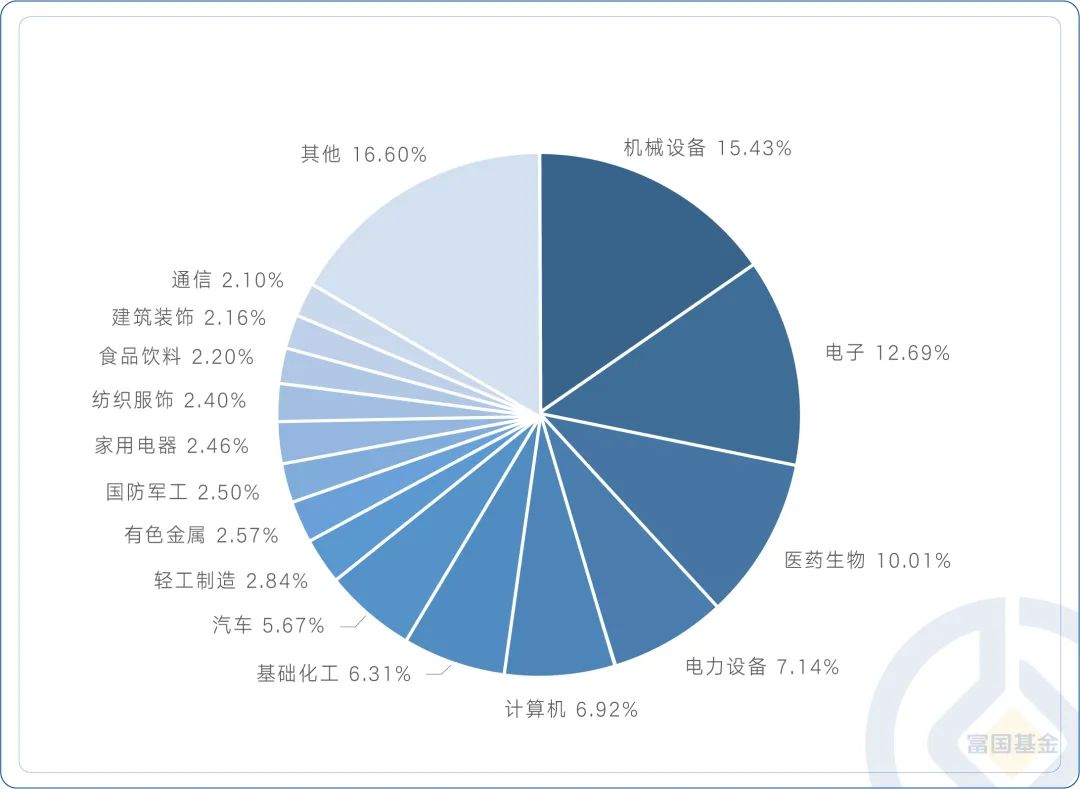

那么在这1万余次调研中,机构投资者们都在关注什么方向?

以申万一级行业为例,自开年以来至今,机构投资者们最为关注的三大行业分别为:机械设备、电子和医药生物,被调研次数分别为1702、1400和1104次,占比合计约38%;而电力设备、计算机、基础化工这三大行业也颇受“青睐”,被调研次数的占比均在5%以上。

而且这绝非偶然。当我们回看2023年的数据,同样也会发现机构调研股主要分布在上述六大行业中,被调研次数的占比合约50%。

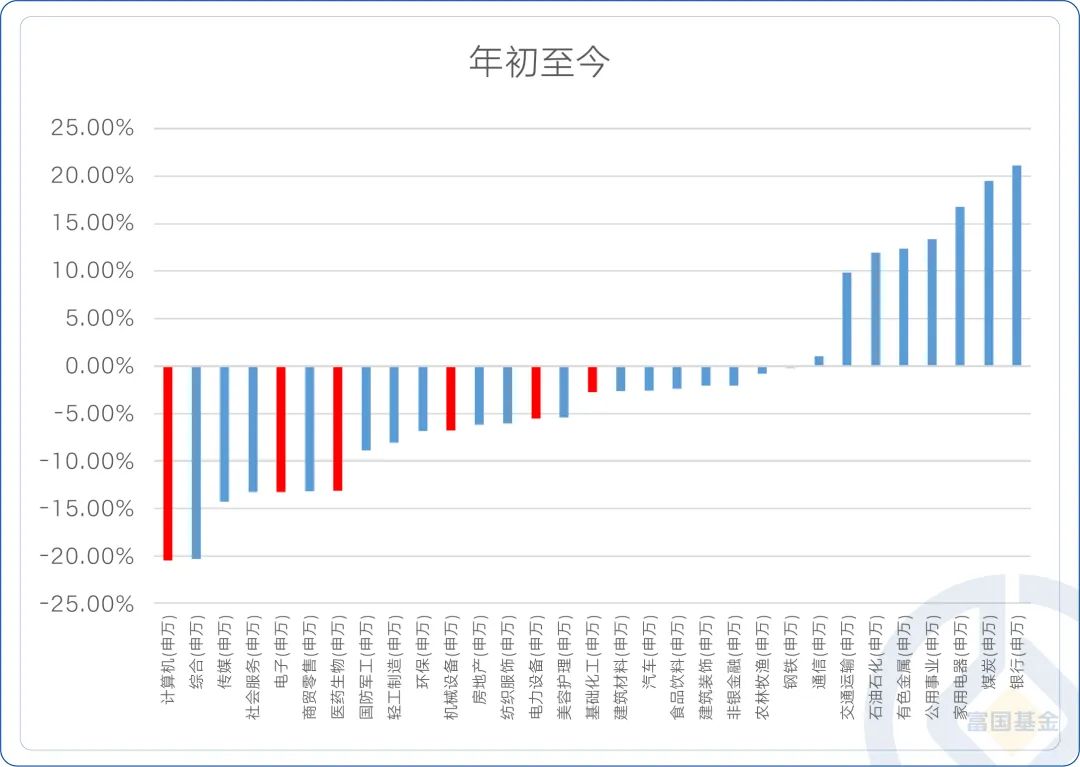

这个现象,好像和行情表现有点偏差嘛?!拉出今年以来申万一级行业指数的涨跌幅瞅瞅,受到机构重视的6个行业截至目前竟均收负,且计算机、电子、医药生物行业指数的跌幅还不小呢。

其实这也很好理解:首先,从被机构青睐的行业来看,机构调研股往往集中于战略性新兴产业中,这类行业的弹性本身就比较大;而且今年以来,A股市场虽现反弹态势但仍未探明方向,这些成长性较强的产业,还需要一定的业绩兑现期方能让资金“买账”。

但从中我们也能发现很有意思的一点:机构对于具备长期产业浪潮和趋势的行业,更为关注,且保持着高频和紧密追踪。虽然在最近两年的震荡市中,这类成长性行业的表现较为疲软,但专业的机构投资者们仍在关注一些具备投资价值的机会。

比如在机械设备行业中,以工业机器人、服务机器人为代表的高端制造赛道,不仅背靠丰富的市场需求,还凭借不断进步的技术成功出海,在全球市场中占有一席之地;

比如在医药生物行业中,创新药、中成药、医美等具备增长潜力的“大消费”领域,仍被视作核心资产之一;

再比如计算机行业中,我国企业在包括半导体设备、计算机硬件、游戏及电商等下游应用的众多细分赛道中发力;

……

当然,我们需要提示各位客官,机构调研并不意味着它们一定会进行投资。通过实地调研、线上会议等途径,机构投资者们能够更便捷地获取一手信息,也可以通过整合众多信息进行交叉验证,从而对上市公司作出更为全面、客观的判断。且被机构调研过的个股也未必会大涨,因为影响股价的因素非常纷繁复杂,很难归因为单一变量。

不过话说回来,在上述一些具备长期产业趋势的行业中,机构投资者们通过密集的调研,可能会发现企业盈利好转、行业拐点等关键决策信息,从而及时把握投资机会。

从最近的市场走势能够感觉到,自从沪指经历了一个快速迅猛的反弹后,近日来的表现一直不温不火。大多数投资者可能已经前几年的回调整“麻”了,对于市场未来的走势持将信将疑的态度。不过没关系,在机构投资者们调研热情飞速回升的背景下,可能也正是摆脱熊市思维、慢慢迈出前进脚步的时候了。

$港股通互联网ETF(SZ159792)$

$锂电池ETF(SH561160)$

$阳光电源(SZ300274)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !