【再次内卷!国内PSPI和YPI规划产能供过于求】

先说结论:鼎龙股份在目前国内PSPI和YPI国内多家企业研发成功并且已经产能过剩的情况下,仍在大力宣传国内唯一性,不尤让人想起管理层多次高卖低买造富的劣迹,建设投资者谨慎投资。

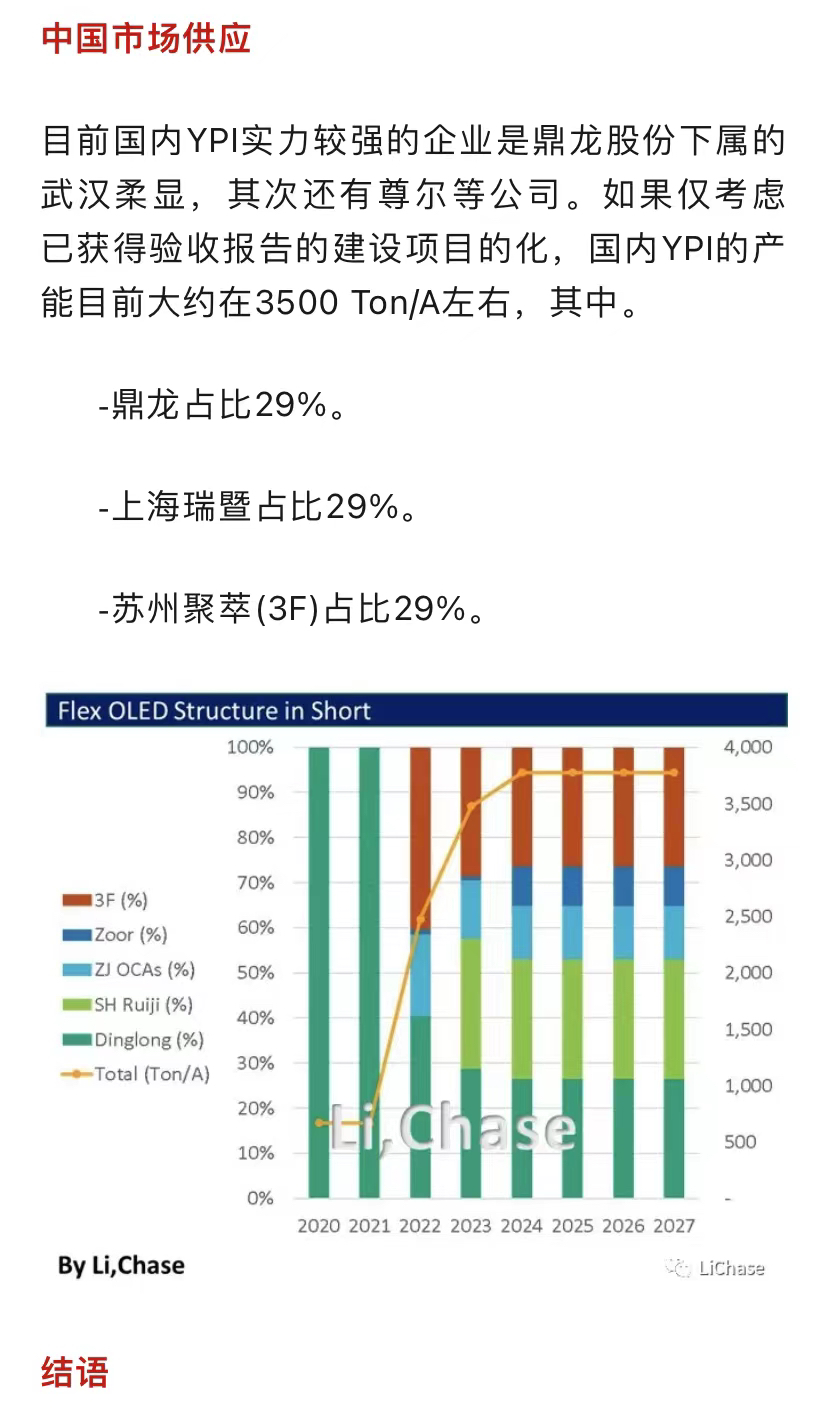

【YPI方面】:目前柔性OLED产线基本以G6尺寸为主,国内主要的产线集中在京东方、维信诺、华星光电、天马微电子和和辉光电几家(这几家公司柔性OLED产能规划情况可以看我去年的文章)。以已验收产能进行计算,全国对YPI的需求大约在1700 吨/年 ~2000 吨/年,如果目前已验收产能如果跑满的话,可进一步增长到2100 吨/年~2400 吨/年左右。目前国内YPI实力较强的企业是鼎龙股份下属的武汉柔显,其次还有尊尔等公司。如果仅考虑已获得验收报告的建设项目的化,国内YPI的产能目前大约在3500 吨/年左右,其中。鼎龙占比29%,上海瑞暨占比29%苏州聚萃(3F)占比29%。理论模型依旧只是基于理论的推导,和实际生产情况会有一定的误差,而在国内YPI市场估算中潜在需求量和实际需求量之间目前存在极大的差异。在实际生产中,目前国内YPI需求应该在1000吨/年以下,其主要的原因是较低的柔性OLED产线嫁动率,如果以2022年产能和实际嫁动来计算,国内2022年实际需求大约在600吨/年左右, 远低于理论值。同时在国内YPI供应端则呈现产能远大于国内需求的情况。如果尊尔光电的新建项目能顺利运行,则国内YPI的供应能力可以进一步提高到约3800 吨/年。即便目前国内柔性OLED产线能100%嫁动,也只能消耗其中55%的产能。诚然拥有产能占比并不代表市占比,但是潜在产能的增长和参与者的增加代表了这个行业的竞争格局在未来会逐步加剧。

【PSPI方面】:国内FPD PSPI的龙头为鼎龙股份,但是作为国内VTE蒸镀源和OLED材料供应商的奥来德显然也想进入该领域,并在2023年7月宣布了其PSPI建设规划。根据资料显示,该PSPI为中试线,位于吉林奥来德光电材料股份有限公司旗下,拟投资金额为580万元,产能为232 吨/年。作为一个扩建规划,其产线验收或最早可在2023年底,考虑到中试后需要进行量产验证,所以在理想情况下大规模上量或在2024年底。PSPI不是并不是奥来德心血来潮的一次尝试,也不是该公司尝试突破德唯一领域。早在2020年该公司就已申请建设YPI产线,或已有一定技术积累,目前该产线正处于调试状态。PSPI和YPI行业国内龙头均为鼎龙股份,未来奥来德和鼎龙在FPD YPI和PSPI领域会展开激烈的竞争。如果考虑到国内AMOLED产线100%的嫁动,则国内需求大约在1000 吨/年左右,而如果考虑到去年不到50%的OLED产线嫁动,则去年实际需求在500 吨/年左右(包含Toray)。同时通过大概统计,国内已建的FPD PSPI规划和己建的FPD PSPI产能大约在1732吨/年。 即国内公司如果在材料验证OK的情况下,其潜在产能已经可以完全满足国内OLED产线的需求。

本文作者可以追加内容哦 !