A股经过前段时间的一波上涨之后,近几个交易日进入震荡调整阶段,上证指数虽然今年还是上涨的,目前维持在3100点附近,但很多行业指数以及中小盘宽基指数年内跌幅均还比较大。而且各行业板块轮动比较快,市场机会把握难度较大。

不过,四月份出台并实施的新国九条已为接下来的投资之路指明了方向,新规的内容包括,强调加强退市监管和退市力度,同时提升上市公司的质量,并明确要推动上市公司增加分红,后期有条件的都要分红,否则可能会被ST。

可见新国九条的推出,绩差股将慢慢被边缘化,资金将不会再关注这些票,相反,优质核心资产将会受到大资金的追捧,核心资产价值回归只会迟到不会缺席,所以接下来投资的方向应多关注优质核心资产,才有机会获得好的投资回报。

我比较看好的是有着核心资产挖掘机称号的中证A50指数,该指数聚焦全行业优质龙头企业,致力挖掘中国核心资产投资价值,为投资者提供一键布局大市值龙头上市公司的便捷投资工具。

成分股比较均衡是中证A50指数的一个主要特征,中证A50指数从中证三级行业龙头中选股,编制方案要求在待选样本中各中证二级行业均有样本纳入,因此行业覆盖面比较广,在35个中证二级行业中覆盖了30个,覆盖比例达86%。

其成分股包括宁德时代、贵州茅台、中国平安、美的集团、京东方A、长江电力等50只优质龙头股,有利于投资者在拥抱传统龙头价值的同时,还兼具新兴龙头机会。

再加上,A股的核心资产已经经过前面三年的调整,调整的时间以及空间都已比较充分,估值非常便宜,机会往往诞生于无人问津之时。国内流动性保持宽松,市场利率持续下行,经济处于恢复趋势,各行业龙头企业基本面率先改善,中证A50指数当下或已到了非常好的配置时间点。

展望未来,美联储一旦进入降息周期,利率、资金面等因素将持续改善,中证A50指数为代表的核心资产估值将会持续修复。

这么优秀的指数,咱们基金投资者应该怎么投?

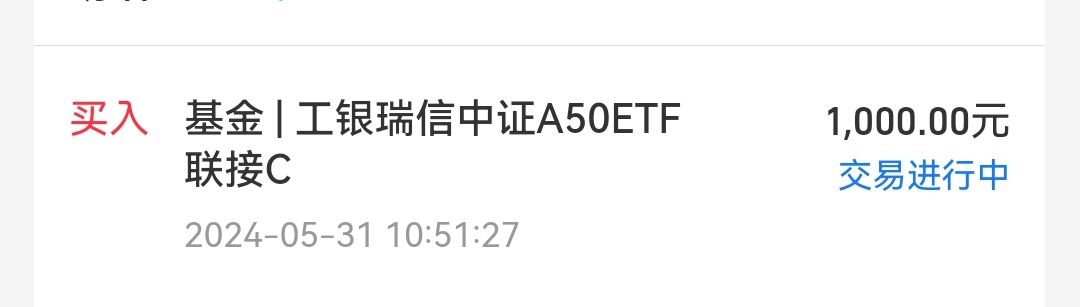

中证A50指数包含50只各行业优质龙头股,我们可以借助$工银中证A50ETF联接C(OTCFUND|021232)$一键打包核心资产。

而且在深入了解之后,我还发现工银瑞信的中证A50ETF产品拥有独特的“双分红评估机制”。

其中场内的工银中证A50ETF基金(561230,简称中证A50ETF基金),设置的分红评估机制,是每个季度都会进行评估。还有,场外正在发行的工银中证A50ETF联接基金(A类:021231,C类:021232)也明确了分红评估机制,每半年都会进行分红评估,这就与场内的ETF基金构成了“双分红评估机制” ,可以看出工银基金非常重视提升投资者的获得感。

如果文章内容对你有用,请点赞+关注,后续我们一起把握机会。

$工银中证A50ETF联接A(OTCFUND|021231)$

$富国创新企业灵活配置混合(LOF)C(OTCFUND|015849)$

#中国石油取消续聘普华永道#

本文作者可以追加内容哦 !