一、热点事件

据产业在线最新发布的三大白电排产报告显示,2024年6月空冰洗排产总量合计为3557万台,较去年同期生产实绩增长13.2%,其中空调的内销受终端和成本压力理性下调、冰箱的内外销订单趋势一致、洗衣机库存压力较小;总体来看,行业及各品类产品依旧保持高速增长。

三大白电排产数据向好,或是家电厂商对于未来需求释放的提前准备。长期来看,家电行业维持高景气的逻辑主要有:1)行业龙头收入稳健,叠加政策利好与海外大市场,预计仍有业绩释放空间;2)目前外销景气度较高,新兴市场有望带动中长期增量;3)“以旧换新”政策逐渐起效,以旧换新的合力宣传和补贴两方面形成,有利于激发较大的存量市场;4)地产行业负增长影响可能缓解,家电行业受益地产底部反转。看好家电市场的长期增长空间,推荐持续关注消费30ETF(510630)、可选消费ETF(562580)。

二、热点点评

1、白电排产增速有所回落,空调出口增速仍较高

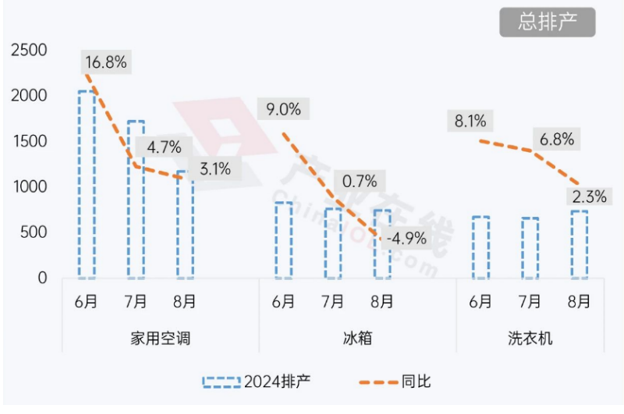

2024年6月空冰洗排产保持较高增长。根据产业在线,总量合计为3557万台,同比+13.2%。分产品来看,24年6月份家用空调排产2053万台,同比+16.8%;冰箱排产830万台,同比+9%;洗衣机排产674万台,同比+8.1%。

(1) 空调板块

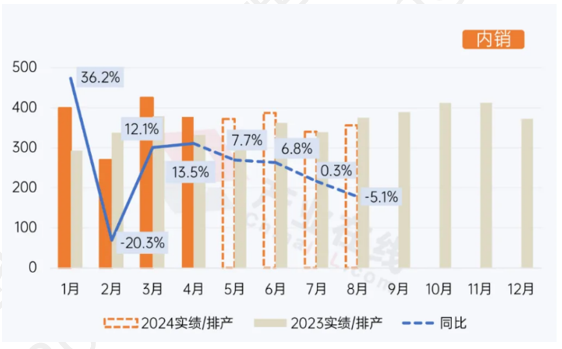

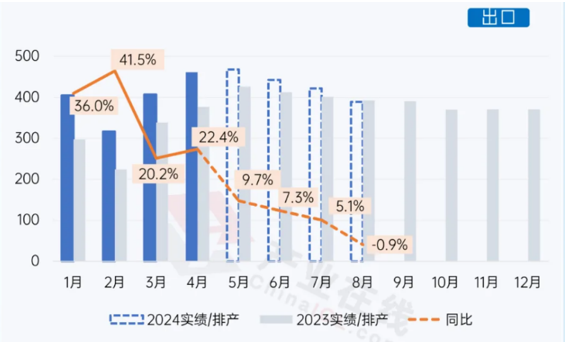

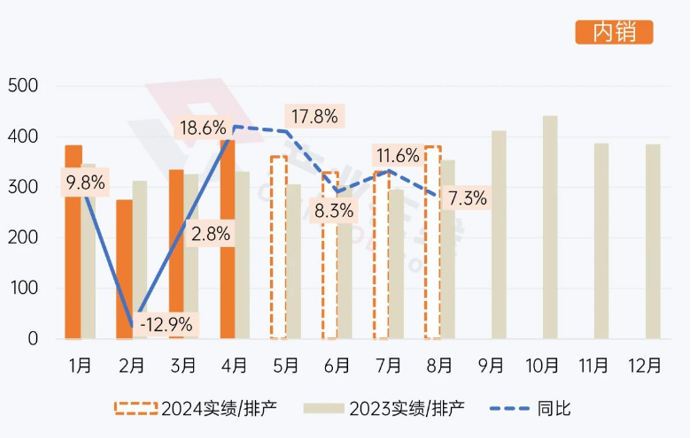

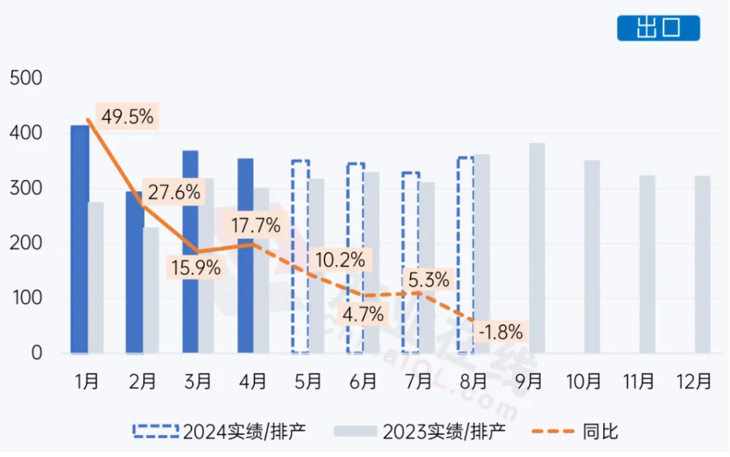

内销受终端和成本压力理性下调,海外补库红利维持。空调板块6-8月内销排产分别为1300万台/1186万台/748万台,同比+3.6%/+0.9%/-6.2%,6-8月出口排产分别为753万台/537万台/426万台,同比+31.4%/+10.6%/+1.5% 。

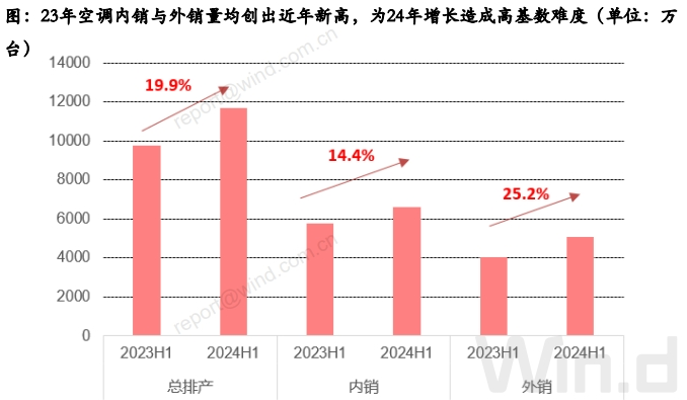

白电排产回落无需过度担心,较高基数下已超市场预期。2023年空调实现内销量9960万台,同比+18%,外销量7084万台,同比+8%。主要系内需三年疫情累积需求及海外补库需求集中兑现在当年所贡献,在较高的基数下市场本身对2024年增速并不过度乐观。24H1空调总排产在高基数下增长19.9%,其中内销+14.4%,外销+25.2%,表现显著优于市场预期,展现出厂商与下游渠道商对空调品类增长的充分信心。

(2) 冰箱板块

内外销订单趋势一致,增速回落至中高个位数区间。冰箱板块6月内销排产387万台,同比+6.8%,6月出口排产443万台,同比+7.3%。6月内销排产继续保持了相对较高的规模,主要是大部分企业想抓住“618大促“上半年最后的机会窗口和出货节点。

近期制造企业出货迅猛和终端零售疲弱的背离一直是业内关注的焦点,其中有部分是渠道碎片化带来的。近期大部分家电企业都推出了企业版的以旧换新,希望能刺激消费提振出货,降低渠道库存压力。但短期内效果有限,业内普遍认为618在部分产品尤其是低价品类上,价格战或将白热化。

2024年6月冰箱出口排产443万台,较去年同期出口实绩增长7.3%。在去年高基数的基础上,6月冰箱出口排产持续增长,部分企业出口产线订单排满。当前出口新增订单主要集中在欧美澳地区,其中欧洲主要是因为当地生产低迷以及中国出口的价格优势,让经销商加大了从中国的进口。北美和澳洲方面则以补库需求为主,南美需求持续旺盛。

(3) 洗衣机板块

洗衣机板块6月内销排产329万台,同比+8.3%。国内市场在以旧换新补贴和各类促销降价政策推动下,零售端销量走高,并且618购物节临近,渠道备货提升,出货量也整体增长。目前来看库存压力相对较小,企业普遍不存在压货情况,二季度内销整体出货量预计可以升至2019年以上的水平。

2024年6月洗衣机出口排产345万台,较去年同期出口实绩增长4.7%。Q2洗衣机出口市场依然保持了高速增长,均价下行的状态。从目前的市场形势来看,二季度洗衣机会继续保持高速增长态势,但随着海外库存增长和外销同期基数上升,预计增速会逐渐收窄甚至在三季度可能出现小幅下滑。5月海运价格逐渐上升,后续出口成本压力逐渐增大,洗衣机的价格优势会受到一定影响,外部需求也有收缩风险。

2、家电行业长期增长逻辑

(1)白电行业收入稳健

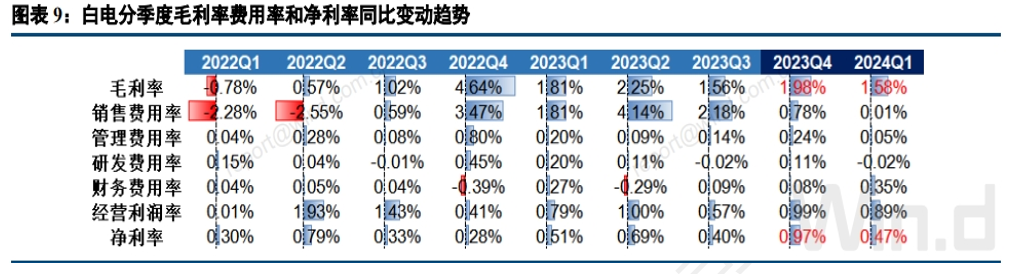

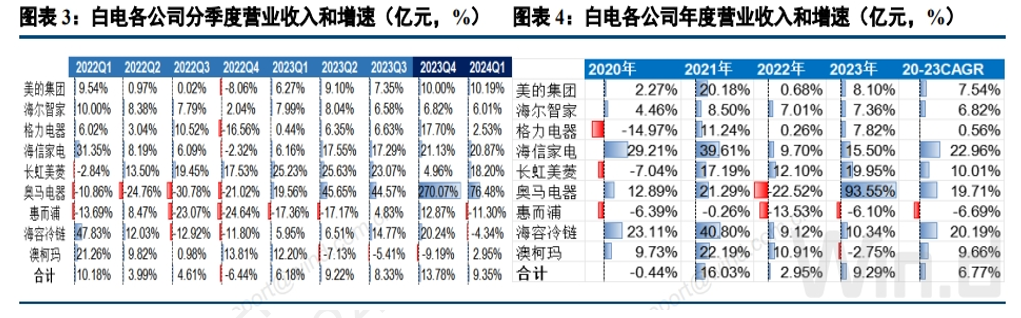

2023 年上市白电公司收入增速为 6.77%,23Q4 和 24Q1 增速分别为 13.78%和 9.35%。白电上市公司 23Q4 和 24Q1 毛利率分别提升 1.98%和 1.58%;经营利润率(毛利率减期间费用率口径)23Q4 和 24Q1 毛利率分别提升 0.99%和 0.89%,真实地反映了白电上市公司的利润表现来自于经营层面的提升。

具体分公司看,疫情之后的四年中,二线品牌整体收入 CAGR 高于一线白电。一线白电中,海尔的增速稳定性最强,美的 CAGR 最快。二线白电中海信家电增速最快,且稳健性最强。

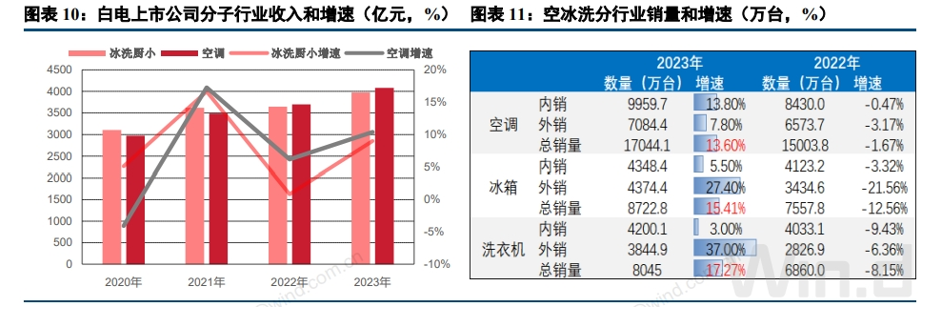

(2)空调行业依靠内销,冰洗需求外销拉动

分品类看,2023 年空调增速略高于冰洗厨小板块。整体来讲,近几年家电各子板块增长相对比较均衡,但冰洗空三者背后的增速来源有所差异。

1)空调行业的增长主要依靠内销。2023 年作为疫情放开后的第一年,积累了疫情期间大量未更换的需求(空调安装属性强于冰洗),叠加 2023 年夏季天气炎热,驱动国内空调需求显著好转。

2)冰洗国内需求较为平稳,增长主要依靠外销拉动。冰洗外销高增一方面受益于欧美低基数效应,另一方面受益于部分地区的补库需求,叠加中国的家电制造能力领先全球,海外订单持续向中国集中。众多利好因素催化下,冰洗外销增速在 2023 年快速提升。

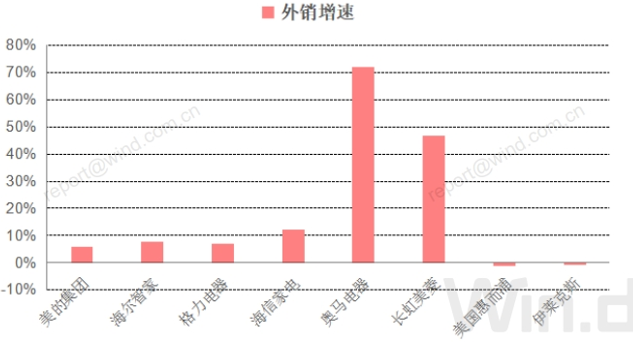

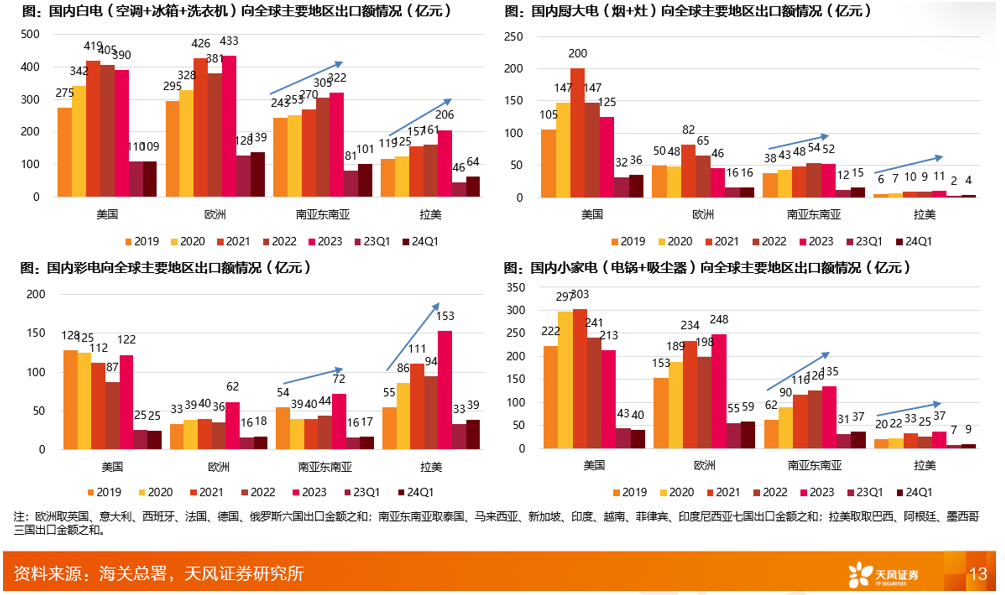

(3)家电出海竞争力提升,海外零售需求表现稳健

中国白电企业海外增速持续高于海外本土公司,体现出中国家电全球竞争力的不断增强。 根据中国海关总署的公开数据,2023全年中国家用电器七种主要产品出口总数量达到了371741万台,同比增长11.2%,出口总金额达到了6174.22亿元,同比增长9.9%。从具体企业来看,2023 年惠而浦和伊莱克斯在全球销售额依然负增长,但是中国企业的外销全部实现了中高速的增长。

海外需求表现依旧稳健。内销方面,大家电方面,24Q1家用空调内销出货量2574万台,高基数下增速超预期,韧性明显;1-2月小家电中可选品类线上增速承压,扫地机低基数下实现增长。出口方面,24Q1受益欧美补库、需求改善带动出口修复,北美地产整体趋稳;分区域看,近年来新兴市场大家电出口额扩容明显,为家电出口带来增量主要来源。

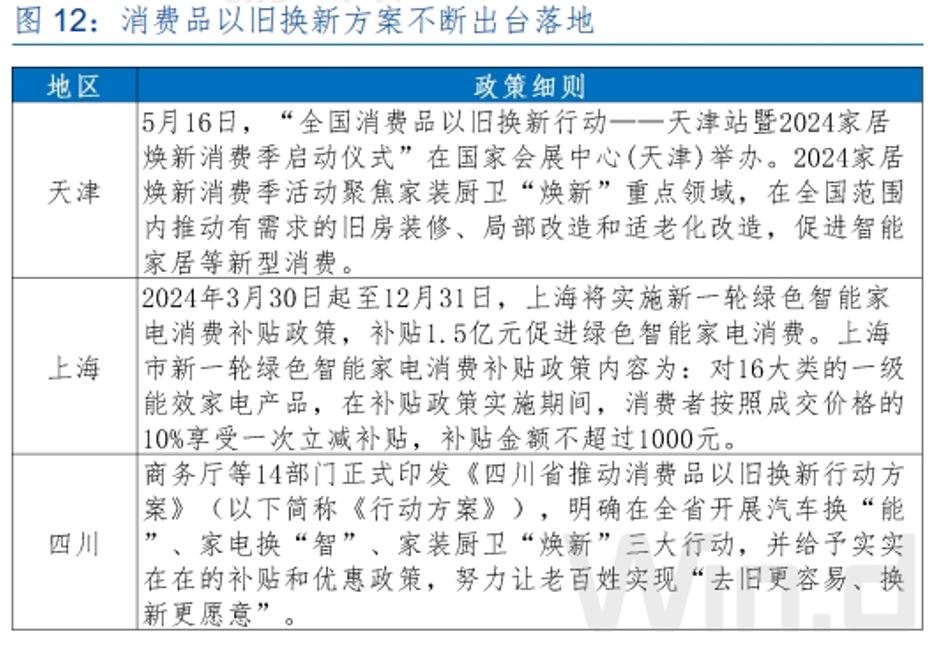

(4) 以旧换新政策出台,或推动家电行业受益

2024 年 2 月 23 日中央财经委员会第四次会议召开,其中大规模设备更新和消费品以旧换新问题是会上研究的重大议题之一。受政策催化,4月12日家电板块拉升,当日家用电器(申万)指数涨0.52%,前期股价表现较弱的小家电、厨电板块涨幅居前。

从制度层面来看,国家更加注重引导家电二手交易、报废淘汰、回收拆解全产业链链条的打通,从长期来看有利于帮助消费者更好地养成家电更新换代的意识,推动家电更新需求的长期增长。

三、相关产品:

1、消费30ETF(510630)跟踪上证主要消费行业指数(000036.SH),是上证行业指数系列的组成部分。上证行业指数选择上海证券市场各行业中规模大、流动性好的股票组成样本股,自2009年1月9日起正式发布,以反映上海证券市场不同行业公司股票的整体表现。

2、可选消费ETF(562580)跟踪中证全指可选消费指数(000989.SH),全指可选指数从中证全指样本股可选消费行业内选择流动性和市场代表性较好的股票构成指数样本股,以反映沪深两市可选消费行业内公司股票的整体表现。根据申万三级行业,指数成分股主要分布在空调(23.3%)、综合乘用车(11.1%)、电动乘用车(9.2%)、车身附件及饰件(6.3%)、冰洗(4.8%),覆盖家电行业等高景气板块。

$消费30ETF(SH510630)$$可选消费ETF(SH562580)$$上证指数(SH000001)$

数据来源:Wind,产业在线,中信建投证券,国信证券,天风证券,华金证券,华夏基金,截至5月27日,以上产品风险等级为R4(中高风险),以上基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。个股不作为推荐。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。指数表现不代表产品业绩,二级市场价格表现不代表净值业绩。本基金为ETF基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险、标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、标的指数变更的风险、基金份额二级市场交易价格折溢价的风险、申购赎回清单差错风险、参考IOPV决策和IOPV计算错误的风险、退市风险、投资者申购赎回失败的风险、基金份额赎回对价的变现风险、衍生品投资风险等。

本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。

本文作者可以追加内容哦 !