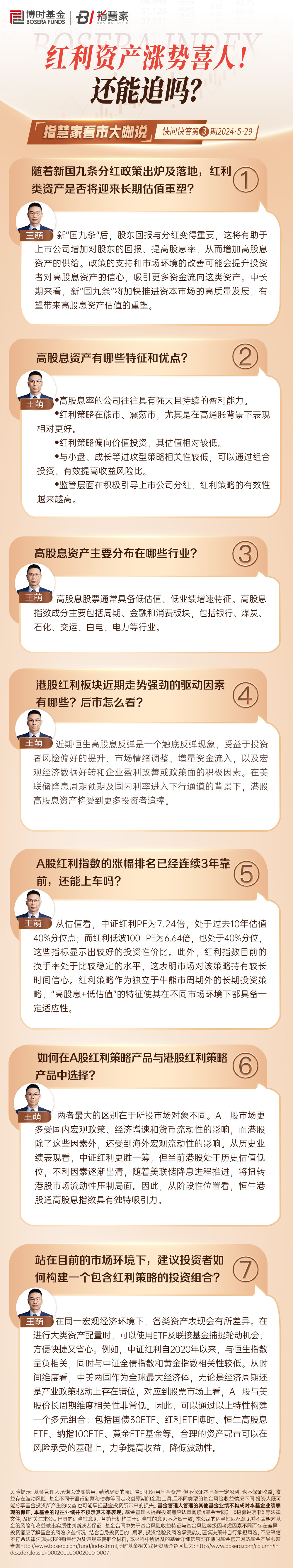

红利策略产品因其不俗的收益表现和配置价值,正受到越来越多投资者的青睐。今天,我们邀请博时基金指数与量化投资部基金经理助理王萌,带我们深入探索红利策略。

1. 随着新国九条分红政策出炉及落地,红利类资产是否将迎来长期估值重塑?

王萌:新“国九条”后,股东回报与分红变得重要,这将有助于上市公司增加对股东的回报、提高股息率,从而增加高股息资产的供给。政策的支持和市场环境的改善可能会提升投资者对高股息资产的信心,吸引更多资金流向这类资产。中长期来看,新“国九条”将加快推进资本市场的高质量发展,有望带来高股息资产估值的重塑。

2. 高股息资产有哪些特征和优点?

王萌:

l 高股息率的公司往往具有强大且持续的盈利能力。

l 红利策略在熊市、震荡市,尤其是在高通胀背景下表现相对更好。

l 红利策略偏向价值投资,其估值相对较低。

l 与小盘、成长等进攻型策略相关性较低,可以通过组合投资、有效提高收益风险比。

l 监管层面在积极引导上市公司分红,红利策略的有效性越来越高。

3. 高股息资产主要分布在哪些行业?

王萌:高股息股票通常具备低估值、低业绩增速特征。高股息指数成分主要包括周期、金融和消费板块,包括银行、煤炭、石化、交运、白电、电力等行业。

4. 港股红利板块近期走势强劲的驱动因素有哪些?后市怎么看?

王萌:近期恒生高股息反弹是一个触底反弹现象,受益于投资者风险偏好的提升、市场情绪调整、增量资金流入,以及宏观经济数据好转和企业盈利改善或政策面的积极因素。在美联储降息周期预期及国内利率进入下行通道的背景下,港股高股息资产将受到更多投资者追捧。

5. A股红利指数的涨幅排名已经连续3年靠前,还能上车吗?

王萌:从估值看,中证红利PE为7.24倍,处于过去10年估值40%分位点;而红利低波100 PE为6.64倍,也处于40%分位,这些指标显示出较好的投资性价比。此外,红利指数目前的换手率处于比较稳定的水平,这表明市场对该策略持有较长时间信心。红利策略作为独立于牛熊市周期外的长期投资策略,“高股息+低估值”的特征使其在不同市场环境下都具备一定适应性。

6. 如何在A股红利策略产品与港股红利策略产品中选择?

王萌:两者最大的区别在于所投市场对象不同。A 股市场更多受国内宏观政策、经济增速和货币流动性的影响,而港股除了这些因素外,还受到海外宏观流动性的影响。从历史业绩表现看,中证红利更胜一筹,但当前港股处于历史估值低位,不利因素逐渐出清,随着美联储降息进程推进,将扭转港股市场流动性压制局面。因此,从阶段性位置看,恒生港股通高股息指数具有独特吸引力。

7. 站在目前的市场环境下,建议投资者如何构建一个包含红利策略的投资组合?

王萌:在同一宏观经济环境下,各类资产表现会有所差异。在进行大类资产配置时,可以使用ETF及联接基金捕捉轮动机会,方便快捷又省心。例如,中证红利自2020年以来,与恒生指数呈负相关,同时与中证全债指数和黄金指数相关性较低。从时间维度看,中美两国作为全球最大经济体,无论是经济周期还是产业政策驱动上存在错位,对应到股票市场上看,A 股与美股份长周期维度相关性非常低。因此,可以通过以上特性构建一个多元组合:包括$国债30ETF(SH511130)$、$红利ETF博时(SH515890)$、$纳指100ETF(SH513390)$以及黄金ETF等。合理的资产配置可以在风险承受的基础上,力争提高收益,降低波动性。

#A股走弱原因是什么?如何应对?#

本文作者可以追加内容哦 !