1.当前的震荡行情是否适合红利因子?

1)红利因子投资大逻辑是选取股息率相对较高的股票,通过持有长期分红稳定,且股息率高的股票来获取收益。

2)红利因子的投资标的一般具有持续、稳定的盈利能力又有较低的估值,通过分红再投资还可以收获复利。

因此,红利因子可作为震荡市的相对较好的选择。在市场下行时,能对投资组合的下跌起到一定的减震作用;待市场恢复后,红利策略则成为中长期价值投资者收益的重要来源之一。

2.为什么必选消费和红利策略匹配?

主要消费行业由于其行业发展较为成熟,商业模式较为固定,公司在获得利润之后不用像其他成长性行业或者科技公司、医药公司进行大量的资本投资和研发投入,而是可以选择将股利发放给股东,从而证明公司自身的盈利能力和稳定性,因此,主要消费行业+红利因子是最优的搭配,投资逻辑是非常顺畅的。

3.消费红利指数的特征是什么?

1)所属细分赛道都已经相对成熟。

2)在行业在具有较强的竞争地位,多是消费者耳熟能详的品牌或行业隐形冠军。

3)都有稳定分红习惯,均值约 4.0%。

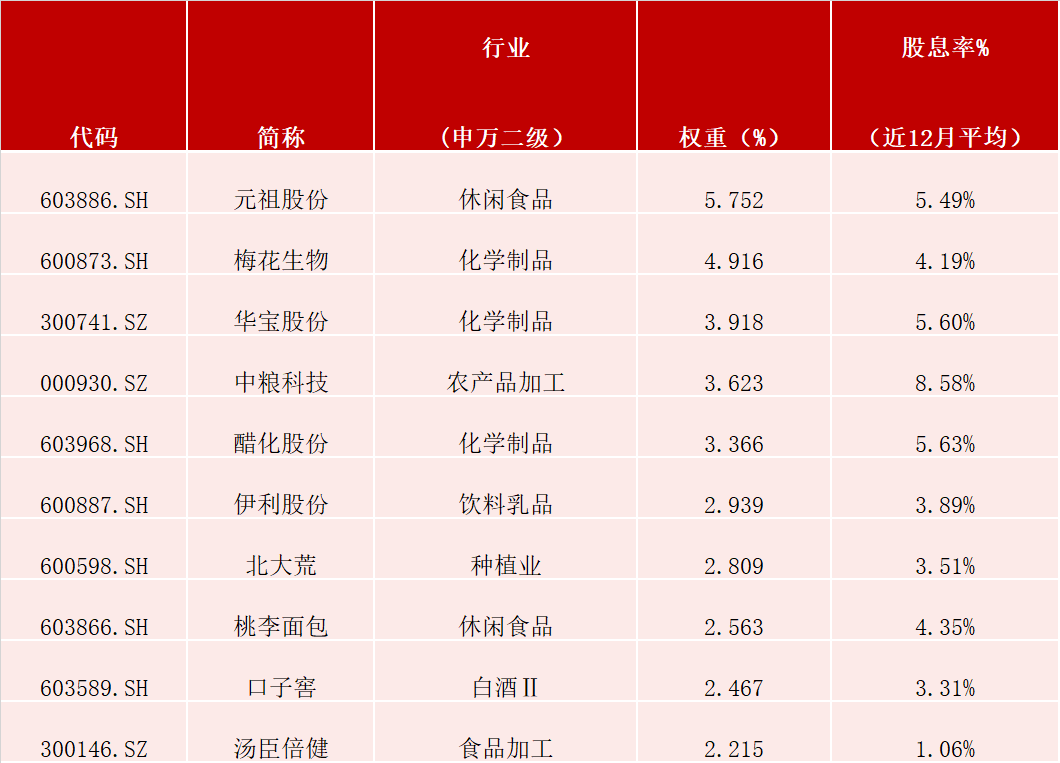

其中指数十大权重指数精选高分红消费细分龙头,近一年平均股息率4.19%。

4.必选消费有何优势?

1)必选消费属于刚需驱动的一个行业,包括食品饮料与烟草、农牧渔、家庭与个人用品,也就是和“食”相关的行业和上市公司。

2)必选消费行业的上市公司本身的业绩会比较平稳,不会暴涨暴跌,除非发生了比如食品安全或者疫情之类的突发事件。

3)必选消费行业现在的发展已经具有较成熟的商业模式,而这能够给公司带来相对稳定的收入和现金流。

因此必选消费是一个很好的长期投资的赛道,从历史表现来看,必选消费可以穿越牛熊。

5. 当前对消费板块如何看待?

消费板块当前估值进入底部区间,特别是消费红利指数,无论是纵向还是横向估值比较,均具有较高性价比,叠加消费红利板块的长期价值风险已经得到有效释放,消费红利的配置价值凸显。

站在当前时点,我们认为应明确当前的底部位置,理性看待涨跌,真正的向上拐点需要等待社零持续甚至超预期修复和新房销售企稳的信号。

总体来看,我们认为在2023年消费力的承压是经济环境与需求缓慢修复下的短期分化,相关促消费和地产政策的发力显效有望带动经济与消费信心的边际改善,消费板块今年的机会大于风险,值得长期关注!

风险提示:文中所提个股不作为投资推荐。投研观点不代表公司立场,不构成投资建议,不代表基金实际持仓或未来投向保证。观点具有时效性。

方正富邦消费红利指数增强(LOF)为股票型基金,属于较高风险、较高预期收益的基金品种,其预期风险和预期收益高于混合型基金、债券型基金及货币市场基金。

基金管理人承诺以恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人提醒投资者在做出投资决策前应全面了解基金的产品特性并充分考虑自身的风险承受能力,理性判断市场,投资者自行承担基金运营状况与基金净值变化引致的投资风险。投资有风险,选择须谨慎。敬请投资者于投资前认真阅读基金的基金合同、最新招募说明书、基金产品资料概要及其他法律文件。

#A股走弱原因是什么?如何应对?#$方正富邦消费红利指数增强(LOF)(OTCFUND|501089)$$消费红利(H30094)$

本文作者可以追加内容哦 !