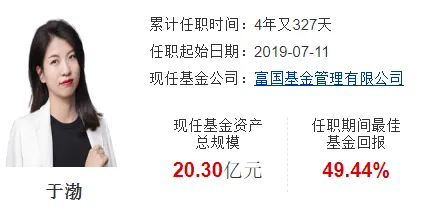

一、于渤

北京大学化学学士、金融学硕士,2009年加入交银施罗德基金,历任环保、机械、公用事业、电力、煤炭、钢铁等行业高级分析师,周期组组长,专户投资经理;2019年加入富国基金。

2019年7月11日上任基金经理,管理规模28亿。

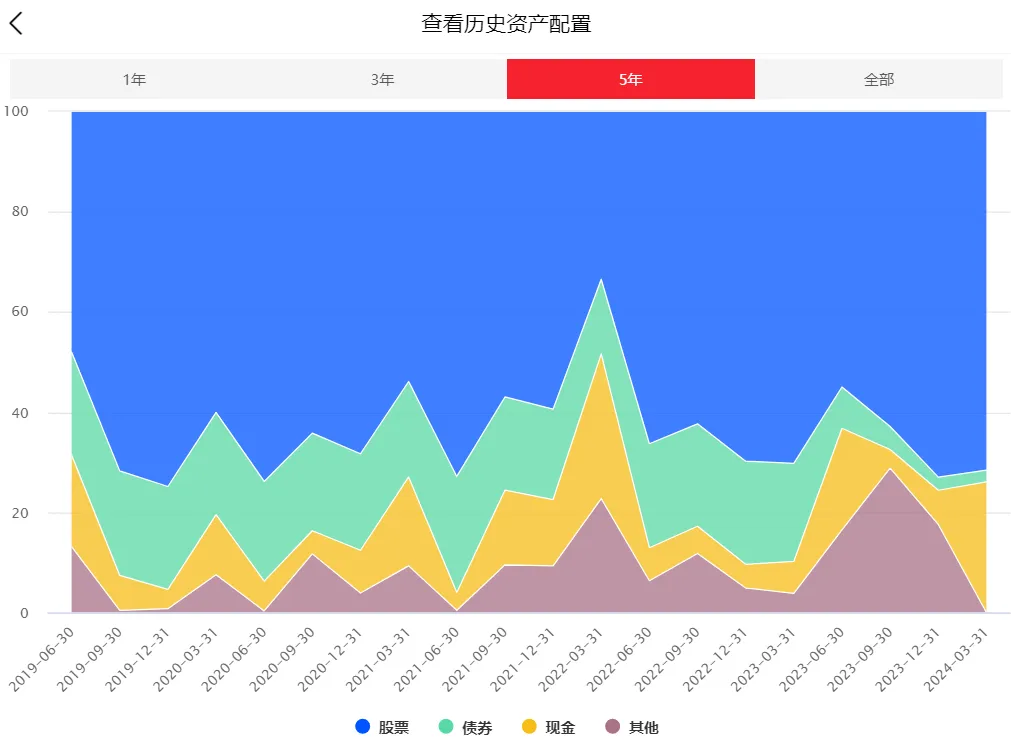

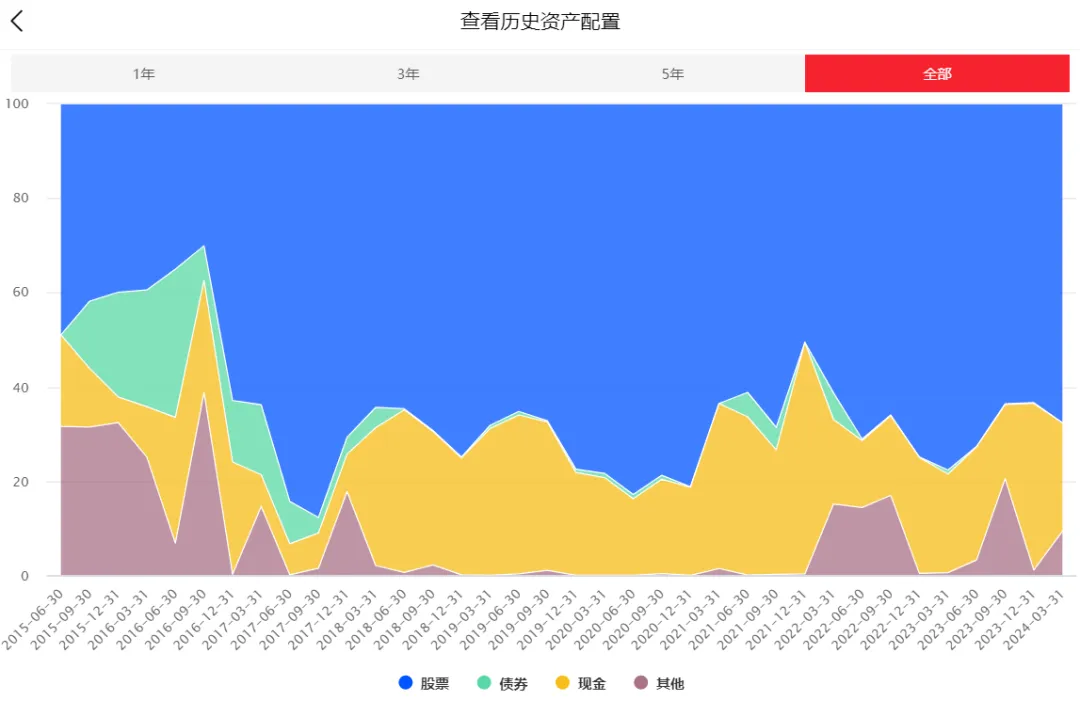

投资目标是在风险可控的前提下,产品能够持续创新高。仓位变化比较灵活,但仓位变化并不是基于择时,而是风险管理。于渤认为,在极端的系统性风险前,低波动的股票也扛不住,这些公司可能相对回撤较低,但绝对回撤也不会小。

持仓均衡,重仓食品饮料、医药、机械设备。2021年重仓新能源。

任职收益49.42%,最大回撤17.76%。

二、卢玉珊

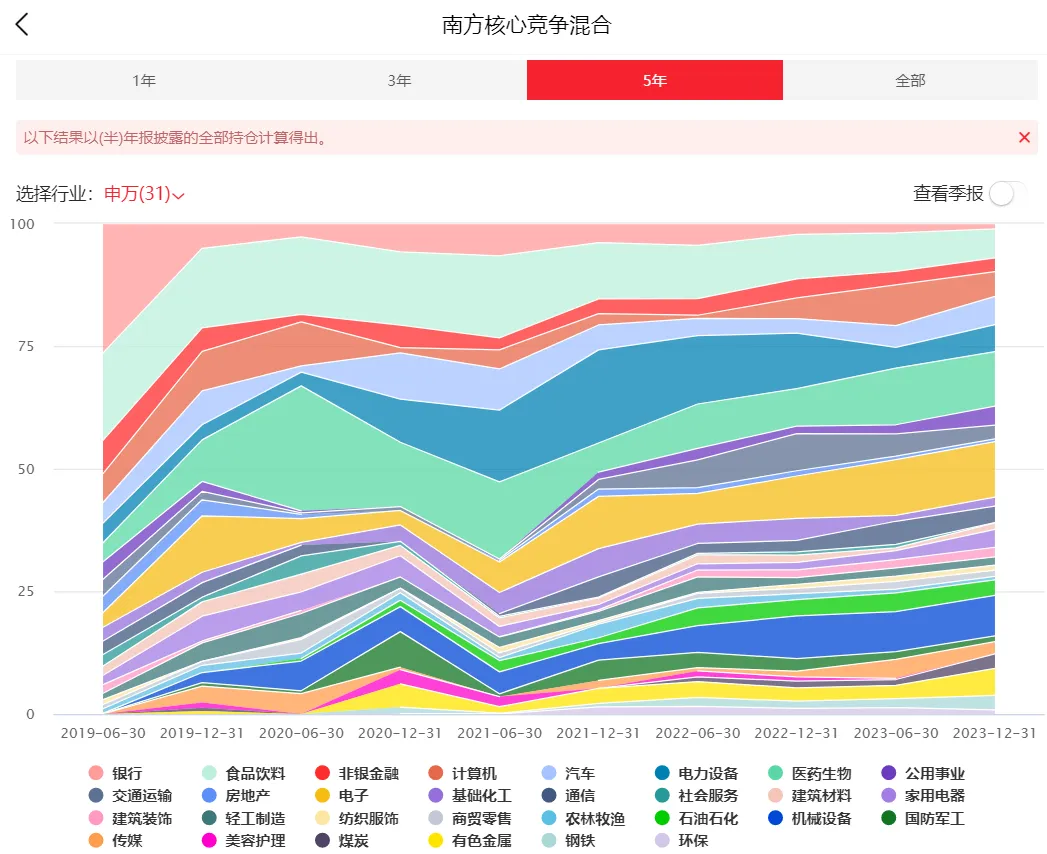

清华大学会计学硕士,2008年7月加入南方基金,历任研究部研究员、高级研究员,负责纺织服装、商贸零售的行业研究工作。

2015年12月30日上任基金经理,管理规模21亿

保本基金经理出身,绝对收益思维严控回撤、择时。

根据两方面的因素来决定股票仓位:一方面比较看重股债利差模型,另一方面是自下而上来看,根据持有的股票来判断。

控制回撤的方法:首先仓位上留有余地,很少去做满仓的操作。其次相对均衡分散配置,单一行业配置比例一般不超过20%,在行业之间根据景气度和估值性价比作比较。第三是选股,希望选到的股票即使阶段性地遇到一些市场波动、遇到了自身经营困难,能通过业绩增长去消化,最终再创新高。

个股偏爱成长股、护城河深的个股、具备趋势反转机会的个股也会参与。

任职收益102.27%,最大回撤23.74%。

三、綦缚鹏

东北财经大学的工商管理硕士,曾经在卖方担任研究员,覆盖了宏观策略,以及地产、化工等周期性行业。2009年加入国投瑞银。

2010年4月23日上任基金经理,管理规模141亿,不过其中81亿是一只混合二级债基金。

绝对收益优先,适度兼顾相对收益,主动管理回撤。

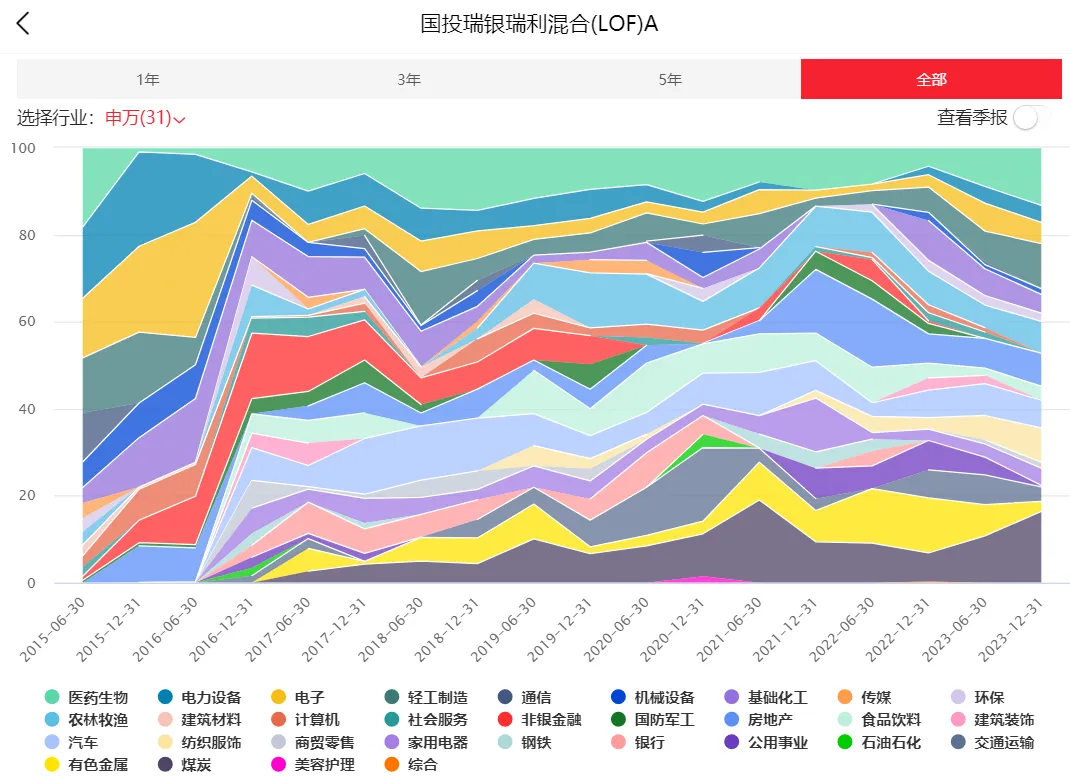

自上而下和自下而上相结合。从比较长的宏观周期角度来理解行业,

先从申万一级行业开始探讨是否有机会,然后再看子行业是否有机会,自上而下筛选出核心股票池。再从中短周期角度去审视这些公司,关注中短期触发因素,决定买它的权重。

主动管理回撤就是主动管理波动,照顾投资人情绪。回撤的管理不完全是靠买入、卖出,更多也靠组合分散、个股分散、行业分散来实现。

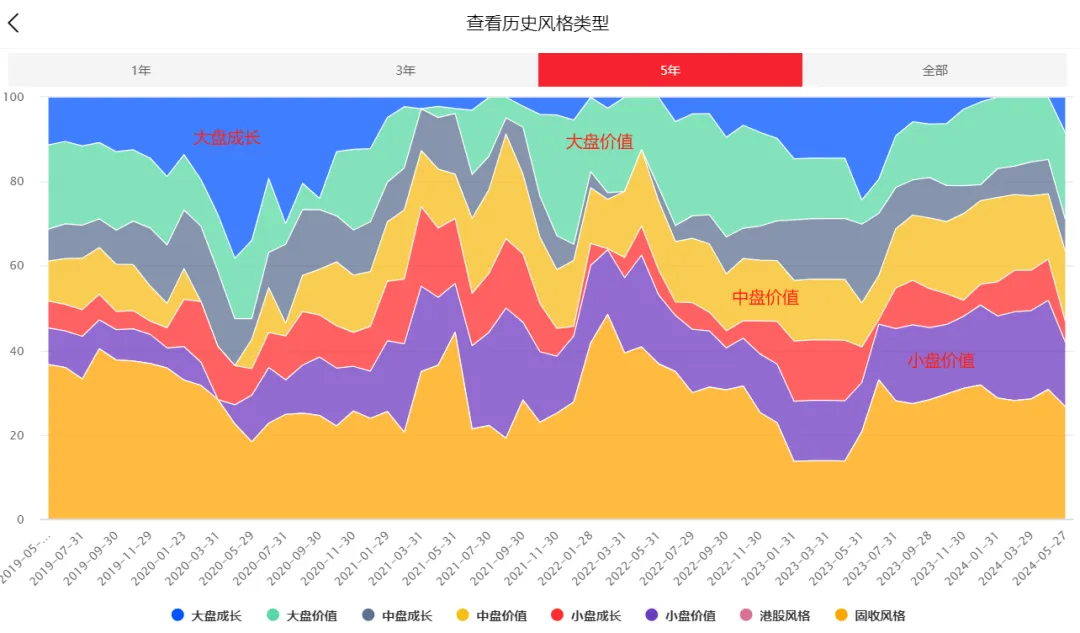

把握风格切换行情,2020年下半年后减配大盘成长风格。

择时,不是交易层面的择时,而是基于中长期视角的前瞻性仓位调整。只做大的择时,不做小的波段的择时。

均衡配置。行业层面相对均衡,“核心+卫星”的配置,看好的3-5个核心行业占50%左右,另一半则是8-12个行业作为卫星。单一行业上限一般不超过20%。前十只股票占比30%。

任职收益136.96%,最大回撤21.23%。

四、张翼飞

经济学硕士,历任摩根轧机(上海)有限公司财务部会计、财务主管,上海市国有资产监督管理委员会规划发展处研究员,秦皇岛嘉隆高科实业有限公司财务总监,日盛嘉富证券国际有限公司上海代表处研究部研究员。2012年9月加入安信基金固定收益部,曾任混合资产投资部总经理,安信基金副总经理。2024年3月26日转任公司首席投资官(混合资产CIO)。

2014年3月26日上任基金经理,管理规模259亿。

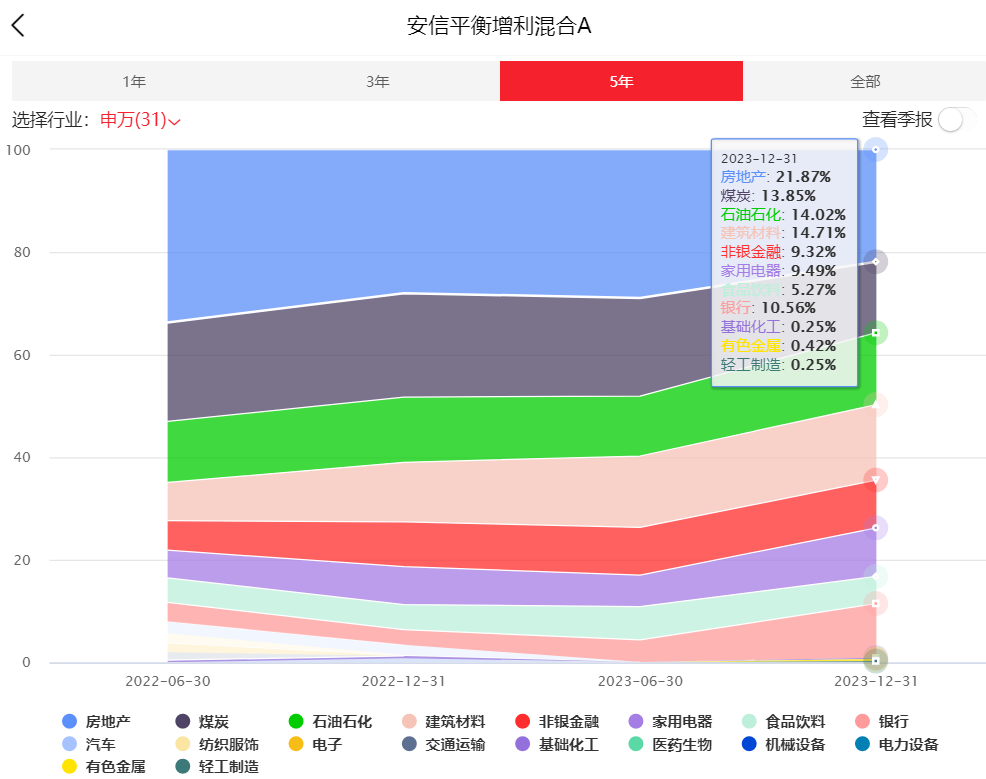

纯债部分致力于获取稳定的、可预期的安全垫。组合以中短久期、高评级国企央企债券为主,在1-3年范围内调整组合久期。

股票部分,长期跟踪优质大盘蓝筹股,低估时买入,高估时卖出或减仓。重仓房地产、煤炭、石油石化、建筑材料、家用电器、银行。

不频繁择时。

任职收益18.55%,最大回撤15.3%。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变

$富国新收益灵活配置混合A(OTCFUND|001345)$ $南方核心竞争混合(OTCFUND|202213)$ $国投瑞银瑞利混合(LOF)C(OTCFUND|015652)$

本文作者可以追加内容哦 !