忍了忍,还是用了泥坑来说港股,因为另外一个更不好的词,似乎更适合留给A股,虽然后者因为国家队的护底和政策的持续呵护,已经不算太fen了。不过今年来的港股,尤其是年后的港股,有了一个明显的变化,就是反弹走势很喜人。

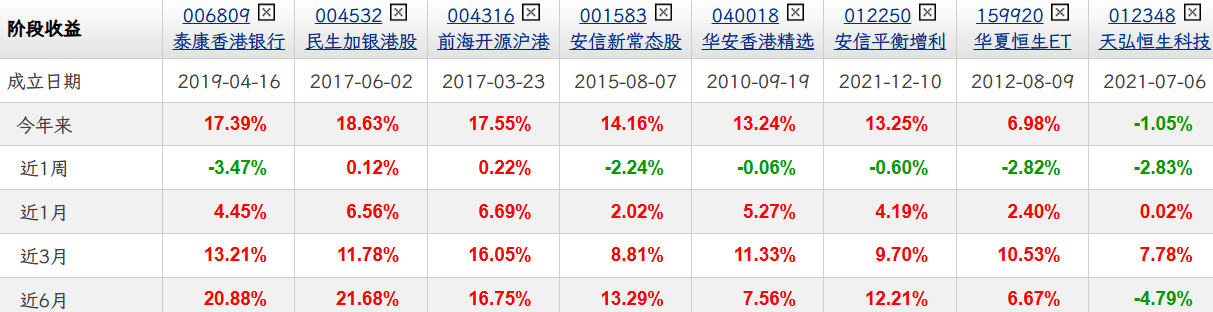

走最好的是和A股低估值、高股息一个风格的产品,拖后腿的右侧两个,其实也是从低点快速反弹了起来的,比如华夏恒生ETF里面也有互联网企业,天弘恒生科技更是之前那啥都看不上的一堆港股科技公司。但即使最差的,其实今年来的单位净值走势,也是年后快速反弹过一波的。

所以有个问题可以扪心自问:为什么要投港股基金?是因为觉得资产分散,需要在A、美两个似乎比较熟悉的大市场外,加上这个也熟悉些的港股?还是因为真看好,国内经济年内复苏+美联储年内至少降息一次带来的双重刺激?亦或者是因为,港股的低估值、高股息个股,是那么的诱人回报?或者只是因为媒体报道、大V宣传,都说港股今年表现会逆转趋势?

不同的投资理由,就会因为不同基金的持仓而有不同。

一,相信高股息的美会持续,不仅仅是A股,更包括港股。

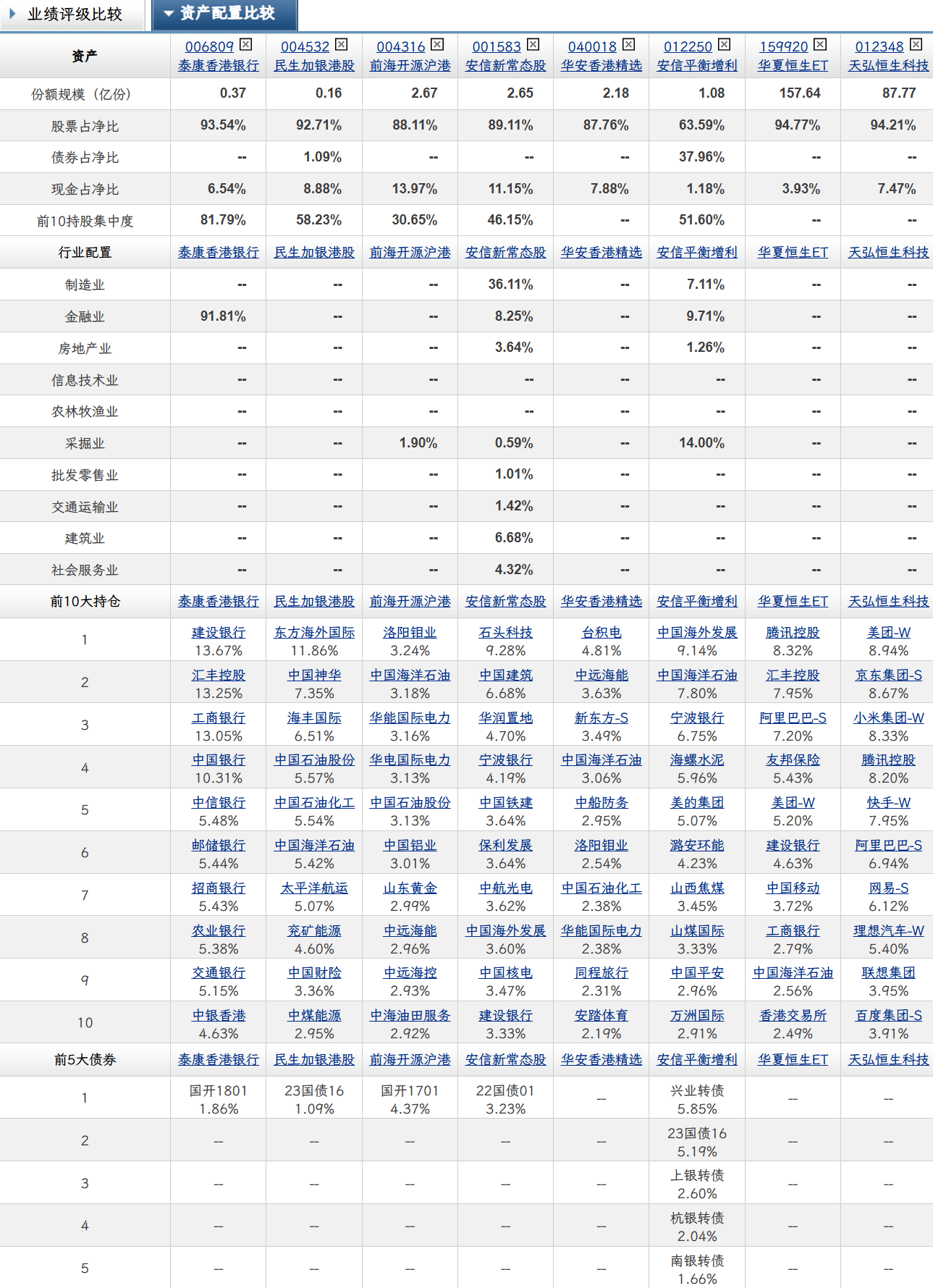

基于这个逻辑,会建议多看看 $泰康香港银行指数A(OTCFUND|006809)$ 、 $民生加银港股通高股息A(OTCFUND|004532)$ 、 $安信平衡增利混合A(OTCFUND|012250)$ 。前两个的名字和持仓都很直接、也很好理解,符合低估值、高股息的投资者要求,主打一个基本面不差、股息率挺高、持续分红能力和意愿比较好。

安信平衡增利A的基金经理张翼飞,本就是个这几年大有名气的明星经理,而且关键是没翻车过。6:4的股债平衡持仓,股票持仓就同样集中高股息,连债券中本来用于提高进攻性的可转债,都是选择了银行转债,平衡、增利两个关键字执行得一以贯之。

二、既要高股息,又要成长性,贪心才是基民常态

不是因为贪投资收益的人,早就安稳在银行存款、货币基金中平稳度日了,因此既要又要很是正常。

前海开源沪港深裕鑫A的持仓中,两个金矿股、一个铝业,都是大宗商品预期持续下去的牛市中的重要品种,这三个可就不仅是吃股息,更是要吃大宗牛市带来的业绩爆发了。两个中远,也是又一次受益于航线价格上涨,让人想起并不久远、但似乎很久远的疫情中的航运暴涨时刻。

安信新常态股票A、华安香港精选、华夏恒生ETF联接A,这三只基金其实都和裕鑫A是类似的,主打啥行业都有、啥风格都在,稳有高股息、冲有成长股。只不过前两个更主观,后一个是被动指数。

三、不买港股稀缺科技股,别称自己科技粉

恒生科技的一大吸引点就在于,它的成分股是A股投资者真想要有的、相当代表中国比较优秀的互联网科技公司实力的。A股有没有同类的?有些有,但真不如恒生科技里面的这些好,更何况绝大多数还真没。因此,如果是一个真对中国科技优秀公司有兴趣、也想投得基民,那么天弘恒生科技指数A就必须纳入考虑范畴。

四、谁是机构心头好?

身为普通基民,很多时候还是希望自己要持仓、已持仓的基金中,能够有比较多的机构占比,至少说明它们也看好。那么这8只基金中,谁是机构心头好呢?但我刚开始看泰康香港银行指数A,就忽然意识到:现在能看到的是2023年12月31日的持仓占比,新的持仓占比要到2024年中报公布才能看到。但2024年1季度行情风格的演变,必然会改变机构投资者的进出,就好比泰康香港银行、民生加银港股通高股息,我都猜测认为机构投资者占比会有一个比较明显的提高。至于其它六只测评基金,都会有提升。所以当前看好的机构占比低,并不代表什么了,因为行情风格变了。

五、核心的问题是:港股前五个月的好成绩,能延续吗?

凭持仓论:我旗帜鲜明认为会延续。

凭认真测评论:我旗帜鲜明认为会震荡中向好。

如今不是投资者不知道港股处于一个长期下跌后的底部区域,向上进一步反弹、甚至实际反转的可能性很大。而是被持续3年多的下跌,给跌得不敢相信会真得这次反弹不一样了。港股作为高度自由化的交易市场,机构充分博弈、外部市场波及、地缘事件影响等等始终存在,因此如果想要继续持有港股基金,或者新入港股基金,可能有两个词很重要:要深信,耐得住。

提醒:以上数据仅为个人整理,不作为任何投资参考

本文作者可以追加内容哦 !