对于大部分投资者而言,我们口中常提到的估值,往往便是指市盈率(PE)。

这个指标看起来蛮简单,但想要用好也不容易。

01 市盈率PE,投资入门的基础指标

1、市盈率的定义

市盈率(PE)= 总市值(P) / 净利润(E) = 每股股价(P)/ 每股收益(EPS)。

简要来说:市盈率就是愿意用企业当年利润的多少倍,买下它。

比如,公司A当年的利润是100元,如果以1000元的价格买下它,那就相当于 1000 / 100 = 10,即10倍PE买入。

如果未来每一年都能实现100元的利润,那么你潜在的年化收益率 = 100 / 1000 = 1 / PE = 盈利收益率 = 10%。

也就是说,10年后你将收回成本。而这10年,便是你愿意为这笔投资而付出的代价。如果未来十年利润不变,那么PE的倒数,便是投资该公司的潜在收益率。

那有朋友要说了,虽然当年的利润是100元,但是明年、后年,利润能一直保持或者增加吗?要是利润变少了,怎么办?

没错,这里的市盈率(PE),又称为“静态市盈率”,为此,我们可以再进一步。

2、市盈率的种类及特性

1)静态市盈率(又称LYR市盈率)

静态市盈率 = 当前市值 / 上一财年的全年净利润 。

意义:反映历史数据,有效性相对滞后,因为反映的是年报更新前一年的数据。

2)滚动市盈率(又称TTM市盈率)

滚动市盈率=当前市值 / 过去4个季度的净利润之和。

意义:及时更新,反映当下数据,61估值表便是采用PETTM(扣非)。

因为企业的季报更新效率更高,每次都用回溯的前4季度利润之和,其时效性会远高于静态市盈率。

但它并非没有缺陷,毕竟是当下的数据,并不能反映未来。

该指标可以用,但最好用在盈利稳定的企业,或更为分散的宽基指数上。

3)动态市盈率

动态市盈率 = 当前总市值 / 预测未来一年的净利润。

动态市盈率目标是解决静态市盈率或滚动市盈率的缺点,但同样会产生新的问题。

因为毕竟是预测,谁来预测?怎么预测?预测多久?这些数据无疑是不确定的。

一般预测分为三种常见方式:1、通过历史数据预测;2、个人研究预测;3、机构研报预测;

作为普通投资者,最好还是采信行业机构的预测,虽然机构的预测是否准确,仍需要投资者较为专业的判断,难度较大。但这个已经是获取成本最低,相对准确度更高的方式。

一般在各种第三方软件(东财Choice、同花顺等),都能查询到相应企业的“盈利预测”。

比如在2019年,45家机构针对贵州茅台的盈利预测为:2020年459.72亿、2021年542.73亿、2022年635.96亿。

实际的数据是:2020年466.97亿、2021年524.6亿、2022年627.16亿,准确度尚可。

参与的机构越多、企业的稳定性越高,则其整体预测的有效性就更强。

02 如何避免PE可能的坑?

作为普通投资者,受限于较少的投资经验、模糊的行业认知和匮乏的数据工具,想要准确的去预估企业利润、准确的判断企业贵贱,难度不低。

而且受限于企业所在国家、所处行业、生命周期,对于市盈率(PE)的使用有很大的不同。

坑1:盈利水分

先看公式:市盈率(PE)= 总市值(P) / 净利润(E) = 每股股价(P)/ 每股收益(EPS)。

分子市值是最客观、直接的数据,无法也无须作假。但分母利润,这里面的坑就太多了。

为了提升市盈率的有效性,必须采用扣除「非经常性损益」之后的净利润,即“扣非净利润”。

在企业经营过程中,会出现偶发性收入(利润),如:政策补贴、处置固定资产、税收返还、短期投资收益、营业外收入、资产置换等等。

于是, 我们在看市盈率的时候,也需要看扣非市盈率,目前不少三方数据源能显示扣非PE。

坑2:跨行业对比

由于不同行业的盈利模式天差地别,它们的成长性差异,决定了估值中枢的不同,所以,不同行业的公司,PE的差别会非常大。

比如,银行股的PE水平长期都维持在10倍以下,而科技、医药、消费等行业PE,超过30倍很常见,部分新兴行业达到100倍以上也不是稀罕事。

这是由于市场对不同行业的想象空间的差异决定的,本质上,也是由于不同行业潜在的发展空间上限决定,即不同行业所处的生命周期不同。

所以行业间的PE,不存在可比性。也不要看到某一个指数PE更低,就觉得这个更有性价比。

另外,在同一个行业内,由于企业所处地位不同,也不能简单地横向对比。因为大部分行业赢者通吃,优秀的企业往往会获得市场更高的估值。

坑3:跨市场对比

不同的国家、地区和市场,受不同的经济周期、税收政策、投资者偏好,也往往会有不同的估值中枢。

新兴市场可能因为更高的增长潜力,而拥有更高的市盈率,成熟市场则可能因为增长放缓而市盈率较低。

港股与A股市场由于投资者结构和市场成熟度的差异,即使相同的行业和公司,市盈率也可能存在着较大差异。

在港股较高的红利税、匮乏的流动性等因素的影响下,造成了AH股较大的估值差异。不能因为看到港股更低估,则简单的认为港股更有性价比。

另外在不同的国家和市场,可能采用不同会计准则,企业财务数据的呈现可能存在较大差异,这也会带来市盈率(PE)等估值指标的差异。

坑4:周期行业与亏损

继续看公式:市盈率(PE)= 总市值(P) / 净利润(E) = 每股股价(P)/ 每股收益(EPS)。

当分母成为0或者负数时,这个指标就失去了意义。

这个状态常常出现在强周期行业,受限于行业极强的周期性,企业的业绩往往八年不开张,开张吃八年。

这类行业(如证券、畜牧、有色、煤炭、房地产、保险、汽车等)在周期顶点,业绩最佳,往往出现极低的市盈率。

当处于行业周期低点时,企业出现亏损,市盈率便会出现负数。针对该类行业,市盈率力有不逮,需要调整指标。

对待此类行业,61常建议用市净率(PB)来评估。

去年,61对其估值表进行了修正,采用不同的PE和PB加权方法来评估不同指数,便是为了解决单PE指标的潜在问题。

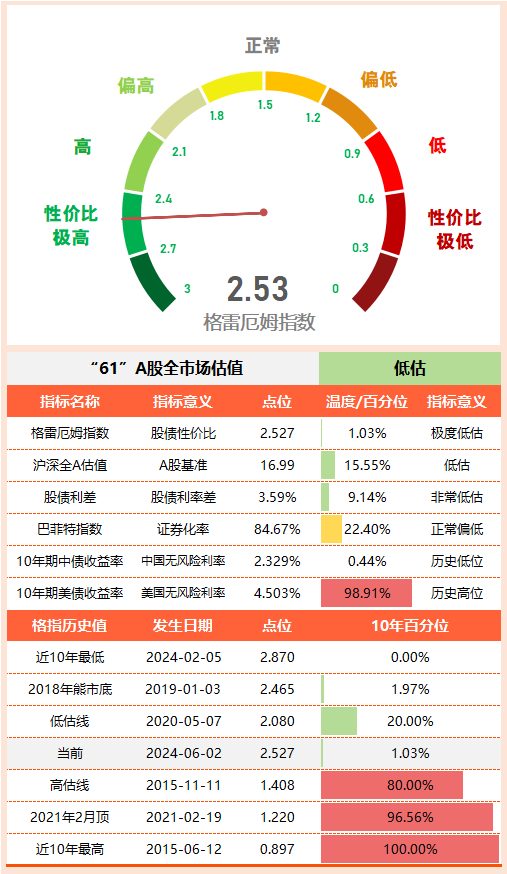

03 “61”全市场估值仪表盘

04 “61”指数基金估值表(0266期)

05 重点提示

1、沪深300:市场震荡回落,沪深300PE跌至12.02,全历史百分位降至34.16%;PB跌至1.24,百分位降至3.05%;股息率升至3.27%,指数综合温度为18.6C,又再次回到可以定投的区间。

2、深红利:PE跌至14.71,全历史百分位25.56%;PB跌至1.50,百分位1.10%;指数股息率升至3.40%,具备较高安全边际,指数综合温度为13.3C,处于低估状态。

从PE看,深红利还在低估线上,但从PB看已经处于全历史最低区间。如上文所言,这跟指数利润波动有关。

从回撤看,自2021年2月10日高点至2024年2月初,最大回撤为52%左右,也是腰斩。后续反弹后,目前自高点回落为40%左右。

3、红利低波100:该指数并未纳入估值表,因为与红利低波估值类似。

当前红利低波100PE为6.56,全历史百分位39.40%;PB为0.667,百分位为25.60%,股息率为5.13%,整体跟红利低波一致,处于正常估值阶段。

4、中证医疗:全行业最惨的指数,一直趴在地下室起不来。PE跌至29.46,百分位12.43%;PB跌至3.482,百分位0.36%,处于全历史最低阶段(全历史最低3.378)。

如上文所言,当行业出现周期利润波动时,PB的有效性会更高一些。目前整个医药、医疗行业,均处于历史较低位置,各指数PB均处于历史最低附近。

=================

后续这段时间,61会逐步介绍这些基础概念和指标,方便大家理解和使用估值表。

=================

$沪深300ETF(SH510300)$ $中证500ETF(SH510500)$ $深红利ETF(SZ159905)$

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本文作者可以追加内容哦 !