近年来A股市场行情一直处在震荡之中,在一片指数中,红利的逆势上涨显得尤为凸出。

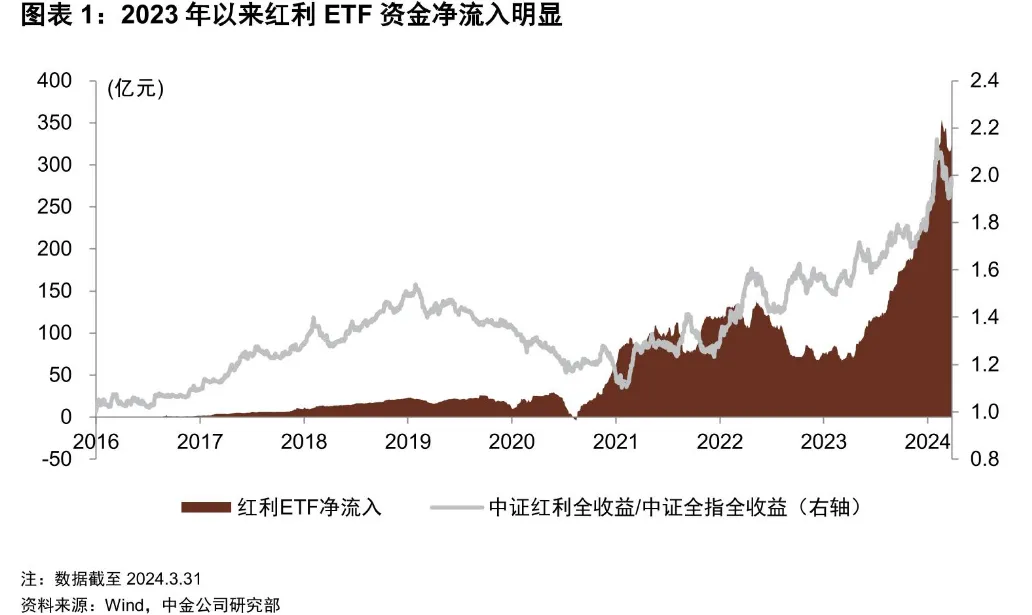

哪里有赚钱效应,哪里就有资金,红利一时间开始成为了很多资金的“避风港”,特别是2023年以来,红利ETF的资金流入出现了明显加速。

而随着各大基金公司的积极布局,红利基金的队伍逐渐庞大,几乎到了一个眼花缭乱的地步,关注度提升的同时,基民对于红利的各种顾虑也油然而生。

01

你真的满意红利基金吗?

红利主题基金太多,挑选成了首要问题。

相较于主动管理型红利基金,大家肯定是更偏爱被动指数型红利基金,可对于普通投资者来说,想要弄清楚红利指数并不容易。

一个是红利指数的分支太多,它分为单一红利因子、红利+SmartBeta因子、行业主题因子三大类,而每个大类下面又有多只相关指数可供选择。

另外,由于各指数编制规则的不同,以及市场风格的变换,每个年度涨幅排在前列的指数也不尽相同,表现差异较大,就目前市场上的主流红利指数来看,近几年的年度涨幅首尾相差基本都在20%以上。

这也表明投资者想要选出一只和自己投资目标相匹配的红利指数基金并不容易,单一红利指数也很难实现对红利资产的高效配置。

其次,就是收益问题。单纯红利指数基金只能享受贝塔,收益较难满足大部分投资者的需求,在牛市中它从来不是大家的第一选择。

那有没有办法在红利策略的基础上,要点超额收益呢?

很多人会想到指数增强基金,既复制了指数走势,可以赚到指数涨跌的钱,还可以通过量化+主动管理,赚选股的钱。

在看近期新发基金时,我就发现一只红利主题基金,结合了两者的优势,以红利策略为主,主动量化增强为辅,兼顾红利指数的防御性以及主动管理类红利基金的进攻性,那就是天弘红利智选(A类:020799;C类:020800)。

02

红利策略+主动量化增强

作为一只红利主题基金,天弘红利智选的选股主要以低波动、高分红的公司为主,它并不会配置非红利个股,也不会投资港股,除了以期获得较高的股息收益率,还会通过量化模型力争从红利中挖掘阿尔法。

说实话这其实不容易,因为相较于宽基指数,红利指数的选股范围较窄,再加上红利资产本身的波动性就较低,更是大幅提升了获得阿尔法的难度。

这只基金背后有天弘的AI人工智能投资模型支撑,AI模型会通过盈利质量、估值水平以及机器学习挖掘多样化的阿尔法因子,不局限于咱们熟悉的低波、质量等,拓宽了获取超额收益的渠道。

并且量化因子会及时迭代,像机器学习类因子,每周五迭代一次,而偏预期类的模型因子每天都会进行迭代更新,每月、每季度都会去挖掘新的阿尔法因子。

红利基金的关键在于股息率,但一味地追求股息率,其实非常容易陷入高股息陷阱之中,因为我们目前看到的公司股息率都已经是历史数据,不能代表个股未来表现,一个很典型的例子就是前几年的地产股。

而这只基金的特点就在于,它在个股挑选上不是仅凭当下的股息率做出判断,更多基于对企业未来分红的概率和水平的预估,把重点放在了分红的持续性上。

所以它的选股会更为灵活,也就不一定会局限在中证红利指数成份股之中,还可以通过横截面的投资行为进行套利。

与此同时,为了维持长期稳定的超额收益,基金对风险敞口有严格限制,一般会将超额回撤控制在2%以内。

基金经理由量化投研经验丰富的老将杨超担任,他有着9年指数增强和量化基金管理经验,管理的多只指数增强产品都创造出过亮眼的超额。

杨超同时也是天弘基金指数与数量投资部的负责人,团队成员共有15人,其中基金经理7人,平均从业年限都超过10年。

截至2024Q1,天弘指数基金数量已经达到78只,包括了宽基、行业、主题、策略、商品、跨境等等。

权益指数业务规模达到了947亿,其中,场外权益指数规模572亿,同业排名第2;指增规模74亿,同业排名第7。

03

红利策略的配置价值

时至今日,考虑红利的配置价值,已经不能仅限于眼前,更多要从长期的配置价值来看待。

第一个,自然是大家都很关心的拥挤度问题。

以中证红利指数例,当前以成交额衡量的拥挤度位于近10年-1倍标准差附近,距离历史高位仍有一定空间。

而从估值来看,中证红利PE为7.25,位于近10年40%分位,PB为0.74,位于近10年25%分位,依旧存在修复空间。(数据来源:Choice数据,截至2024.5.28)

第二个,因为目前我国的经济还是处在弱复苏状态,从年初至今的行情来看,短期依旧是以结构性机会为主,相较于押注成长类资产,红利资产的确定性显然要更高一点。

从政策角度来看,近年来国家也是在不断强调分红的重要性,鼓励和引导上市公司进行现金分红。

随着后续新“国九条”落地和推进,分红在A股定价体系中的权重也会有所提升,再叠加市值管理纳入央企负责人考核体系等政策因素,红利策略的战略配置价值随之增强。

第三个就是红利并非单纯是一种熊市策略,而是攻守兼备的长周期策略。

从近十年的历史数据来看,中证红利指数相对于沪深300指数的胜率是较高的,而没有跑赢的这3年都是沪深300大涨的年份,这就意味着在很多时间点都是有长期配置价值的。

如今在低利率环境下,股息率优势稳步提升,伴随着我国经济转型,迈向高质量增长,叠加政策引导,红利资产的战略配置价值持续凸显。

而无论你是不满足于红利指数的贝塔收益,想要获得超额收益,还是从长期配置考虑,都可以关注下天弘红利智选(A类:020799;C类:020800),这只基金从6月3日已经开始募集。

本文作者可以追加内容哦 !