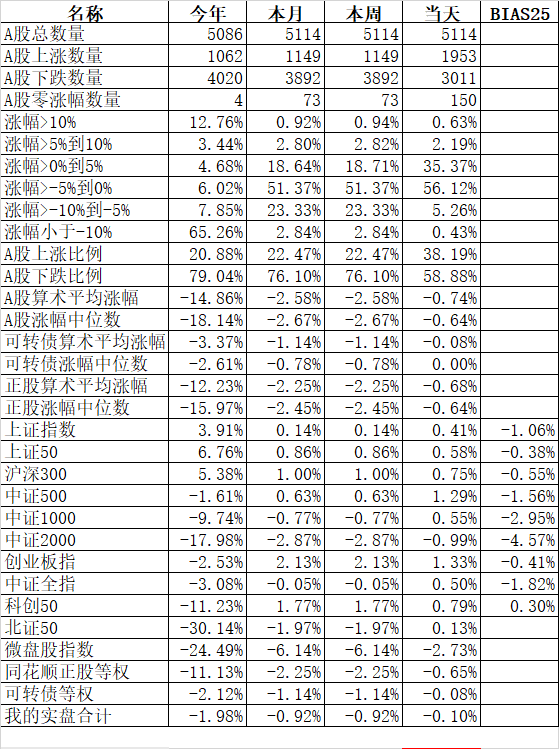

今天指数涨的不错,个股表现依然平平,微盘股继续下跌。

主流宽基指数中领涨的创业板指涨1.33%、中证500涨1.29%;领跌的微盘股指数跌2.73%、中证2000跌0.99%。

申万一级行业指数中领涨的电力设备涨1.78%、房地产涨1.74%、美容护理涨1.49%;领跌的煤炭跌1.78%、电子跌0.57%、环保跌0.54%。房地产在跌了一段时间后今天再次领涨。

1953只个股上涨、3011只个股下跌,涨幅中位数-0.64%。

昨天沪股通净买入12.62亿元、深股通净买入2.77亿元,北向资金合计净买入15.39亿元。

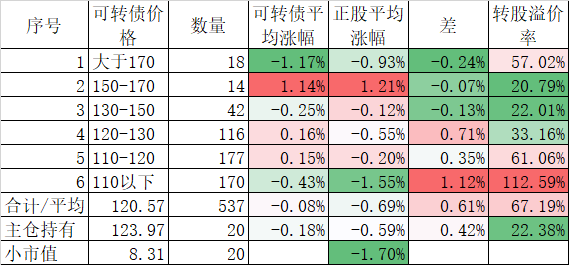

537只可转债平均下跌0.08%,对应正股平均下跌0.69%。我的主仓20只可转债平均下跌0.18%,对应正股平均下跌0.59%。账户合计今天实际下跌0.10%。其中5只可转债小账户下跌0.76%,10只可转债小账户下跌0.24%。

今天的超额收益来自卖出航新转债再次买入春秋转债,航新转债平均卖出价124.190元,收盘125.132元,上涨了0.76%。春秋转债平均买入价129.972元,收盘133.337元,上涨了2.59%。虽然卖出航新是亏的,而且卖出后又涨了0.76%,但买入的春秋转债涨的更多。所以还是值得的。

但不可能每次轮动都有超额收益。如果没有超额收益,这次轮动是否不值得做呢?事后诸葛亮看肯定是这样的,如果仅仅从胜率考虑,可能不一定是最佳策略。因为除了胜率,还有赔率和频率。

举个例子,我们假定每次赔率都一样,都是1%,一个方案是1年做10次,胜率80%,第二个方案是1年做100次,胜率才55%。成功收益率1%,失败收益率-1%。那么不算复利,最终第一方案赚了约6%,第二方案赚了约10%。第二方案的胜出主要是频率这个因素。

胜率、赔率、频率,传统的价值投资,胜在赔率上,长期持有好公司,10年翻10倍。而我们做量化的,是胜在频率上,只要超过50%的胜率,哪怕足够小的赔率,有足够高的频率,一样能长期赚钱。没有谁比谁更加高大上。如果市场都是持有股票10年不动的价值投资者,那么整个市场失去了流动性。一个好的市场生态应该是包容各种流派的投资者共生共存。

这两天微盘股大跌,可转债表现也欠佳。但看看上个月,实盘超越了可转债等权指数2%多,还是充满信心的。和年初相比,最困难的日子总算过去了。

本文作者可以追加内容哦 !