最近很多人问:

港险7%多的预期高收益,真的不是在“画饼”吗?

既然港险的投资底层大部分是美股和美债,那我为什么不直接梭哈美股和美债呢?

伴随港险、美元资产配置的热潮,很多人对此感兴趣,但也会有诸如此类的疑惑,

关于香港保险的一系列问题,咱就是说,得来个深度科普,

要的就是,刨根问底,扒个干净

1、为什么长期预期IRR在7%左右?

首先如果你还是在迷信港险年化7%的预期收益,那我建议你还是谨慎一点考虑。

因为香港储蓄分红险的演示收益是基于精算师对过去收益的总结以及未来收益的预期,这部分是浮动且不保证的,

说白了7%就是保险公司给客户画的一张饼,能不能实现还要看保险公司的投资业绩。

比如22年全球债券和美股大跌,有些保险公司的分红实现率就达不到100%了,但市场回暖,分红实现率又上去了。

那为什么香港保险公司把这张饼画的更大了呢?

因为这两年香港保险公司调整了分红险的资产配置策略,降低了固收资产比例,提高了权益资产比例,

所以它的预期收益从6%上升到了7%,保证利率从1%下降到了0.5%。

这个年化7%的预测,是基于美股过去四十年8%~9%,美债长期4%~5%的假设下,通过组合搭配推算出来的未来预期收益。

2、 可以直接梭哈美股吗?

当然可以,但梭哈有风险。

像07年十月这种位置,标普500短期内跌幅可以超过55%。

跌两年,要扛五六年才能回本,

而最差的两次,分别是1929年的大滞涨周期和2000年的互联网泡沫顶峰。

这两次如果买在高位,分别就会出现85%和50%的亏损,

且亏损解套时间分别为25年和13年!

对于咱普通人来说,内心要经历多大的考验?

一旦撑不住割肉,就成了永久损失。

美股虽然长期收益不错,但不难发现,非常考验买入的时机和择时能力。

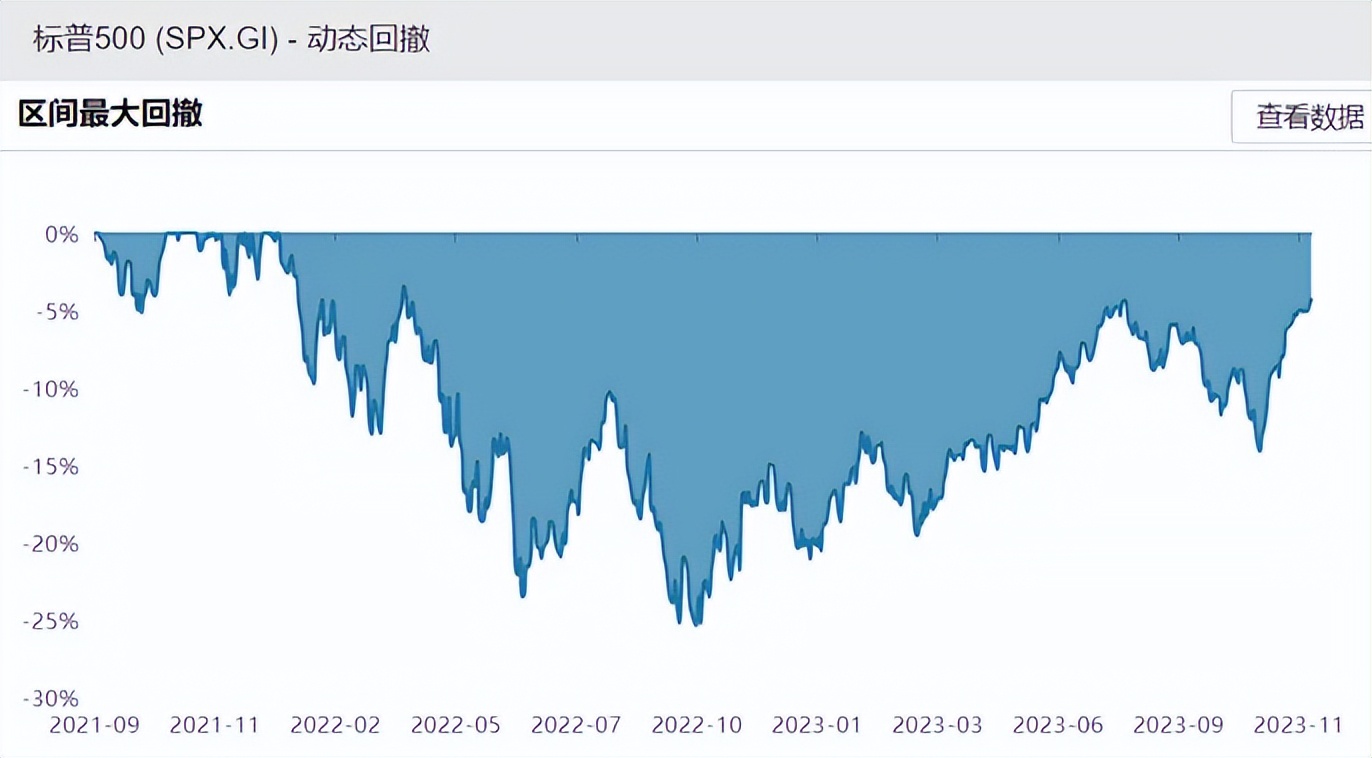

最近一次下跌,则在21 -23年疫情期间,区间最大回撤也超过25%。

按过往历史来看,基本上每隔个五六年就会来一次超过20%以上的回撤。

所以只要择时不当,就有很大的概率会亏钱。

这就体现了鸡蛋不能放同一个篮子里的的重要性了。

.........

3、美债波动更小,可以直接买美债吗?

近一年多来,美债收益率还是很香的哈,

那么,到底是买香港保险好还是买美债好呢?

首先美债分两种,一种是短期美债,确定性高,收益率也不错,

如果你是中短期资金理财随时要用,选择中短期美债当然可以。

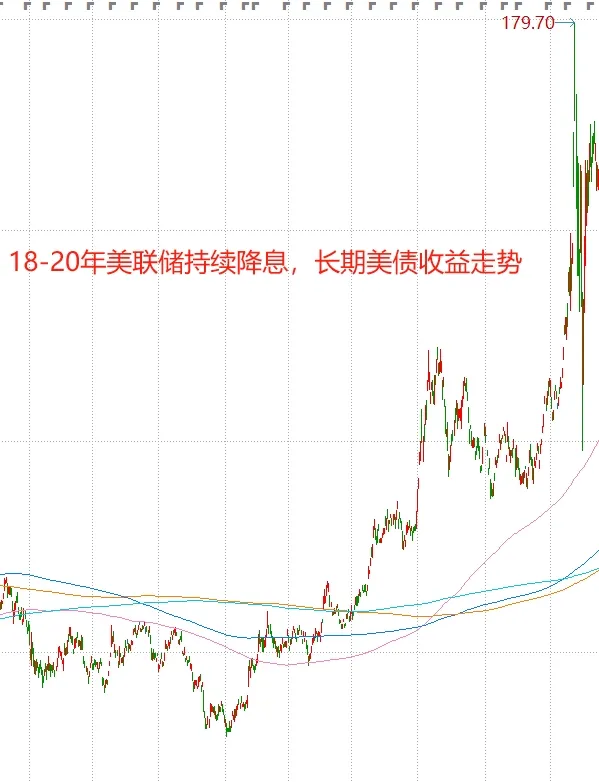

如果是长期美债,它的走势就会和市场利率高度挂钩了,比如2020年-2023年,长期美债因为老美加息,一度下跌超过45%。

因此长期美债风险和收益性并存~

个人觉得中短期内或许美债会更加具备优势。

但从长期看,美债收益率大概率比不上香港储蓄分红险,

这里来一张表格,对比一下。

所以,如果中短期内,你对资产流动性有较高的要求,

那美债配置还是蛮不错的,收益高,超越大多数储蓄分红险;

但对于中长期来说,美债收益率就很可能跑不过港险了,

因为美债只是港险里面资产配置的一部分,

盘子里还有很多其他的长期性增值资产。

............

4、那港险要怎么把这个饼画的更容易实现呢?

香港储蓄分红险,和直投基金不同的是,它更像一个海外投资管家,

资产配置方面,股市是实现超额收益的一部分,同时用债券来打收益基础,

再协助一些海外不动产和实业投资,来平滑波动。

除了投资标的更分散之外,港险最重要的其实是风险平滑机制。

简单来说,就是公司会设立一个风险储备金账户,

行情好的时候,留取部分收益放进风险储备金账户;

行情差的时候,则释放收益,以保证我们保单分红的稳定性。

不少优秀的香港保险公司,都有上百年的业务积累,

通过风险储备账户的释放,可以让投资者购买单一产品的风险,相对平均的摊到更长的周期里。

举个例子,在22年全球股市和债市大面积亏损的情况下,基金收益大面积下滑,

但15年、16年、17年友邦发行的充Y未来,现金价值均实现稳定增长,这就是风险平滑的效果了~

而且最极端的情况下,由于香港储蓄分红险是有最低保底利率的,所以起码本金有保障。

..........

5、香港保险具体投资哪些?

每家公司策略不同,但港险投资范围包含全世界几乎所有类型的资产,

包括各国的国债、企业债、股票、房地产,股权甚至参与实业投资等等。

欧洲不行可以投美国,美国不行可以投新兴市场;

债券不行可以投股市,配置都可以灵活操作。

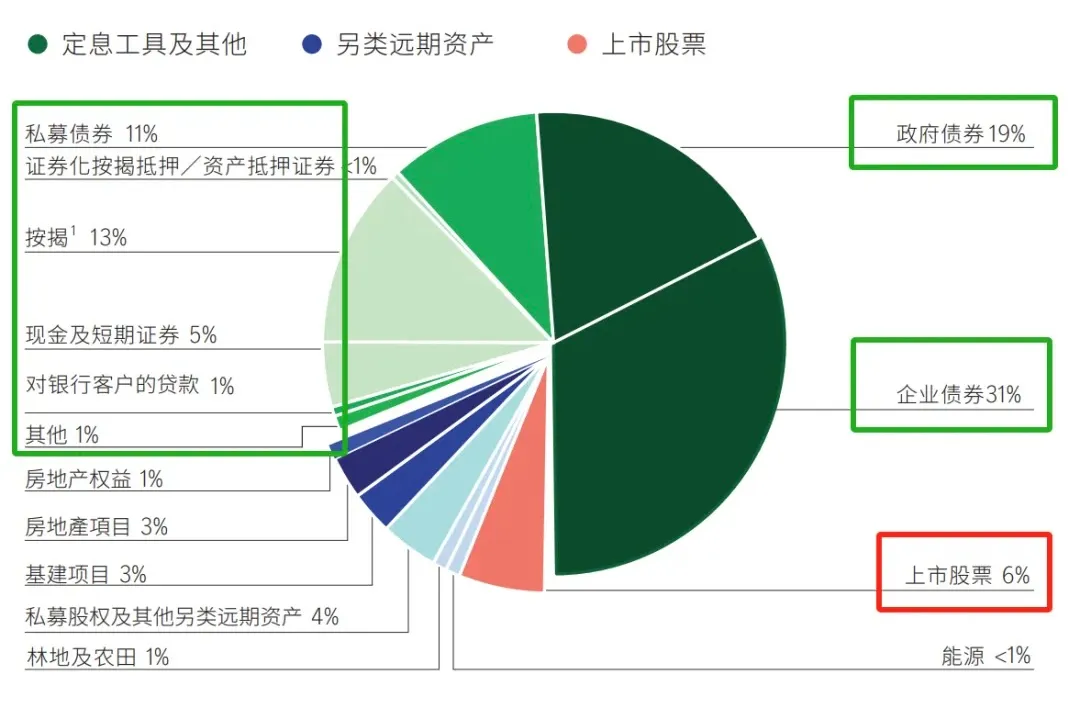

比如,来看加拿大宏利财报中的投资资产组合,

其中有80%+的资金投资于债券市场,但结构分散,

企业债为核心,其次是政府债,私募债,按揭贷款,等等。

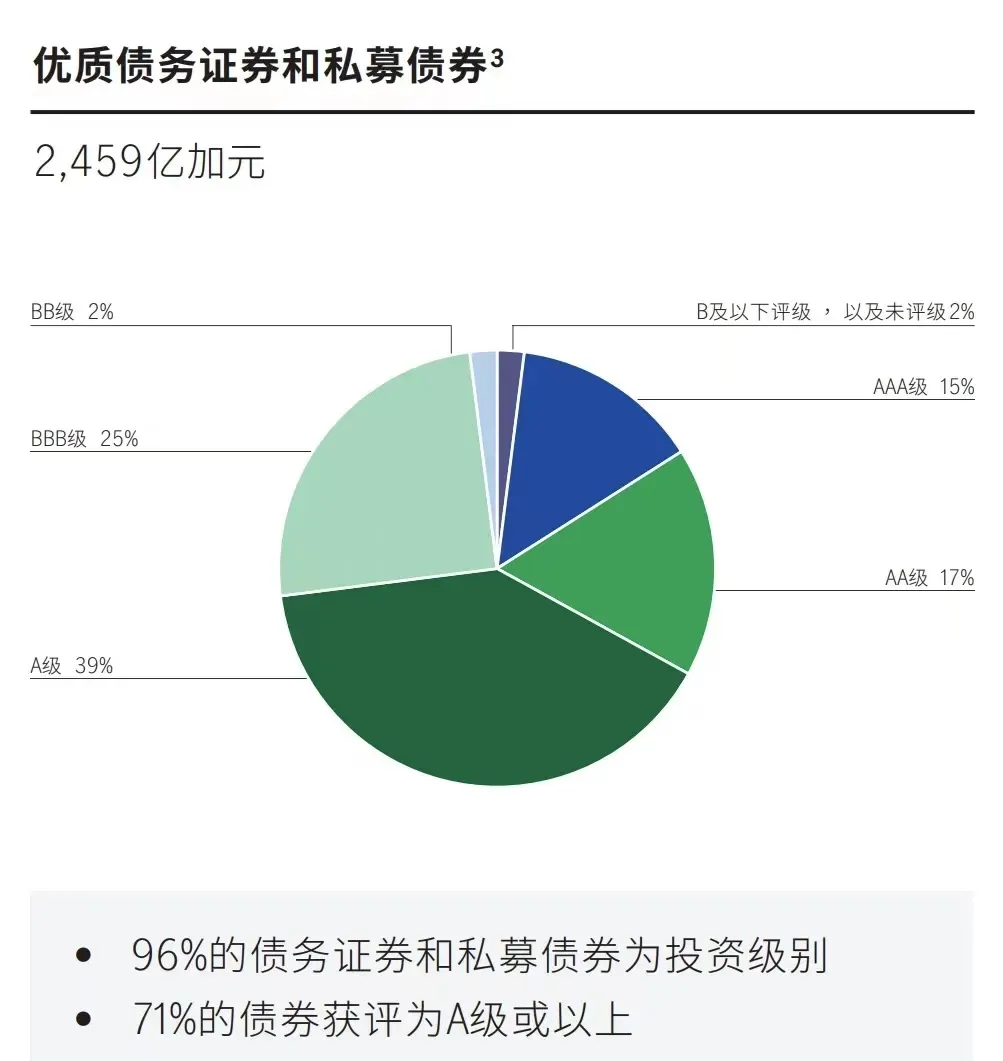

仔细研究一下,发现投资的基本上是中高等级信用债券为主,A级以上占70%+。

其次也会布局一些上市公司股票,房地产,基建,股权,实业项目等等。

用优质债基打底,再用多元化优质资产做超额收益。

..........

6、“加息、降息”对已配置的香港保险收益有影响吗?

有影响,是必然的!

首先,如果保险公司配置的都是短期美债,那么美联储降息不会构成太大影响,

但如果配置的是长期美债的话,降息会直接推高港险的收益。

根据查阅财报,大多保险公司配置的债券以7-10年期为主,中长期的居多,

也就是,对于已经购买持有或者即将购买的保单而言,

降息对保单的收益属于中性偏好的消息,可以进一步提升保单的收益。

7、 QDII基金也是全球投资,那买它和港险有什么不同?

虽然我们通过QDII基金去购买海外资产,同样是可以布局海外,甚至都不占用外汇额度,

但极端情况下,也会涉及到一个汇率中间差的问题。

这两年美联储持续加息的背景下,海内外利差继续加大,这也导致全球货币持续贬值,

像日元这种甚至兑美元贬值幅度超过35%,

而内地也不例外,以前rmb相对美元的利差是+4%,现在变成了-4%,一来一回差距8%以上!

这也导致更多的资金外逃,出海套利。

rmb属于管控货币,虽然通过调控,过去几年贬值幅度不到10%,但却有一颗暗雷,就是hui率黑市风险。

如果资金持续出逃,要缩减换汇额度,就可能导致外hui黑市现象出现。

大家都知道,在国内购买和赎回QDII,都需要强制结汇成人民币,

而结汇的汇率,又是按照官方汇率默认结算,

所以在强制结汇的时候,如果官方汇率偏离了真实市场汇率,就会出现比较大的风险。

这种事情之前在很多国家,比如俄罗斯、土耳其等都发生过。

比如官方1:10的汇率,黑市却到了1:20,

等于你的钱本来可以换更多本币,却因为官方通道,资产少了一半!

而港险是海外美元资产的配置,是真正的美元资产,完全摒弃了汇市政策的风险;

同时,它还可以实现货币的自由兑换,那么被“无形的手”操控的概率也微乎其微,免去很多中间不可控的因素。

........

以上的答疑,应该可以帮大家解答大多数关于港险的疑问。

如果你对中短期资产的流动性没有这么感冒,

同时又需要合适的金融工具,来给你的财富实现稳定的长期增值,

香港储蓄分红险的确是还不错的选择。

在现在内地一直降息、弱市的环境中,港险属于一个比较理想的保本增值和财富传承的方式,

当然具体配置哪些产品,就需要做更多的功课了,

欢迎想深入研究的朋友和我探讨交流。

本文作者可以追加内容哦 !