4月24日以来,债券市场在创出历史新高后,出现一波快速调整行情,主要期限国债收益率大幅上行,部分债券基金净值大幅回撤。为什么被人们称为固定收益资产的债券价格也会发生波动?债牛行情已经结束了吗?面对债市的波动,是坚定持有还是赎回离场?

债券价格为什么会有波动?

近年来,在权益市场波动加大的背景下,相对低风险的债券类资产进入不少投资者的视野。不少刚接触债市的投资者认为,债券发行时面值固定、期限固定、发行利率固定,肯定是稳赚不赔的。然而,与很多投资者认知不同的是,债券二级市场的价格也会受到多种因素的影响发生变动,从而导致债券基金净值的波动。

一般来说,债券市场的走势本质上是由经济基本面决定的,经济基本面强劲,债市承压;基本面较弱,则债市走强。不过,除了经济基本面以外,债券的价格也经常受到以下因素的影响:

1、市场利率水平:债券价格与市场利率成反比。当市场利率上升时,新发行的债券提供更高的收益率,使得存量债券相对不那么有吸引力,因此其价格会下降;相反,当市场利率下降时,存量债券的收益率更具性价比,其价格会相应上升。

2、信用情况:债券发行主体的信用状况变化会影响债券价格。如果市场认为发行主体违约的可能性增加,债券的风险增加,其价格会下跌;反之,如果违约风险降低,债券价格会上升。

3、宏观经济政策:政府的财政政策、货币政策也会影响债券价格。例如,央行采取宽松货币政策时,可能会推动债券收益率下降,从而提高债券价格。

4、供需关系:债券市场的供需状况也会影响债券价格。如果市场上对债券的需求增加,债券价格会上升;如果供给增加或需求减少,债券价格会下降。

5、市场情绪和预期:投资者对未来经济状况、市场利率变化的预期,以及市场情绪的变化,也会影响债券价格。例如,如果市场预期未来利率将上升,投资者可能会提前卖出债券,导致债券价格下降。

综上所述,债市市场的走势受到多种因素的影响,那么本轮债市调整的主要原因是什么呢?

本轮债市波动加大的原因

综合市场主流观点来看,本轮债市回调既有政策方面的因素,也有市场交易的因素:

1、央行加强预期管理。4月23日央行有关负责人接受采访时提出“长期国债收益率总体会运行在与长期经济增长预期相匹配的合理区间内”,并提出“固定利率的长期限债券久期长,对利率波动比较敏感,投资者需要高度重视利率风险”。央行表态后,市场避险情绪上升,债市出现较大幅度调整。

2、部分投资者获利离场。近年来,债市市场整体处于牛市格局,前期利率不断创下新低时,市场参与者积累了大量的盈利头寸,当市场预期转变时,部分投资者有强烈的止盈意愿,形成了一股抛售压力,引发债市下跌。

3、房地产政策超预期。近一段时间以来,中央和地方出台一系列稳定房地产的政策措施,投资者对经济基本面的预期边际改善,债市相应承压。

4、市场对债券供给的担忧。随着未来超长期国债发行和地方政府债供给有望放量,市场对供给端压力担忧逐渐增加,这也给债市带来了一定的压力。

不过,投资者无需过于担忧。摩根士丹利基金固定收益投资部副总监施同亮近日表示,经过4月底以来的调整后,债市短期利空大概率已出尽,后期有望进入到相对平稳的走势中,投资者持有体验可能会更好。

用数据说话,债基为何值得继续持有?

既然债市波动难免会发生,继续持有债基会是正确的投资姿势吗?

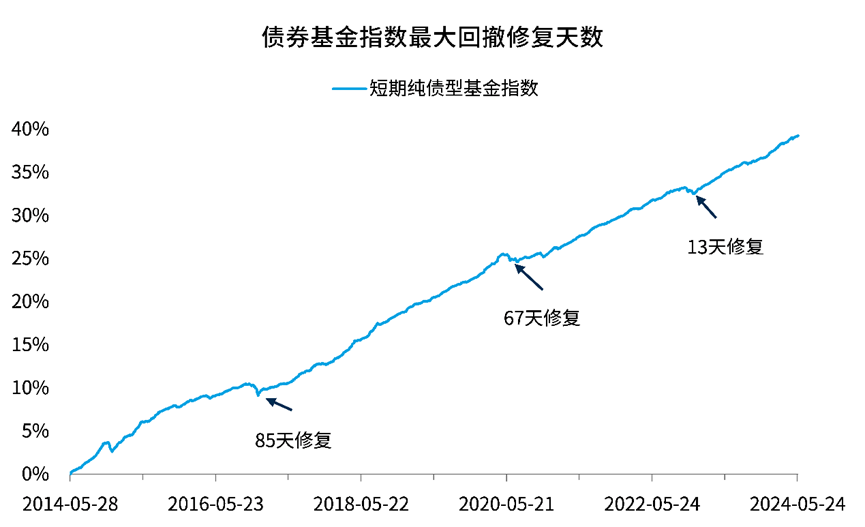

从历史数据来看,由于有票息的保护,债券市场趋势整体向上,投资者无需担忧。Wind数据显示,近10年以来,债市呈现“牛长熊短”的特点,虽然曾经出现多轮牛熊周期,但是最终都完成修复,并不断创出新高,如果保持在场、耐心hold住,越有望迎来时间玫瑰的绽放。

数据来源:Wind,图中指数为中债-总财富(总值)指数,统计区间:2014年5月28日至2024年5月28日。历史数据仅供参考,不代表未来表现。

另外从回撤修复时间来看,近10年以来,即使遇到大级别的调整,万得短期纯债型基金指数最大回撤修复的时间不超过90天,最近1次的2022年底大回调甚至只用了13天就成功修复。这10年间那些小颠簸、小回调,拉长来看更是可以没必要去杞人忧天,修复时间更短。

数据来源:Wind,统计区间:2014年5月28日至2024年5月28日。历史数据仅供参考,不代表未来表现。

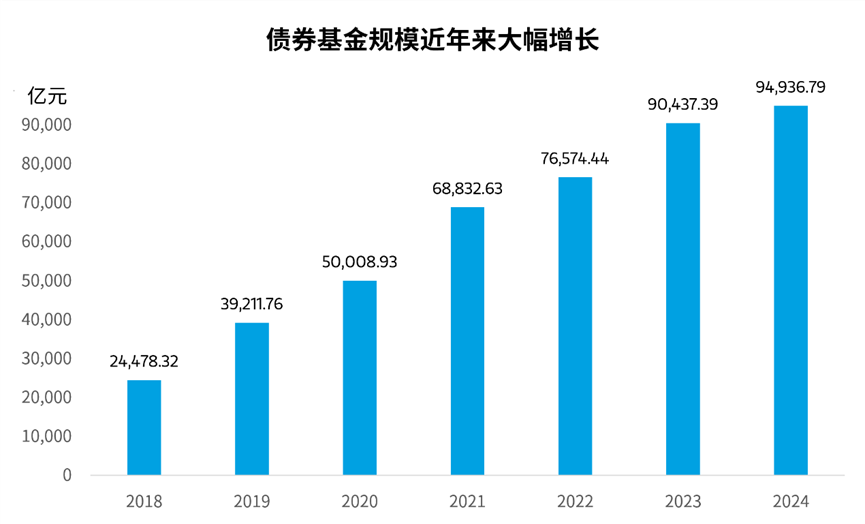

近年来,资产荒愈演愈烈,房地产等行业融资减少,居民储蓄率比较高,在投资渠道较为有限的背景下,市场对于低风险的固收类资产配置需求持续高涨。因此,即使遇到债市调整,投资者非但未大量赎回,反而不少投资者趁机选择买入,使得境内债基的规模不断增长。

数据来源:Wind,截至2024年5月28日。历史数据仅供参考,不代表未来表现。

展望后市,在美联储大概率转向降息通道的背景下,海外因素对国内货币政策的掣肘有望不断改善。此外在房地产持续探底,国内宏观经济弱复苏的情况下,流动性宽松的环境有望持续,再加上高层会议提出”要灵活运用利率和存款准备金率等政策工具,降低社会综合融资成本”,短端和长端利率或有望进一步下行,支撑债牛的基础依然存在,在资产荒的背景下,债券基金依然具备较大的配置价值。

免责声明:本资料仅作为投资者教育材料,不构成具体基金的宣传推介材料或法律文件。摩根士丹利基金管理(中国)有限公司(“本公司”或“基金管理人”)严格审查本资料的内容,但不就其准确性、完整性及适用性做出任何明示或暗示之保证,任何情况下本资料中测算的数据、信息或所表达的意见并不等同于实际投资结果,也不构成任何对投资人的投资建议、投资承诺或担保。基金投资有风险,请投资者独立决策并自行承担风险,过往业绩不预示未来表现,投资需谨慎,详阅基金法律文件。基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。本资料版权归本公司所有,未经授权禁止第三方机构或个人以任何形式进行发布、复制、引用或转载。

$大摩优质信价纯债A(OTCFUND|000419)$

$大摩优质信价纯债E(OTCFUND|020244)$

$大摩强收益债券(OTCFUND|233005)$

#深夜惊雷!ST亿利39亿存款没了?##宁德时代突然大跌!什么情况?##A股将迎来年度级上涨行情的起点##专家建议暂停量化交易!股友们怎么看?##上市公司不能“一退了之”#

本文作者可以追加内容哦 !