今晚是美联储的油态资本刺破全球经济泡沫实现全球性剪羊毛目标的最佳时刻!要知道错过了这个村就不再有这个店了啊!油态资本的一份子巴菲特囤积的天量现金已经闲置了很久了,难道油态资本们想继续闲置手上数以十万亿美元的天量资金吗?

~~~~~~~~~~~~~~~

【财经分析】美国5月非农就业数据前瞻:决定美联储降息的关键一刻

本周加拿大央行和欧洲央行接连降息,此前瑞士和瑞典已率先行动,美联储何时行动成为市场热议的焦点,而劳动力市场前景将成为关键因素。

北京时间6月7日(周五)20:30美国将公布5月非农就业数据,尽管劳动力市场呈现降温迹象,但华尔街的预期中值显示,美国5月非农就业人口将新增19万,较4月的17.5万有所上升;美国5月平均时薪将同比增长3.9%、环比增长0.3%(上月为0.2%);失业率维持在3.9%的水平。

华尔街投行们对于新增非农就业人数预测范围波动较大,其中区域金融银行(Regions Bank)最为乐观,预计新增就业人数达到25.8万,桑坦德银行最为悲观,预期新增就业人数为12万。

但在非农数据公布前,本周美国就业市场公布的一系列数据都指向就业市场已出现降温趋势,也让多家华尔街投行们预期美联储7月降息仍存在可能。

花旗银行首席美国经济学家Andrew Hollenhorst周三表示,该行对“7月首次降息”的判断将取决于以非农为首的一系列疲软的劳动力市场数据。Hollenhorst预计非农就业人数将仅增加14万人,失业率将从3.9%上升到4%。

安联集团首席经济顾问默罕默德·埃尔-埃里安(Mohamed El-Erian)认为,近期令人失望的经济数据足以支持美联储7月份降息。

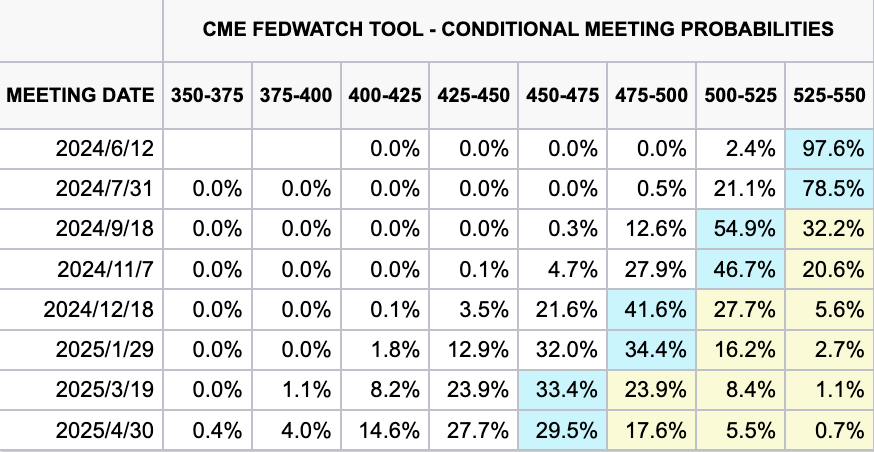

CME美联储观察工具显示,交易员认为7月降息的可能性仅为21%,目前普遍预计美联储今年将降息1-2次,分别可能发生在9月份和12月份。

美国劳动力市场疲软已初现端倪

4月非农“意外”大降温,就业人数从31.5万人大幅降至17.5万人,失业率意外上升到3.9%,薪资增幅同比为3.9%,也让市场重新思考了美联储今年的降息前景。

在非农就业数据公布前,本周就业空缺和私营部门新增就业数据也显示出疲软迹象。

当地时间6月4日,美国劳工统计局发布最新职位空缺和劳动力流动调查(JOLTS)报告显示,4月职位空缺805.9万人,为2021年2月以来的最低水平;3月前值从848.8万人下修至836万人。当职位空缺数量减少时,意味着企业招聘需求降低,反映劳动力市场出现放缓迹象。

6月5日,有“小非农”之称的ADP就业报告显示净新增就业人数为15.2万,低于上个月的18.8万,也低于分析师预期中值17.5万人。其中,制造业公司减少2万人,为2023年7月以来最大缩减规模。

分析师普遍认为,本周一美国ISM制造业PMI数据连续两个月下滑,非农也将为5月经济数据疲软打下基调,因此本次非农或是左右美联储6月点阵图的重要数据依据。

与此同时,美国劳工统计局(BLS)公布的就业数据或存在严重失真,覆盖95%以上美国就业岗位的季度就业工资普查(QCEW)数据显示,去年非农新增就业人数很可能高估了至少73万,这与费城联储此前发布的报告称2023年非农就业被高估了80万相呼应。

经济学家Anna Wong在报告中表示,非农数据下修的主要原因在于企业倒闭数量激增,非农报告并没有将这些因素考虑在内。Anna Wong认为,如果不更改模型,2024年的非农数据很可能会高估至少100万,其中超过一半的原因是美国劳工统计局对企业成立和倒闭的模型误差。

非农数据成美联储下一步行动的关键

从本周接连降息的加拿大央行和欧洲央行来看,不论是加拿大央行还是欧洲央行都尚未完成抗通胀的“最后一英里”。

分析师普遍认为,2%的通胀目标在眼下可能并不是上述两家央行首要关注的政策重点,只要通胀呈现下行趋势,两家央行就愿意尽早降息为经济和劳动力市场助力。

而如果美联储接下来也效仿其他央行,可以放松2%的通胀目标,那么对未来的经济数据而言,可能会让美联储政策转向的关键就是劳动力市场数据。

埃里安表示,一系列经济数据都证实经济放缓的速度快于大多数人的预期,包括美联储。

埃里安认为,货币政策的作用是滞后的,因为美联储过分依赖反映过去经济情况的数据来判断现在的情况,所以预计美联储将继续等待。“你的目标是未来的经济;但如果你根据昨天的数据来判断,你很可能会出错。”

对于今夜即将公布的非农报告,市场的争论焦点在于,如果非农就业增长放缓,这究竟是劳动力市场趋于正常化的表现,还是美国经济放缓的早期迹象。

美国银行美国经济学家Michael Gapen在一份研究报告中写道,5月的非农就业数据可能给市场呈现出一个健康且更加平衡的劳动力市场。此外,该报告可能会显示企业集中大量招聘的现象减弱。

德意志银行分析师指出,从失业率看,如果今天公布的美国5月失业率继续维持在4%以下,那将是“自20世纪50年代以来失业率维持在4%以下时间最长的一次,也可以证明对美国经济还有很大的乐观空间。”

但LPL Financial首席全球策略师Quincy Krosby则认为,随着近期一系列好坏参半的宏观经济数据出炉,导致美国国债收益率走低,有关经济衰退的言论正在发酵。“市场开始担心美联储将利率长期维持高位的信号带来的不仅仅是经济降温。”

市场该如何反应

高盛交易员Brian Garrett在报告中表示,在他看来当前的市场环境对美股走势仍然有利,如果非农就业人数增加5万到10万,那么标普500指数预计上涨0.75%-1%;如果非农就业人数新增10万到15万,标普500指数预计上涨1%;如果非农就业人数新增超30万,标普500指数将下跌超1%。

摩根大通则认为,若新增非农就业人数超过25万或平均时薪环比增速超0.4%则意味着就业市场火热,届时标普500指数将下跌0.5%-1.25%;若新增非农就业人数在12.5万到25万间或平均时薪环比增速为0.2%至0.4%之间,意味着劳动力市场增速平稳,届时标普500指数将持平或上涨0.5%;若新增就业人数少于12.5万或平均时薪环比增速低于0.2%,意味着劳动力市场放缓,经济衰退担忧增加,届时标普500将小幅下挫。

中金公司认为,近期美国经济数据持续走弱,不应低估美联储降息的时点和幅度,一旦降息潮启动,美债利率下行,黄金的金融属性可能转向支持黄金上涨,金融属性与货币属性联动,可能推动黄金创出历史新高。降息交易回归,同样利好海外股票和铜油等商品资产,但海外股票估值过高,近期铜油上涨受情绪因素影响较大,供需矛盾其实并不突出。

$道琼斯(QQZS|DJIA)$

本文作者可以追加内容哦 !