前几日,“大基金三期成立”的消息带动了半导体的行情,关于“半导体周期是否到底部”的讨论也再度成为焦点,今天小慧来和大家聊一聊,咱们可以从哪些维度来确认半导体产业的周期呢?

一、库存水平

库存是判断产业周期的关键指标之一。当库存水平降至低点时,通常意味着需求即将回暖。数据显示,韩国芯片4月库存量同比大幅下降33.7%,创下自2014年末以来的最低纪录。这一数据成为了全球半导体行业强劲复苏趋势的有力证据。

二、产品销量以及销售额

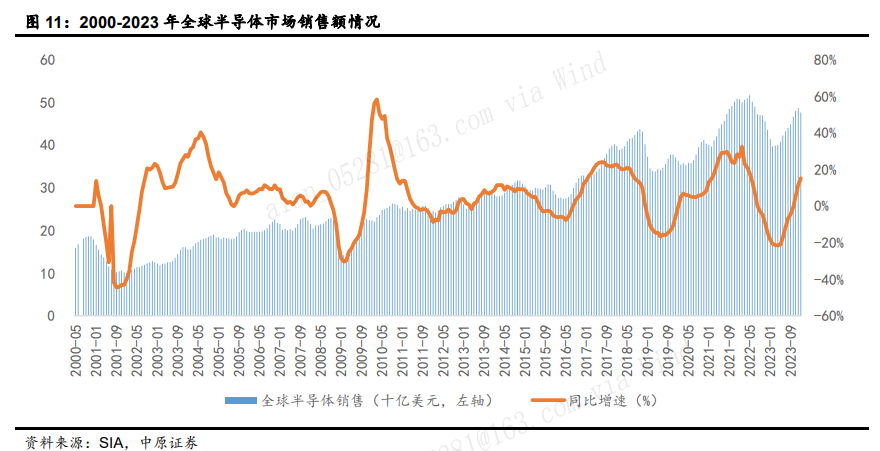

从销量的角度看,根据SIA数据,2024年3月份全球半导体销售额约为462亿美元,同比增长15.7%,连续5个月实现同比增长,环比下降0.6%。销售额同比增速持续恢复。

(图片来源:中原证券)

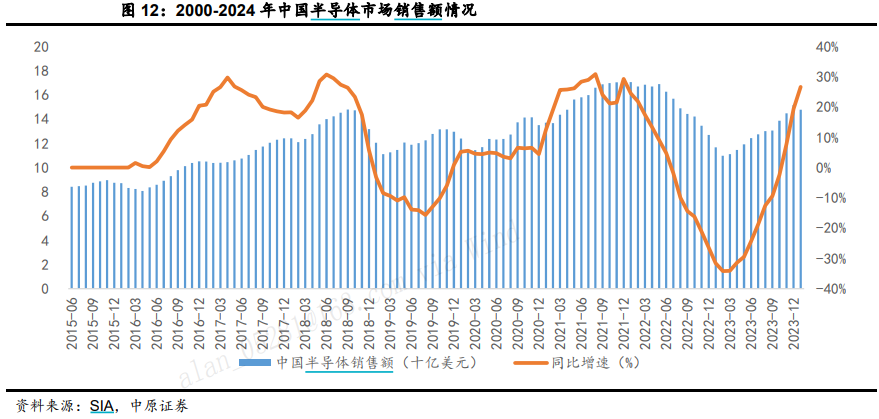

我国3月半导体行业销售额为141亿美元,同比增长27.4%,连续5个月实现同比增长,环比持平,恢复趋势基本和全球一致,且强度高于全球。

(图片来源:中原证券)

从销售额的角度看,我们以存储芯片的价格为例,从2021年下半年开始,DRAM和NAND Flash两大内存芯片价格持续下跌,到2023年四季度触底反弹。

Gartner预测2024年全球存储行业市场规模同比增长66.3%,增速位列半导体各细分领域第一名。

根据TrendForce数据,DRAM 和 NAND Flash 在2024年有望连续4个季度持续涨价:DRAM合约价在2024Q1-2024Q4预期将分别环比上涨13-18%、3-8%、8-13%、8-13%,2024年全年有望上涨36-63%;

NANDFLASH合约价在2024Q1-2024Q4预期将分别环比上涨18-23%、3-8%、8-13%、0-5%,2024年全年有望上涨31-58%。

三、消费电子产品复苏

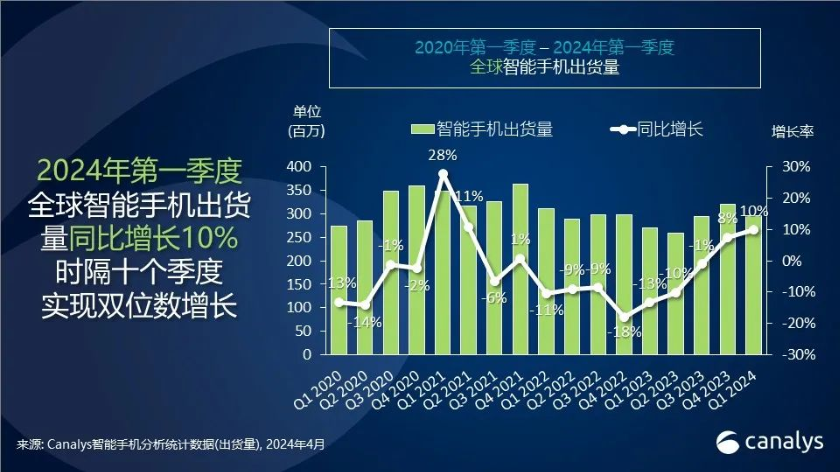

根据Canalys数据, 2024年一季度,全球平板电脑出货量达到3370万台,同比微增1%,这是经历连续多个季度下滑后的首次增长;全球智能手机出货量同比增长10%,达到2.96 亿台,经历了十个季度后,智能手机首次迎来双位数的增长,同样国内智能手机也时隔两年首次回暖,出货量与去年同期持平,达6770万台;PC市场增长也很可观,总出货量达5720万台,同比增长3.2%。

(图片来源:Canalys)

从平板电脑到手机再到PC,这些数据意味着消费电子产品又回到了增长期。

四、板块业绩表现

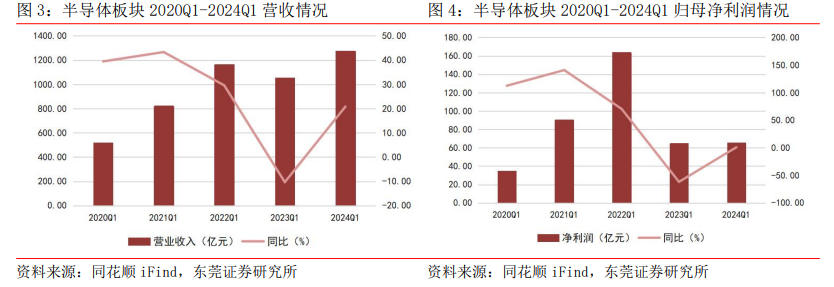

2023年半导体行业整体承压,但到了2024年一季度,受益于下游需求回暖和国产化的推进,板块业绩复苏。据东莞证券统计,半导体板块一季度营收和归母净利润分别实现同比增长20.81%和0.89%。

(图片来源:东莞证券)

从库存,到芯片的销量和销售额,再到消费电子产品销量以及企业的业绩,无一不在验证半导体行业已经达到周期拐点的结论,也许春天就在不远处。看好半导体板块的朋友可以通过小慧家的半导体产业ETF(159582)进行布局。

风险提示:

基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。

$半导体产业ETF(SZ159582)$$北方华创(SZ002371)$$中微公司(SH688012)$

#大基金利好发酵,芯片股活跃#

本文作者可以追加内容哦 !