巴菲特来抄底了!

西方石油最近2个月股价持续下跌,而美国证监会网站时间显示,6月6—7日,巴菲特旗下伯克希尔连续两天增持西方石油普通股,耗资约1.53亿美元。巴菲特为何选择在此时增持西方石油?这背后又释放了哪些市场信号?在新能源浪潮的冲击下,石油板块是否还值得投资者关注?

首先,让我们来回顾一下巴菲特增持西方石油的具体情况。

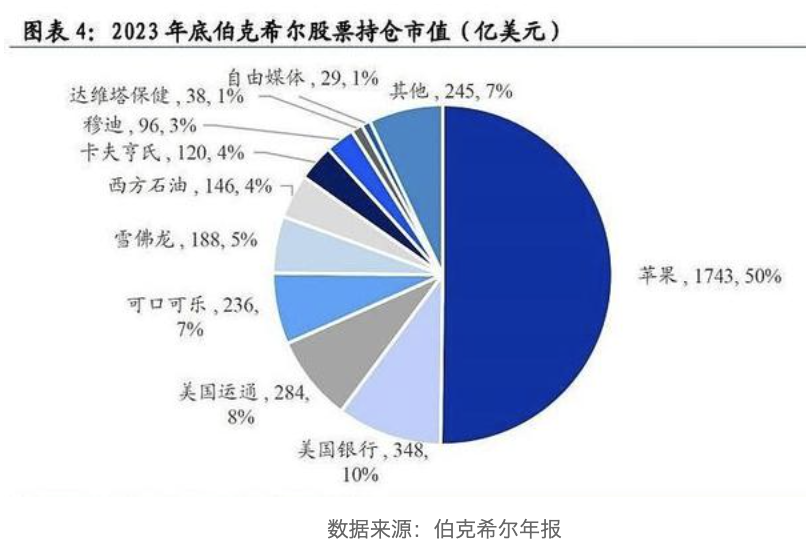

根据公开资料显示,巴菲特对西方石油的投资始于2019年,而自2022年一季度起,伯克希尔便开始大手笔买入西方石油股票。

最近2个月,西方石油股价持续下跌,而巴菲特却逆市加仓,经过6月6日至7日连续两天增持,截至目前,伯克希尔持有西方石油的股份已经达到了20.9%,成为其单一最大股东。

那么,巴菲特为何持续增持西方石油呢?

首先,这表明巴菲特对传统能源行业的长期价值依然看好。尽管新能源的发展势头强劲,但石油和天然气作为全球能源消费的主要来源,其市场需求依然稳固。巴菲特认为,油气生产有助于美国缓解能源依赖,符合股东和国家利益。

其次,巴菲特认可西方石油公司。巴菲特的非常看重个股的基本面。巴菲特曾公开表示,他对西方石油在美国拥有的大量石油和天然气资产,以及其在碳捕集方面的领先地位表示看好。

最后,反映了他对当前石油价格的乐观预期。受OPEC+逐步放松减产预期影响,国际油价近期出现大幅下挫,西方石油股价近期也持续下挫,但巴菲特认为这是入手的机会。

在新能源发展的背景下,石油板块是否还值得投资呢?

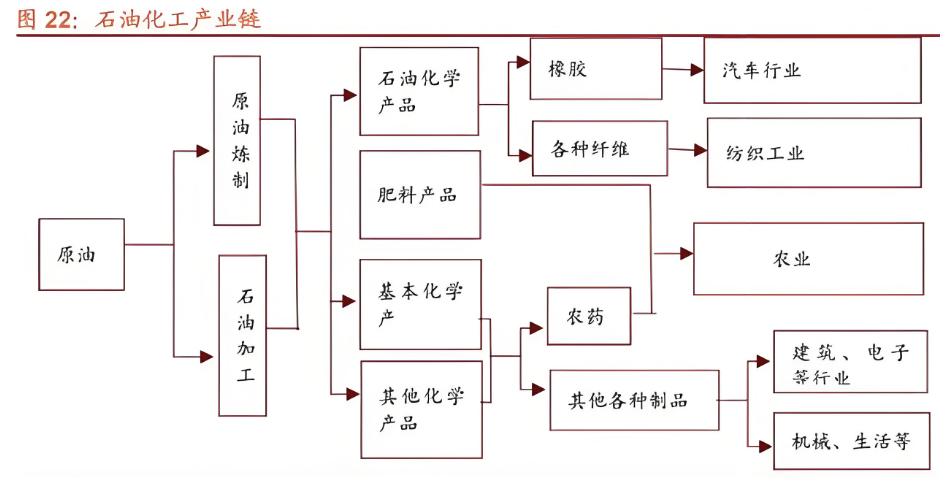

首先,尽管新能源的发展对石油行业构成了一定的冲击,但石油作为全球能源体系的重要组成部分,其地位在短期内难以被完全替代。而且,无论国内还是国外,石油巨头们凭借资金和渠道等优势,也在纷纷布局新能源。

其次,石油板块普遍具备高股息特征。从历史数据来看,A股石油板块的股息率普遍高于市场平均水平。这一特征在经济波动或市场不确定性增加时显得尤为重要,为投资者提供了一种相对稳定的收益来源。

最后,石油行业的周期性特点,石油价格也存在波动的机会,为投资者提供了套利空间,也决定了石油板块长线期待值就不能过高。

所以,小财认为,巴菲特不断增持西方石油,体现了对传统能源行业的信心,也为投资者提供了石油板块投资的新视角。在新能源与石油能源并存的新时代,石油板块凭借其高股息特征,仍然具备投资价值,当然,鉴于其周期性特点,对于石油板块期待值就不要过高,只适合低风险投资者小仓位防御配置。

#高息资产持续走强,中国神华年内新高#

$易方达中证红利ETF联接C(OTCFUND|009052)$ $华安标普全球石油指数(LOF)C(OTCFUND|014982)$

$广发道琼斯石油指数人民币C(OTCFUND|004243)$

本文作者可以追加内容哦 !