从1995年起,每年年底日本汉字能力检定协会都会组织民众投票,选出最能代表这一年社会民情的「年度汉字」。在日本,这项评选大多数时候都反映了当年最水深火热的那一面——

1995年因坂神大地震而选出「震」字,2001年和2022年则分别因为9·11恐袭与俄乌战争选出「战」字,2014和2023年民众又因为对加税不满把「税」字选了出来。

如果不是大型金融机构的接连倒闭给日本人留下了难以磨灭的心理阴影,「税」字也许会替代「倒」字早在1997年就成为年度汉字。

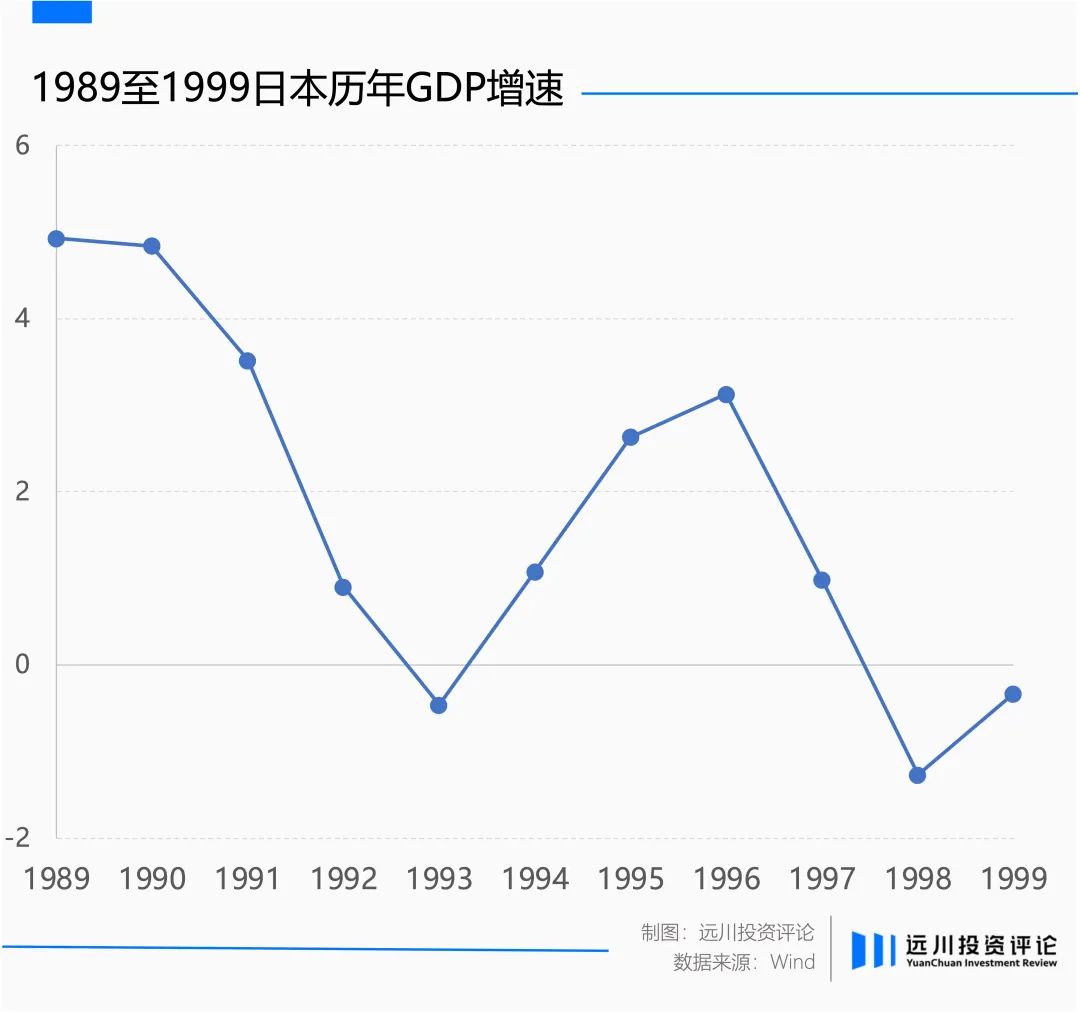

1997年伊始时,曾是泡沫破裂后人们最满怀希望的一年:从1993年10月开始,日本经济企划厅认为经济已经走出上一轮平成萧条,进入战后第12轮经济景气,复苏持续到1996年底,日本的GDP增速也稳中向好攀升到了3%以上。

对形势感到乐观的日本内阁,在1996年的经济白皮书副标题上写下了「改革开启了新前景」,然后更乐观地决定从1997年4月开始,将消费税税率从3%提高到5%。只有少数经济学家,比如铃木淑夫,认为日本经济还处于不景气状态,如果国民负担增长比GDP增长快,会影响消费,并进一步抑制GDP的增长。

事后来看,资产价格剧烈下跌之后造成的大量不良债务仍然是盘旋在这个经济体之上的幽灵,稍一松懈它就会显示出巨大的破坏力。

尤其是亚洲金融危机从泰国北上后,1997年11月,整个日本金融业笼罩在多米诺骨牌倒下的无尽恐慌里:

11月3日,第七大证券公司三洋证券破产;17日,第十大银行北海道拓殖银行宣布解体;24日,第四大证券公司山一证券停业,随后进入破产清算——超过3万亿日元的负债总额,2600多亿的表外隐藏债务,1万个家庭的支离破碎,刻写着日本金融史上最惨痛的教训。

讽刺的是,这一年年初,成立于1897年的山一证券正在策划100周年全球纪念活动,并组织撰写《山一证券100年史》作为一种无上的纪念。员工们沉浸在「百年老店」的荣光之下,如同行驶在暗夜里的泰坦尼克,华灯璀璨、纸醉金迷,浑然不知冰山与葬礼已经近在咫尺。

直到这家百年券商以一种始料未及的方式轰然倒下,几个月前还在拼命投简历、使劲刷业绩的金融从业者们大梦方醒:泡沫时代早在一次又一次未果的反弹里彻底结束了。

也不能怪金融人士们对山雨欲来缺乏专业的判断,毕竟所有人的所有生活经验都来自于曲线的左侧,对于未知的右侧缺少准确的预判,是人类历史的常态。

赌场「让利」

1990年,太平洋上久负盛名的加州圆石滩高尔夫球场及其配套豪华酒店,被日本地产公司收入囊中。在日本资产价格暴涨的80年代末,这家取名为「宇宙世界」的房企用超过8亿美元的价格,度量着「卖掉东京就可以买下整个美国」的进度表。

在圆石滩高尔夫球场,你可以一杆打进太平洋

这场资产狂欢的故事,还有另外一半——虽然那时日本的经济体量只有美国的40%,但如果在1989年底把东京交易所的所有股票变现,就可以买下所有美股上市公司,剩余的零头,还能把伦敦股市一起打包带走。从这个指标来比较,我们倒是可以相当乐观地认为,A股2021年的核心资产泡沫没有那么难消化。

另一方面,日本股市也没有那么多场「三千点保卫战」。1989年12月29日盘中见到38957的高点之后,一直震荡下行到2003年的7600点,才算见了底。

在活成「资产负债表衰退」的教科书之前,90年代的日本人并不知道自己要经历的是一场长达30多年的衰退。金融机构们普遍认为1990年主动刺穿泡沫,是长期发展道路上的必要调整,到1993年时日经已经在16000点上方企稳,牛市不需要很久就会回来。

这种心态最直观的反映就是山一证券的刚兑式「大客户保护」。

根据日本证券协会的统计数据,90年代日本券商主要以佣金收入为主,其中经纪业务占佣金比例约为70%。所以贝塔本身对于券商来讲就异常重要,熊市一来,老股民被套麻了,新韭菜闻风丧胆,没人贡献交易量,券商就得饿肚子。

为了让饭票留在牌桌上,日本券商们决定「手工补亏」,客户亏了多少,我就补贴多少。如果所有账户一视同仁,收回来的手续费大概率是抵不过送出去的本金,所以,这种怎么炒都不亏的活动仅限少数精挑细选的大客户。

事实上,1991年6月,日本证券行业就被集体曝光「亏损补偿」的丑闻,大藏省在对各大证券公司进行专项调查后,特地修订了《证券交易法》对这种「刚兑保本」的行为设置处罚条款。山一证券还特地为此事制定了道德纲领,增设内部监督部门。

但在周期下行的内卷中,在管理层依然要做大做强、重回第一券商的复兴野心下,合规终究成为了摆设。大量违规业务通过皮包公司转移到山一证券的体外,以绕过监管的猫鼠游戏。

另一方面,山一证券自己还有一个超过1.8万亿规模的自营基金,到1990年2月的时候就已经亏损了7%,也就是1300多亿日元。

种种骚操作,足以在1990年股、债、汇三杀的行情下,就把山一证券推下悬崖。但管理层里不乏一批大聪明,他们相信「只要实际损失不暴露,市场是迟早会出现一波解套行情的」[1]。

能力出众的会计们,不仅做到了这一点,还在1990年3月发布了公司历史上最漂亮的一期年报。理论上,「刚兑」这种短期捷径、长期死路,遇到熊市就会原形毕露,但通过把亏损转到表外,以隐瞒债务、粉饰财报,山一证券不可思议地续命到了1997年。

直到它成为百年老店的这一年,一个叫做木村秀哉的记者将一切爆料出来:在经年累月的造假里,山一并没有等来所谓的解套行情,而是负债累累。随着日经在1997年跌破15000点,山一证券的负债曾高达3万亿日元,这是二战后日本企业界从未出现过的天文数字,其中通过做假账欺骗着8万名山一股东和员工的账外债务,超过2600亿元。

他们曾以为一切亏损只是周期性的问题,只需要等待时间来换空间,不曾或者也不愿承认列车轰鸣而过,他们没有办法在一个不再属于金融业的时代里,创造利润的奇迹,摆脱「四大寡头里倒数第一」的命运。

从摇篮到坟墓

发生在90年代的资产泡沫破裂,并不是日本券商行业第一次经历洗牌。

战败之后的日本,在50年代就走上了经济高速增长期,1957年开始全面超过战前水平,居民收入迅速提高,股票市场也随之进入盛夏。根据相关统计,股票交易额相较日本GNP的比例,从1949年近9.6%跃升到1961年的131.3%[2]。

就像国内券商一度热衷于构建「三中一华」的头部阵营,繁荣期里的日本券商行业也逐渐形成了「四大寡头」——山一、野村、日兴和大和(排名分先后)的格局,并且均在1961年的牛市氛围下成功上市。

然而过分高涨的投机热情,还是引发了日本政府的担心。1961年一系列金融紧缩政策发布之后,股市应声回落;1963年肯尼迪政府推行利息平衡税,引发美国居民海外投资比例大幅下降,日股又首当其冲,陷入了战后第一个长达数年的股票熊市中。

在50年代中后期激进扩张的证券行业,开始出现大面积的亏损,包括当时还是日本第一大券商的山一证券,到1965年时实际上已经处在了倒闭的边缘。

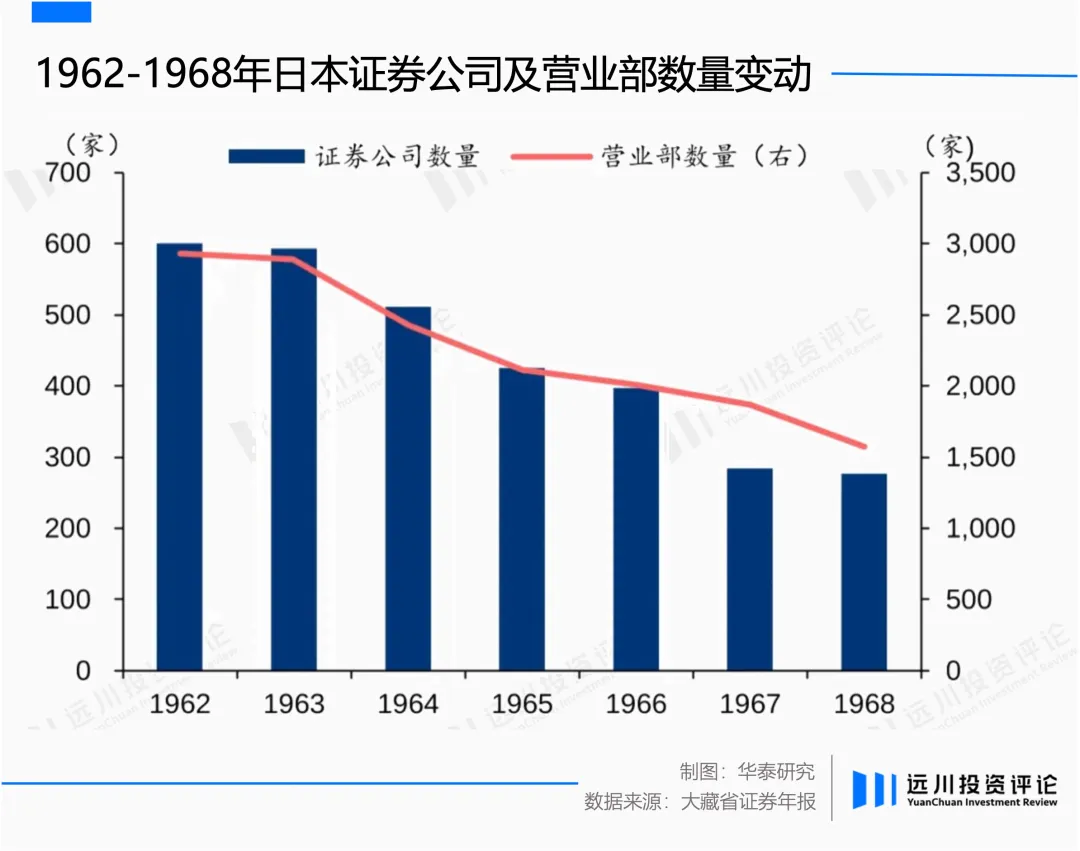

彼时,大藏省向山一证券提供的央行无担保、无限制特别融资,帮助它度过了难关。与此同时,为了避免过度竞争导致失序,日本政府抛弃自由竞争原则,修改了《证券交易法》,将券商牌照从注册制改为许可制,大幅提高了证券行业的准入门槛。

在这种强监管的指导思路下,中小券商遭遇巨大的资本金压力和展业制约,只能不断卖身头部机构,在密集的合并潮下,证券公司的数量从1963年时593家,锐减成1968年的277家[3]。

产能出清的过程,强者恒强是一件可以预料的事情。

战后券商行业的「四大寡头」格局得到进一步强化。虽然从倒闭边缘被救回来之后,山一从第一滑落第四,虽然约等于格力跌成了奥克斯,但至少还留在了第一阵营之内。起死回生的山一证券,不甘躺平,进行了大规模的组织改革,在「业务第一」的大旗下,奖金和晋升几乎只与业绩数字挂钩。

「业内有一条潜规则:即便人品上有些问题,只要是能挣钱的员工,就让他去赚,让他出人头地。倘若谁对这种氛围提出质疑,或直言不讳地指出上司的不端可疑行为,被发配的首选部门一定是被叫做业管的监管部[1]。」

到了90年代末,回过神来的日本监管者们终于意识,自己在金融体系里扮演的兜底角色,让落后产能始终无法出清。在日本金融监管史上被称为「护送船团」的制度,目的是为了不让日本的金融机构因为经营不善而破产倒闭,以此实现金融体系的稳定发展。

但从结果来看,包括证券行业在内的整个金融体系不仅没有迎来高质量发展、培育出国际一流机构,四大券商还带头在监管的眼皮子底下反复越线,最终引发全国性的信任危机。

1996年11月桥本内阁推出了《金融体系改革——面向2001年东京市场的新生》报告,确定日本金融体制改革的构想,意图削弱行政指导,用更市场化的竞争来建设一个开放性市场,以期在2001年以前将东京打造成一个可与纽约、伦敦媲美的国际金融中心。

但报告一出,迎头遭遇的是内忧外患的1997。

日本政府面临的不仅仅是大厦将倾的百年山一,向内是金融系统里巨额不良债务酝酿着持续的溃败,向外又是金融危机之下整个亚洲的风雨飘摇,因而不得不继续把维稳的优先级再度置于改革之前。

最终,日本央行又一次作为「最后贷款人」为山一的破产清算提供无限制、无担保的流动性供给。从1997年11月停业到2005年1月最终走完破产程序,这个特别贷款最终导致了1111亿日元的损失[6]。

周期高点,人们往往没有改革动力;等到周期底部,无路可退的时候,又往往是最弱势的普通人承受了最痛苦的代价。

这场破产倒闭,以山一证券1万名员工的失业作为代价。战后为了激发国民劳动参与率的终身雇佣制,也随着山一的土崩瓦解成为老一代日本人的回忆。在山一证券不得不对外公布债务的那场发布会上,新官上任才100天的最后一任社长留下了这家券商100年的生命里,被引用了最多的画面——

情绪激动的野泽正平在摄像机面前痛哭:「员工们没有错,错的是我们!拜托了!拜托大家帮他们找到新的工作!」

解忧KTV

百年老店的倒闭,终身雇佣制的破灭,交汇在泡沫破裂后的余波中。

就在山一证券宣布停业的第二天,置身事外的《华盛顿邮报》刊登了一则「Goodbye Japan Inc.」的评论文章,锐评大洋彼岸「日本有史以来最大的企业倒闭清楚表明,旧制度已经不再适用。从长远来看,这对日本经济可能是个好消息,但短期会产生多大的痛苦与动荡还不得而知。」

前不久,一张关于日本金融从业人数在1997年断崖下跌的图表在业内流传,令此时此刻面临着降薪和监管的国内同行心有戚戚。但从日本总务省公布的官方数据来看,金融从业者(金融+保险)在总量上做到了「软着陆」,但在一场又一场破产、并购和重组里,整个行业也告别了往日的鼎沸。

繁荣过后,人们承受的有时是在一夜之间经历一落千丈的下坠,有时是在漫长的光阴里被沉闷的无望和意义感的缺失消磨尽所有的意气。

就在山一证券宣布停业的几个月之后,1998年4月,桥本内阁正式开启了「东京金融大爆炸」的改革,以自由化、公平化、全球化为指导,放松原有的牌照管制,证券公司的设立再度由许可制转变为注册制。

与此同时,日本修订了外汇管理法、会计制度,改革了监管体制,以进一步加快对外开放,加速与国际接轨,并引入大量外资券商,试图用一个更开放的市场环境,来缝补封闭体系造成的弊害。

出清、并购、物竞天择,在1997年的风暴过后,成为了日本金融行业此后三十年间的主旋律。

2008年,当又一场全球金融危机波及日本的时候,早已坐稳日本券商老大的野村控股,直接收购了雷曼兄弟亚太地区的业务,随后又以2美元的象征性价格购得雷曼的欧洲业务。截止2022财年,野村的海外业务已经具备一定的规模:印度IPO规模排名第2、欧洲武士债券发行规模排名第2、美国MBS承销规模排名第4[3]。

不过,在这个高质量发展的过程里,日本金融行业的岗位供给却不见增加。2002年,日本总务省还做了一次口径调整,直接把一部分岗位从金融产业的定义里划了出去。

在这次产业分类调整之后,日本2002年的金融从业人数,上一个口径还有241万人,新口径只剩下了161万人。被开除金融籍的80万人里,大多数人不知所踪,悄然落入平成后二十年的雨水中。

2017年,在山一倒下的20周年祭上,NHK上映了纪录片《山一证券的百年噩梦》。曾经的精英销售,带着摄制组重返山一证券千叶营业部旧址。车水马龙的十字路口物是人非,看到牌匾已然换成了一家KTV时,永野在细雨中平静地说道:

比起证券公司,也许卡拉OK更让人快乐吧。

参考资料:

[1] 殿军:山一证券最后的12人,清武英利

[2] 日本证券业“四社寡占体制”成因分析,王晨宁

[3] 日本证券业历史复盘与启示,华泰证券

[4] Goodbye Japan Inc. Washington Post

[5] 平成年代,金融界一直忙于泡沫经济破灭的善后和应对通货紧缩,桑原稔

[6] 动荡时代:白川方明亲历日本经济繁荣与衰退的39年,白川方明

[7] 山一证券的百年噩梦,NHK

作者:张婕妤

编辑:沈晖

视觉设计:疏睿

责任编辑:张婕妤

本文作者可以追加内容哦 !