近年来,内外部不确定性因素较多,资本市场震荡调整频繁,红利资产凭借相对稳健的表现和较强的防御属性,逐渐步入了更多人的视野。随着新“国九条”发布,强调“强化上市公司现金分红监管”,在此背景下,红利资产成为当下炙手可热的“炸子鸡选手”。行至当下,红利资产已经积累了较好的涨幅,是否过热?是否交易拥挤?接下来还能“红”多久?穿越市场迷雾,泰girl带你一起关注市场那些事~

$红利低波ETF泰康(SH560150)$ $泰康悦享30天持有期债券C(OTCFUND|019932)$ $泰康香港银行指数C(OTCFUND|006810)$

红利资产火热行情背后四个关键支撑

总的来看,支撑红利资产配置机会的中长期逻辑主要有四点:

其一,近年来,随着中国经济由高速增长阶段向高质量发展阶段转变,众多产业周期亦随之迈入成熟期,这一转型背景下的市场特征显著:高景气资产的稀缺性日益凸显,而红利类资产则以其独特的魅力逐渐成为众多投资者的优选。相较于市场的整体波动,红利资产不仅展现出较高的胜算概率(近十年中证红利指数有七年跑赢了沪深300指数;数据来源:Wind;统计时间:2013年-2023年完整年度),更在市场低谷时提供了颇具吸引力的风险收益比(中证红利指数年化夏普比率为0.60,沪深300指数年化夏普比率为-0.52;数据来源:Wind;统计时间:2024.06.03),可谓是穿越牛熊周期的长跑健将。

其二,自2018年起,十年期国债到期收益率从约4%的水平一路下滑至当前的2.3%左右(数据来源:Wind;统计时间:2024.06.03),这一趋势性下降无疑为当前的投资环境增添了新的注脚。无风险收益率的不断下探,进一步突显了红利资产配置的高性价比,使其在低利率时代成为资本寻求增值的重要选项。

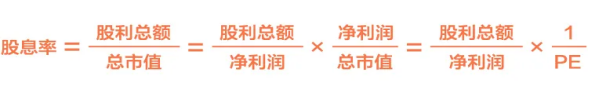

其三,深入探究红利资产的底层逻辑:

由此可知,股息率又与派息率、市盈率息息相关。维持稳定且高水平的股息率,要求企业同时满足三项条件:首先,企业需拥有稳健的盈利能力,确保有充足且稳定的现金流用以支付股息;其次,公司管理层需展现较强的分红意愿,通过现金分红回馈股东,这往往是企业运营成熟度的体现;最后,相对较低的估值水平也是必要条件,以免过高的估值稀释股息回报。股利信号理论认为,公司的分红政策不仅仅是一种现金分配方式,更是一种传递公司未来盈利能力和增长前景的信号。

其四,政策导向也为红利资产的兴起提供了强大助力。新“国九条”的出台,不仅强调了引导上市公司分红,更预示着增强投资者回报已成为A股市场基础制度建设的关键一环。在这一政策导向的持续推动下,A股市场的现金分红率与股息率有望迎来全面提升,长远来看,这不仅会深刻改变红利投资的逻辑,更标志着红利资产不仅是局限于追求短期确定性的工具,或许更是中长期都值得考量的投资方式,其价值将进一步被市场所认知和重视。

综上所述,红利资产的火热行情并非偶然,而是经济转型、利率环境变化、企业基本面支撑以及政策引导等多重因素交织作用的结果。在当前及未来的投资版图中,红利资产凭借其独特的价值属性和市场定位,正逐步成为跨越市场周期、有望实现财富稳健增值的优选路径。

红利资产的花期还有多久?

首先,考虑到红利策略产品过去几年的亮眼表现主要得益于稳定的股息收益与分红贡献,而非估值的过度扩张,这一点在中证红利指数维持的吸引人的股息率水平上得以体现(当前中证红利指数的股息率为5.11%;数据来源:Wind;统计时间:2024.06.03),不仅绝对数值诱人,与不断下滑的无风险收益率相比,其投资价值更为显著。

其次,尽管市场关注度渐增,但目前资金对于红利股的配置比例仍相对克制,该领域并未出现明显的过热迹象,为后续投资者留出了介入空间。(截至2024.03.15,主动型基金配置红利类股票的比例不到10%,配置金额约2300亿元左右,远低于2017年底的高点(25%左右);资料来源:Wind,中金公司研究部《如何定量刻画风格拥挤度——以红利为例》)

未来,随着全球经济增速的放缓步伐与市场避险情绪的升温,“资产荒”问题短期内难以根本改观,这促使投资者在资产配置中愈发倾向于寻求安全边际高、收益稳定的避风港。在此背景下,红利资产作为稳健型投资的代表,其配置价值有望吸引更多资金流入,提升在投资组合中的比重。

总的来说,红利资产的“花期”非但未近尾声,反而因应市场环境的变化,正处于一个潜力待发、配置价值日益凸显的新阶段,其长期吸引力和配置比例的上升空间值得期待。

能超越红利的只有红利低波

如果我们希望借基来把握红利资产的投资机会,要如何去选择呢?

从红利策略公募产品的布局来看,已经有越来越多、越来越细化的子策略和子方向,为投资者提供更多、更好的投资工具,其中红利低波策略,可以理解为红利策略的进阶版。

它一方面同样关注那些具有强分红能力和低估值的公司,另一方面它会在每年调仓时剔除掉过去一年波动率较高的个股,为投资组合加上“稳定器”。这意味着,在熊市或震荡市中,红利低波策略有望能够更有效地控制回撤,是配置防守型组合非常好的工具。

与红利策略相比,红利低波策略的独特之处在于红利因子与低波因子能够形成美妙共振,既看重公司的分红能力和估值,又关注其股价的稳定性。这种策略使得投资者在享受高股息回报的同时,也能在市场波动中保持相对稳定的投资组合。可以说,红利低波策略是当前市场环境下的一种理想选择,它既能帮助投资者追求稳定回报,又能有效应对市场的不确定性。

红利低波震荡市下暖心之选

近期来看,A股市场自2月起的反弹势头有所减弱,宽基指数进入震荡区间,红利低波指数夏普比率更高(当前中证红利指数年化夏普比率为0.60,红利低波指数年化夏普比率为0.80;数据来源:Wind;统计时间:2024.06.03),在震荡市中具有较强的防御属性,有望为投资者带来“稳稳的幸福”。

风险提示:基金有风险,投资须谨慎。本材料仅作宣传所用,不作为任何法律文件。投资者购买基金时应认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件(详阅官网www.tkfunds.com.cn或客服热线400-18-95522),在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。

本文作者可以追加内容哦 !