收到三询近半年后,$常荣电器(SZ873652)$终于更新动态。

5月17日,常荣电器完成三询回复,顺势还对前面两轮问询的回复进行了数据更新。

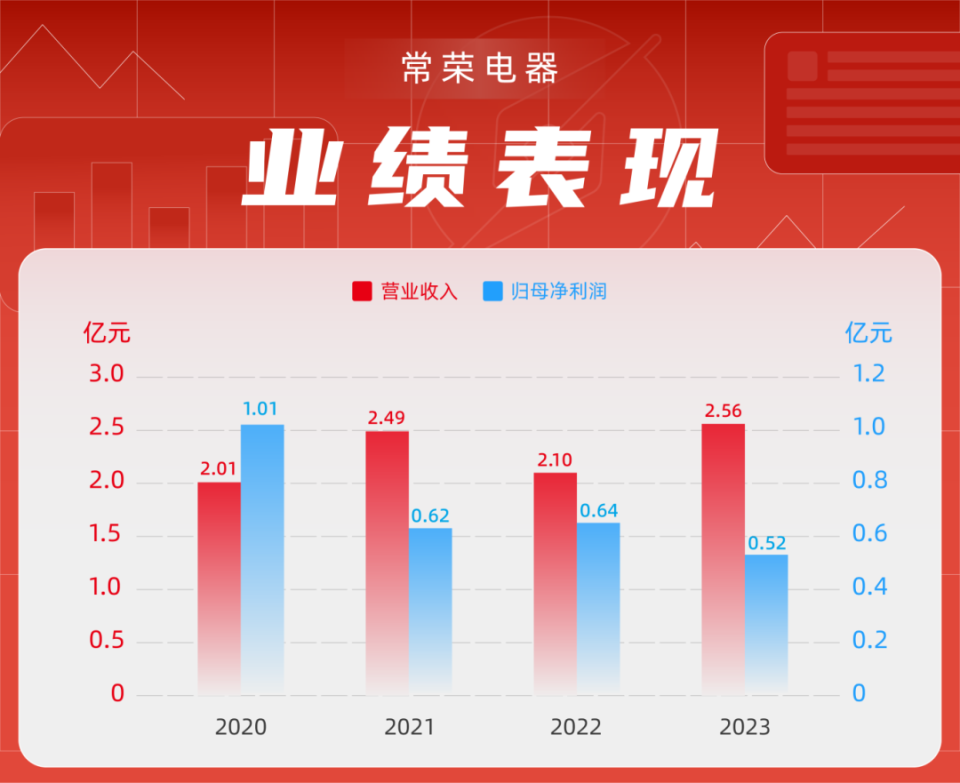

2023年,公司陷入“增收不增利”的窘境——全年实现营收2.56亿元,同比增长21.70%;归母净利润5211万元,同比下滑18.75%。

这并不令人意外。

作为一家家电产业链上的零部件企业,常荣电器主要为定频家用空调提供压缩机内置式过载保护器。

在变频空调渗透率高达95%的当下,公司后续经营并不乐观。

事实上,对于常荣电器而言,此次北交所IPO已经事关生死,相关募投项目犹如救命稻草。

项目介绍:

公司简称:常荣电器

公司全称:江苏常荣电器股份有限公司

成立时间:2018年3月1日

控股股东:公司控股股东为匡成效,控制表决权合计3819.86万股,比例为53.86%;实际控制人为匡成效、周元琴夫妇,合计控制94.66%表决权。

主营业务:公司主要从事压缩机内置式过载保护器、电流传感器、PCBA及智能控制器等产品的定制化设计、研发、制造及销售,致力于成为基于感知和控制功能的电器元件解决方案提供商。

行业地位:公司是国家级专精特新“小巨人”企业,参与起草与制定了《全封闭电动机-压缩机用热保护器》(GB/T 35716-2017)等五项国家标准及两项行业标准。

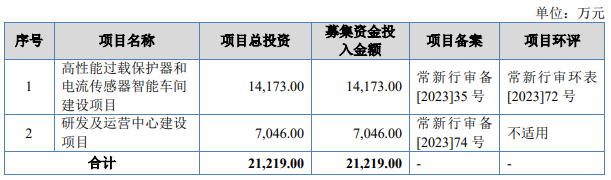

募资投向:

核心产品前景堪忧

先来看一组财务数据对比。

2023年,常荣电器营收2.56亿元,归母净利润5211万元;2020年,营收2.01亿元,归母净利润1.01亿元。

时隔三年,公司营收增长超两成,盈利却缩水近一半,为何?

归根结底,公司的核心产品有些跟不上时代了。

常荣电器是一家家电零部件供应商,核心产品为压缩机内置式过载保护器,直接下游为压缩机制造商,终端为空调、冰箱、除湿机等家电厂商。

公司生产的内置式过载保护器,安装在定速压缩机内部,其功能为防止电动压缩机超温或过流,主要包括单相、多相两种产品。

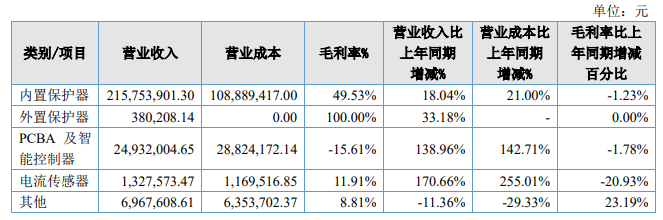

招股书显示,2020年—2022年,内置式过载保护器的营收占比均超九成。其中,单相内置式过载保护器又占比95%左右。

2023年,内置式过载保护器营收占比降至84%左右,核心地位仍然不可动摇。

来源:公司一轮问询回复函

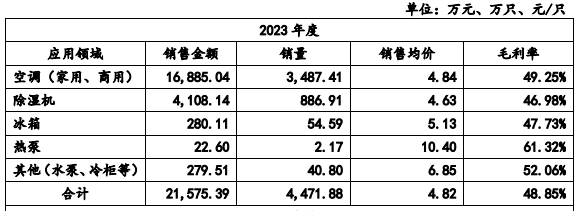

根据一轮问询回复函,2023年,常荣电器售出的内置式过载保护器中,用于空调领域的占比78%。

众所周知,空调可分为定频、变频两类。目前,常荣电器的产品主要应用于定频家用空调。

换言之,定频家用空调的市场走向决定了常荣电器核心产品的销量。

然而,2020年—2021年,《电动机能效限定值及能效等级》《房间空气调节器能效限定值及能效等级》相继落地实施,国内空调能效门槛持续提升。

随着效、高耗能的定频空调产品逐步退出市场,目前国内已是变频空调的天下。

数据显示,2020年,国内市场定频家用空调销量尚有2567.30万台,到2023年销量仅剩518.80万台;占比由2020年的30.79%降至2023年的5.21%。

也就是说,至2023年,国内变频家用空调的渗透率已接近95%,占据绝对优势。

因此,北交所在三轮问询函中,都关注了公司核心产品的市场空间及经营业务稳定性,以及内置保护器业务是否存在被淘汰的风险等问题。

在三询回复中,常荣电器的回答是:未来中短期内我国定频家用空调内外销市场需求平稳、基数较高,为内置式过载保护器行业发展奠定基础市场需求保障。

中短期需求平稳、基础市场需求保障……口气倔强得有些令人心疼。

正如前文所言,在国内,定频家用空调的市场份额已所剩无几。

至于定频家用空调的出口,则有些起伏不定——由2020年的4404.60万台减少至2022年的4358万台,2023年又增加至4541.60万台。

与之相应,2020年,常荣电器内置式过载保护器销售收入1.93亿元;2022年,降至1.83亿元。2023年,定频家用空调出口端需求增长,销售收入又增至2.16亿元。

很明显,国内定频家用空调市场已无法带来销售增量,常荣电器更多指望的是出口市场。

问题是,随着节能减排、绿色发展的风潮席卷全球,定频家用空调的出口还能持续增长吗?

答案显而易见,长线看淡。毕竟,相比定频,变频更节能高效,更符合发展潮流。

相应地,对于核心产品的市场需求自然也会随之缩水。对此,常荣电器应该也是心知肚明。

在此背景下,常荣电器还要和竞争对手拼刺刀。

2020年—2022年,美的系一直是常荣电器的第一大客户。其中,2020年、2021年销售占比超四成,2022年降至三成。

二询回复显示,2021年底,在与美的系客户谈判时,某竞争对手对内置式过载保护器价格给予一定优惠,形成阶梯式价格方案,致使常荣电器总体配套供货份额及数量减少。

2022年底,常荣电器在报价时,将量产配套合作规模、竞争对手报价等信息作为谈判因素,最终整体价格方案具有相对优势。

因此,常荣电器内置式过载保护器销售均价下降,由2021年的5.13元/只降至2023年4.84元/只。

这自然也影响到了常荣电器的业绩表现。

2023年,公司营业收入2.56亿元,同比增长21.70%;归母净利润5211万元,同比下降18.75%;综合毛利率42.17%,同比减少3.74个百分点。

由此可见,面临长期需求减少、价格竞争激烈的双重威胁,常荣电器核心产品的前景着实有些令人担忧。

开拓新业务路阻且艰

面对行业发展趋势,常荣电器也有所行动,总不可能在定频家用空调这一棵树上吊死。

按照2023年年报中的说法,除了核心产品过载保护器,公司的主要产品还包括电流传感器、智能控制器。

其中,电流传感器,是储能及新能源汽车电池管理系统的配套元器件;智能控制器,是电子设备及系统中的控制单元。两者均为公司近年来开拓的新业务。

来源:常荣电器2023年年报

2021年,PCBA及智能控制器开始产生收入,为204.60万元;2022年,营收1043.35万元;2023年,营收2493.20万元。

营收虽然增势喜人,但并未实现盈利。2021年—2023年,该业务的毛利率分别为-46.34%、-13.83%、-15.61%。

或许正是因为不赚钱,常荣电器此次北交所IPO没有考虑智能控制器,而是押注三相内置式过载保护器和电流传感器。

招股书显示,常荣电器本次IPO拟募资2.12亿元。其中,1.42亿元用于高性能过载保护器和电流传感器智能车间建设项目,以扩大三相内置式过载保护器和电流传感器的产能。

该项目计划扩产620万件/年,其中,三相内置式过载保护器产量340万件/年。

和单相产品不同,三相内置式过载保护器主要向较大功率压缩机配套,终端应用领域以商用空调、工业制冷等为主。

发力三相产品,既能发挥公司在过载保护器方面的传统优势,又能在定频家用空调之外开辟新市场……常荣电器的计划没毛病,但问题是,激增的募投产能如何消化?

来源:公司一轮问询回复函

2021年—2023年,公司三相内置式过载保护器销量分别为38.87万件、23.56万件、53.80万件;产能利用率分别为49.53%、31.36%、87.51%。

也就是说,常荣电器的现有产能其实并未满产。扩产340万件/年,相当于2023年销量的六倍,产能消化谈何容易。

目前,三相内置式过载保护器市场由日本生方和美国森萨塔主导,常荣电器的市场份额不到10%。

作为高质量稳定性、高精密性产品,三相内置式过载保护器的测试认证时间长,一旦供应商进入大型压缩机厂商的供应链体系并批量供货后,一般不会被轻易更换。

这种情况下,作为后来者的常荣电器,从日本生方、美国森萨塔手中抢夺订单的难度可想而知,更别说销量增加六倍了。

至于电流传感器,常荣电器是彻头彻尾的“新丁”。此前并无大规模生产经验,也无技术积累。

从2022年开始,电流传感器才产生收入,当年营收49.05万元;2023年增至132.76万元,收入体量仅百万级别。

来源:常荣电器2023年年报

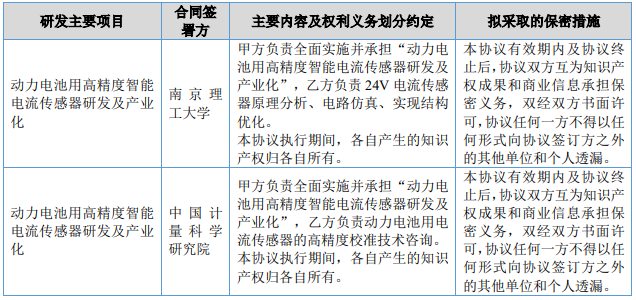

年报显示,截至2023年末,公司仅有两大在研项目——分别与南京理工大学、中国计量科学研究院合作的“动力电池用高精度智能电流传感器研发及产业化”项目。

也就是说,关键技术尚在研发,募投产能就已经安排上了,常荣电器的急迫之心可见一斑。

这也可以理解。核心产品可能被淘汰,换你,你也急。

某种程度上,常荣电器此次IPO募资扩产堪称“救命”之举。不过,押注三相内置式过载保护器和电流传感器,能否见效,还有待时间验证。

本文作者可以追加内容哦 !