遥想去年,中字头央国企在市场反弹修复的过程中拔了一波估值,扬起“中特估”风帆。近期一个新的概念‘科特估’又悄然出现,承载了我们对于硬科技的期许!假期时候‘科特估’利好催化不断,金融总局同意六大行参与投资大基金三期、我国集成电路进出口数据延续增长趋势等…“科特估”的舆情再度发酵,这波行情能走多远?

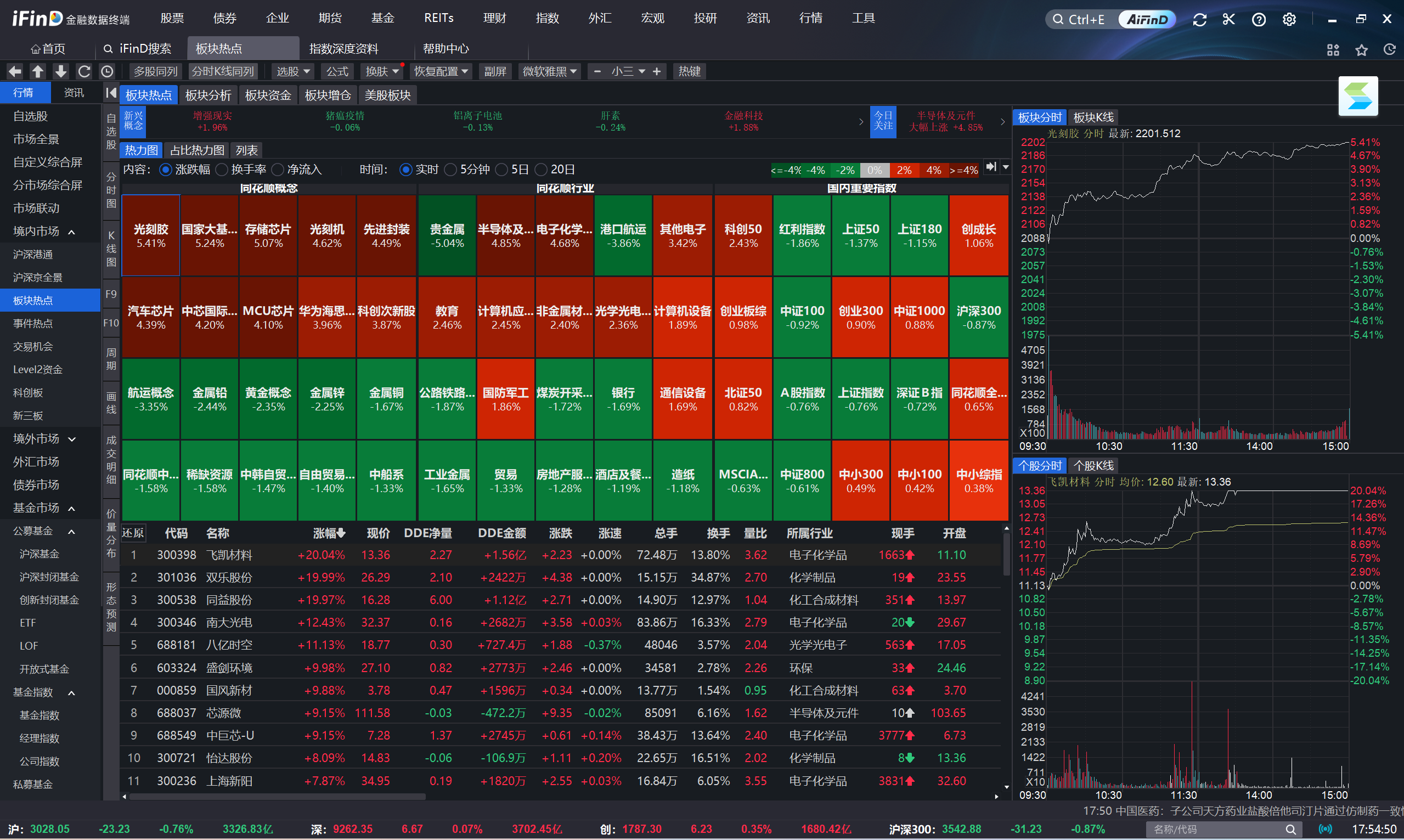

截至6月11日收盘,电子板块强势领涨大A主题,半导体ETF(SZ159813)收涨3.32%。细分来看,光刻胶、存储芯片、光刻机领域涨幅靠前!

数据来源:Wind,时间截止至6月11日收盘

作为科技股反弹的新引擎,“科特估”到底是什么?

1、聚焦“新质生产力”转型升级,实现突围

方正证券在题为《科特估:新质生产力,突围》的报告中给出了“科特估”的概念,“科特估聚焦“新质生产力”转型升级:优势制造+中国自造+先进智造”,外部环境的不友好导致中国科技制造行业的估值出现明显低估,亟待“科特估”突围。

“科特估”对应的是市场对战略稀缺性行业和新质生产力优质公司的低估。“科特估”企业应该满足战略稀缺性、创新程度高、质地好但估值偏低、有国际竞争力等条件,尤其是重点领域的高端装备、精密制造与新材料等,包括半导体、大飞机、机床、工业软件、关键基础材料等,以及颠覆性技术和未来产业,如国产算力、生物技术等。

2、“中特估”是基础,“科特估”是目的

中特估是基础,加速土地财政转向要素财政;科特估是目的,实现“新质生产力”转型升级。与“中特估”相同,“科特估”系安全资产,并非平地拔估值,而是修复相对国际水平而言偏低的估值;两者都是资本市场服务于实体经济使命的一部分。从长期看,我们对于科技股的行情具备充足信心。

“科特估”的行情能走多远

1、“科特估”近期政策暖风不断

配合新“国九条”,改善前沿科技融资环境。当前国内信用周期底部,“新质生产力”亟需大量融资,前提条件是民间资本在一级市场广泛参与。而历史上看,一级市场的大规模融资往往以二级市场的牛市为前提。同时,结构上看,“先进智造”融资能力相对较差,可能是“科特估”的重点领域。

“科特估”契合国家集成电路大基金三期主投的方向,本次第三期国家大基金主要投资于人工智能芯片先进半导体设备、半导体材料,其中包括从根本上帮助提升NAND和DRAM的产量,并推动先进制程逻辑芯片的发展,促进产业链的全面升级与竞争力的提升。

展望后市,近期即将召开的高层会议有望进一步催化“科特估”行情!

2、“科特估”行情有望持续

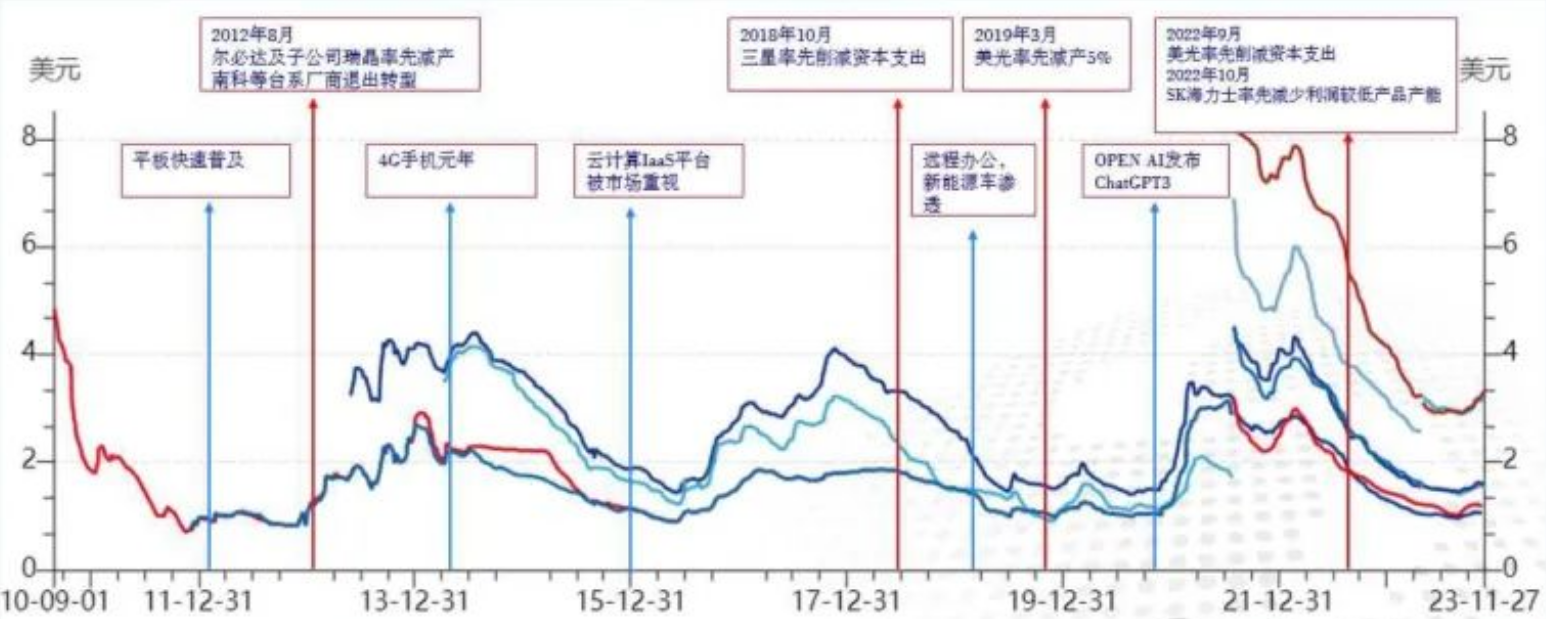

(1)供给端来看,韩国统计厅数据显示芯片去库存效果显著。5月31日,韩国统计厅公布的数据显示,今年4月份芯片库存同比下降33.7%,为2014年底以来的最大降幅。这也标志着,库存连续第四个月下降。

随着减产和去库的持续,DRAM和NAND自23年10月迈入涨价周期

数据来源:Wind

(2)需求端来看,根据Trend Force预期,2024年全球AI服务器将超过160万台,年成长率达40%。随着AI PC和AI手机创新拉动新机备货,带动终端需求增长,半导体逐步迎来周期性回暖。此外,2024年苹果全球开发者大会(WWDC24)推出一系列AI功能,生成式AI在端侧逐步落地,有望进一步催化“科特估”行情。

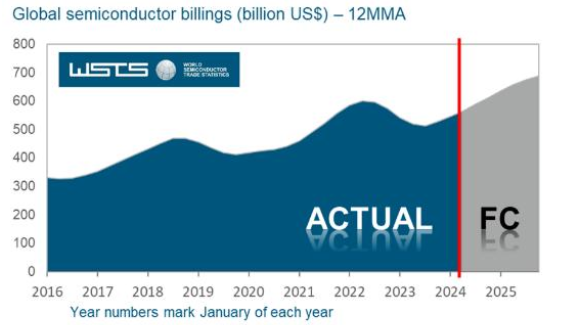

(3)销售情况来看,电子板块订单好转。世界半导体贸易统计组织(WSTS)最新预测,2024年全球半导体市场预计将实现16%的增长,市场估值达到6110亿美元。根据WSTS数据,2024Q1全球半导体销售额约为1377.17亿美元,同比增长约15.23%;而国内集成电路5月出口金额同比增幅高达28.47%,增幅位列第二,仅次于船舶。1-5月,集成电路出口金额同比增长21.2%,板块复苏标志较为明显。

WSTS全球半导体年销售额

资料来源:WSTS

(4)AI赋能芯片需求提升,有望开启第5轮周期

2023年第4季度以来,以ChatGPT为代表的AI 人工智能全面爆发,带动芯片价格回升,引发芯片提前复苏,进入到第5轮周期的起点。

AI赋能芯片需求提升

数据来源:Wind

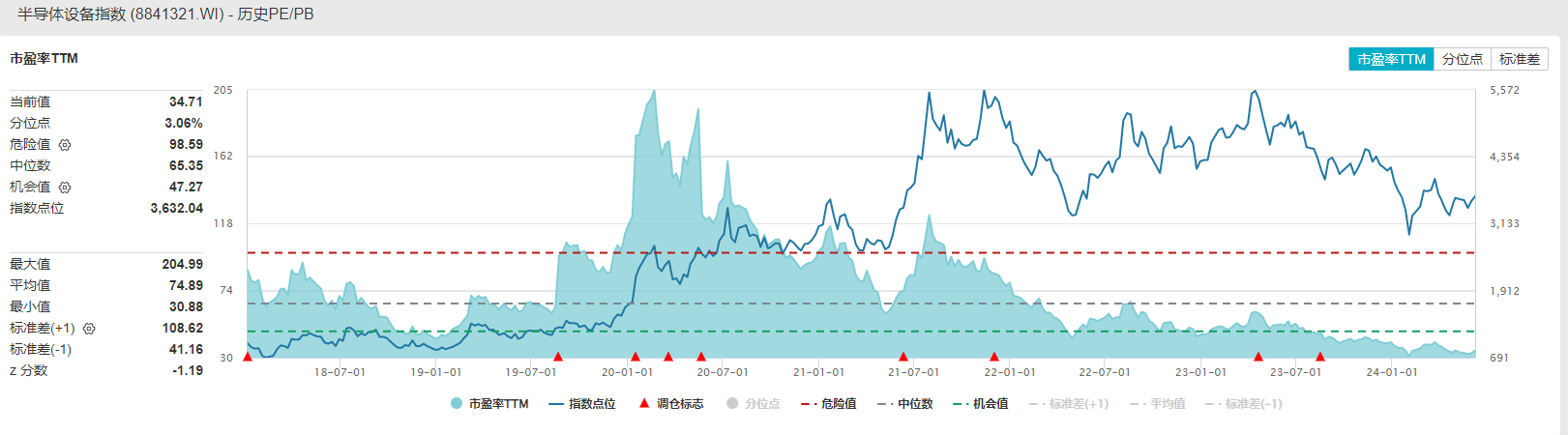

3、半导体设备板块整体估值极具性价比

估值层面看,半导体设备板块(申万指数)从2023年4月高点以来回调25%,据wind数据,半导体精选指数目前分位点为3.06%,已处于历史极低位置,当前板块整体估值极具性价比。

资料来源:Wind

综上,顶层政策暖风不断,AI等新质生产力持续赋能,电子等硬科技板块周期已至,估值已处历史洼地有望企稳回升,多重因素共振“科特估”行情有望持续!

相关产品:

$科创100ETF基金(SH588220)$跟踪科创100指数,指数中重点布局的行业包含了计算机、电子、医药生物、新能源等科创板中小企业,有望收获低空经济前沿技术发展带来的红利,同时也是投资高科技成长企业并有望获得投资收益的重要选择。

$半导体ETF(SZ159813)$跟踪国证芯片指数,国产升级大逻辑+AI带来产业新需求+库存周期拐点将至,半导体板块迎来较好的布局时点。

基金有风险,投资需谨慎!

本文作者可以追加内容哦 !