摘要:

1、6月11日以半导体为代表的科技板块大涨,$集成电路ETF(SZ159546)$、$半导体设备ETF(SZ159516)$、$芯片ETF(SH512760)$分别收涨4.38%、3.85%、3.78%,多只个股涨停。多方预期表明,半导体行业的复苏迹象明显,WSTS近期上调24年全球半导体总销售额增速至16%。从下游来看,消费电子类产品的需求也在逐步复苏,AI手机和AIPC有望在未来几年为消费电子市场带来实质性的需求提振。政策面上,国家集成电路产业投资基金三期有限公司注册成立,成为中国芯片领域史上最大规模基金项目。

2、受到美国上周经济数据超预期影响,市场对美联储降息预期降温,影响金价。6月11日黄金股票ETF(517400)、黄金ETF(518800)分别下跌3.84%和3.09%。美国5月非农就业新增人数大超预期,与此前公布的ISM制造业PMI、JOLTS 4月职位空缺数、ADP新增就业人数不及预期相矛盾,市场理解为就业和经济仍然保持韧性,因而下调对联储的降息预期。虽然金价可能在短期内受到降息预期的拖累,但就中长期来看,海外流动性宽松仍是大方向。此外,海外地缘政治和选举风险持续发酵,或将推动黄金的避险价值上升,使得黄金相关产品在后市仍有投资机会。

3、软件计算机行业不同于赛道公司业绩长期表现有差异,基础软硬件的需求较为稳定,长期投资价值值得重视。近期,第二期信创国测结果的出炉为后续党政信创招标奠定了基础。信创板块政策面的催化不断,为国内软件计算机板块的持续输送利好。在“数字中国”为代表的长期政策的影响下,软件行业和计算机行业有望直接受益。

正文:

6月11日大盘全天分化演绎,双创指数尾盘拉高,沪指则受权重拖累吞下4连阴。沪指跌0.76%,深证成指涨0.07%,创业板指涨0.35%。A股全天成交7053.6亿元,环比略减。盘面上来看,半导体、电子化学品、电子元件板块涨幅居前,贵金属、航运港口、银行板块下跌。

6月11日以半导体为代表的科技板块大涨,集成电路ETF(159546)、半导体设备ETF(159516)、芯片ETF(512760)分别收涨4.38%、3.85%、3.78%,多只个股涨停。

来源:Wind

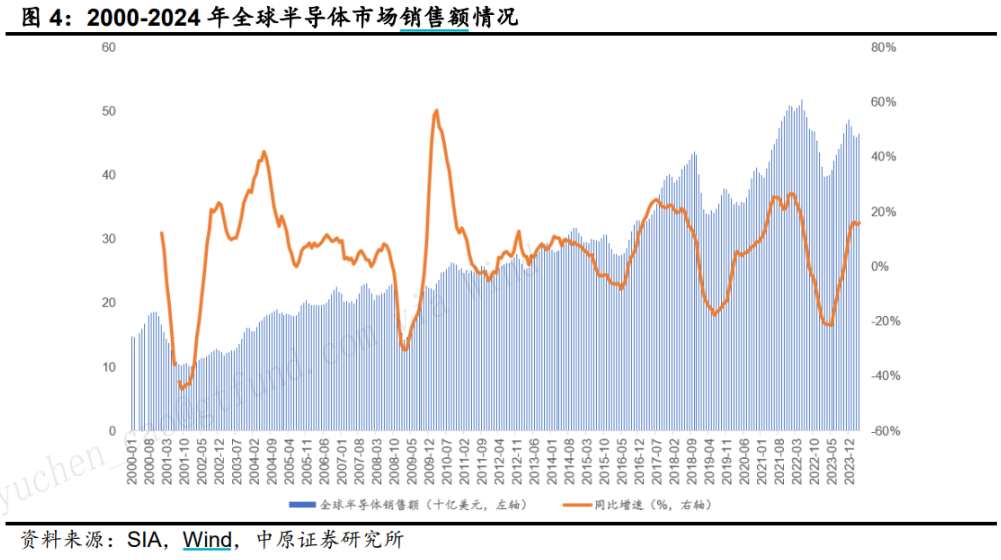

基本面上,根据美国半导体行业协会(SIA)数据,今年4月全球半导体销售额约为464亿美元,同比增长15.8%(其中中国大陆增长23.4%),连续6个月实现同比增长,环比增长1.1%。

近期,世界半导体贸易统计组织(WSTS)的最新预测上调了全球半导体市场2024的增长水平,预计总销售额将达到6,112亿美元,YoY 16%,其中亚太地区YoY 17.5%。WSTS还称,到2025年,全球半导体市场规模有望达到6,870亿美元,年均复合增长率约为12.5%。多方预期表明,半导体行业的复苏迹象明显。

中国的集成电路行业也逐步回暖,据海关总署公布的5月进出口数据,1-5月集成电路出口金额累计同比增长为21.2%,超越了同期汽车的20.1%。

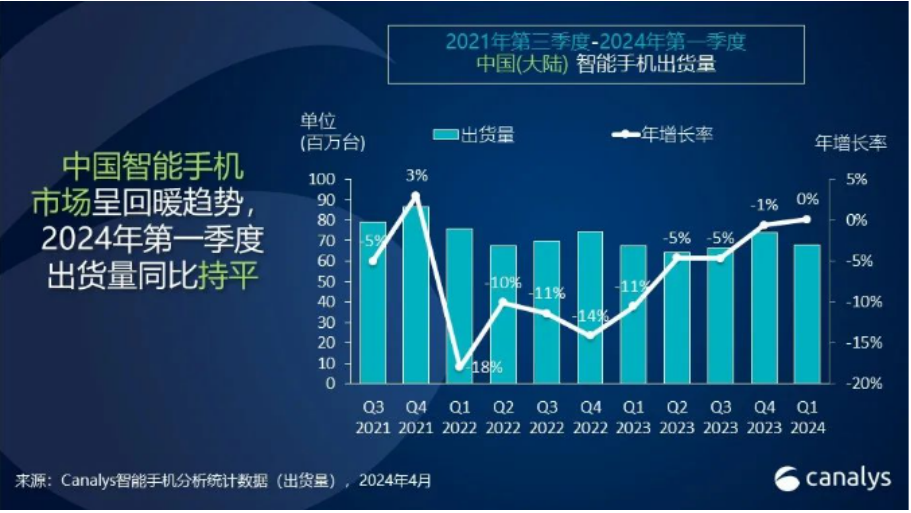

从下游来看,消费电子类产品的需求也在逐步复苏。24Q1全球智能手机出货量同比增长10%,在10个季度之后首次迎来双位数增长。国内智能手机市场时隔两年首次回暖,出货量与去年同期持平,华为在经历13个季度后重回大陆市场第一,市场份额占比17%。全球PC出货量24Q1同比增长3%,Canalys预计24年中国PC市场将迎来反弹,同比增长3%。AI手机和AIPC有望在未来几年为消费电子市场带来实质性的需求提振,行业龙头近两年已陆续发布相关产品,如三星Galaxy S24智能手机、英特尔酷睿Ultra 9芯片、联想ThinkPad X1 Carbon AI等。(提及具体公司或产品仅为说明行业观点,不构成投资建议)

政策面上,国家集成电路产业投资基金三期有限公司注册成立,注册资本3440亿元,成为中国芯片领域史上最大规模基金项目。前两期投资方向主要集中在设备、材料领域,为中国芯片产业的初期发展奠定了坚实基础。政策支持有望推动市场对相关领域的价值进行重估。日前,已经有券商提出了聚焦新质生产力转型升级的“科特估”概念。

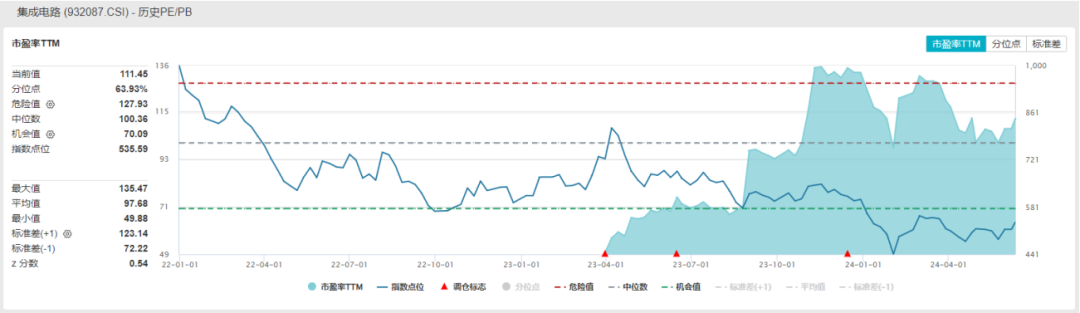

估值方面,中证全指集成电路指数、中证半导体材料设备主题指数、中华交易服务半导体芯片行业指数当前的市盈率(TTM)分别为111.45x、48.84x、84.02x,位于5年来63.93%、40.39%、62.75%分位。感兴趣的投资者可关注集成电路ETF(159546)、半导体设备ETF(159516)、芯片ETF(512760)未来的投资机会。

来源:Wind

受到美国上周经济数据超预期影响,市场对美联储降息预期降温,影响金价。6月11日黄金股票ETF(517400)、黄金ETF(518800)分别下跌3.84%和3.09%。

来源:Wind

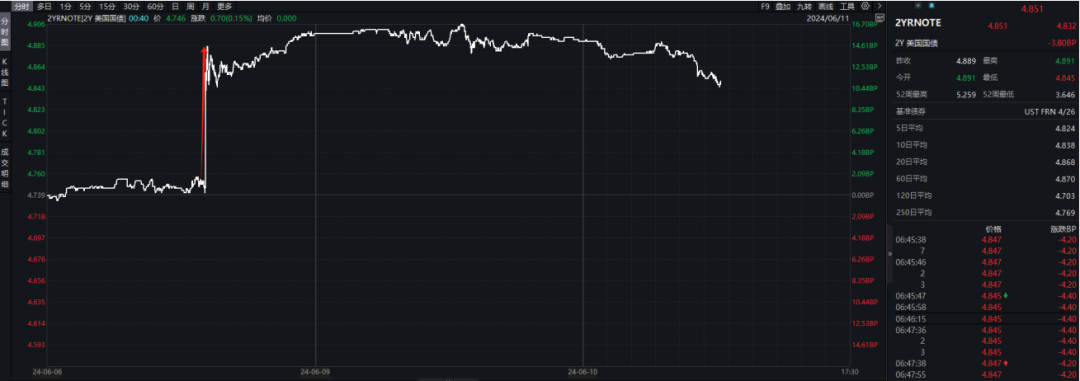

美国5月非农就业新增人数大超预期,与此前公布的ISM制造业PMI、JOLTS 4月职位空缺数、ADP新增就业人数不及预期相矛盾,市场理解为就业和经济仍然保持韧性,因而下调对联储的降息预期。

上周五公布的美国5月非农新增就业人数27.2万人,大幅超过预期的18.5万人,私人部门商品和服务环比均反弹,医疗及社会救助业、休闲及酒店业为非农新增的主要支撑。然而,该周早些时候公布的5月ISM制造业PMI为48.7,低于预期的49.6,相比前值49.2继续下滑,5月仍处于萎缩区间。非农数据公布后,美债利率几乎同时上涨,此后维持在高位。根据联邦基金利率期货,本周9月首次降息概率从60%降至54%,年内降息幅度维持在37bp附近。

上周五非农数据发布后美债利率瞬间上涨

来源:Wind

虽然金价可能在短期内受到降息预期的拖累,但就中长期来看,海外流动性宽松仍是大方向。如6月6日,欧央行议息会议决定降息,欧元区主要再融资利率、边际借贷利率和存款机制利率将分别下调25bp至4.25%、4.5%和3.75%,为5年内首次降息。此外,海外地缘政治和选举风险持续发酵,或将推动黄金的避险价值上升,使得黄金相关产品在后市仍有投资机会。感兴趣的投资者可关注黄金股票ETF(517400)、黄金ETF(518800)未来的投资机会。

软件和计算机板块6月11日录得不俗涨幅,信创ETF(159537)收涨2.77%,软件ETF(515230)收涨2.25%,计算机ETF(512720)收涨1.88%。

来源:Wind

软件、计算机行业不同赛道公司业绩长期表现有差异,基础软硬件的需求较为稳定,长期投资价值值得重视。从19 年到23 年,具备明显行业特性的细分领域公司,其收入和归母净利润的复合增速较低,但是基础软件和基础硬件设备方面的公司则表现较好,已盈利的公司其收入和利润增速也非常稳定。

消息面角度来看,华为余承东宣布鸿蒙生态设备超过8亿台,HarmonyOS4.2升级用户数量已超过 2000 万,用户满意度提升了11%,鸿蒙品牌知名度高达 88%。华为近期还公布了鸿蒙 HarmonyOS 4.2 系统最新的升级进度,将有180款设备陆续获鸿蒙OS 4.2 升级。

展望未来,鸿蒙系统之后将迎来重大变化,基于鸿蒙内核底层全线自研,不再沿用传统的 Linux 内核以及 AOSP,而且不再兼容安卓开源应用,仅支持鸿蒙内核和系统的应用 App。以华为为代表的国产势力在软件计算机领域不断取得的技术层面里程碑和市场占有率的逐步提升,奠定了国内软件计算机行业的长期稳健的投资价值。

信创板块催化不断,为国内软件计算机板块的持续输送利好。2024年5月20日,中国信息安全测评中心发布《安全可靠测评结果公告(2024年第1号)》。自2023年起,信创国家标准的制定工作正式启动,为党政机关和行业提供了明确的标准指导,且评测工作不断深化和完善。

此前,3月11日中央国家机关政府采购中心发布《关于更新中央国家机关台式计算机、便携式计算机批量集中采购配置标准的通知》,明确要求乡镇以上党政机关,以及乡镇以上党委和政府直属事业单位及部门所属为机关提供支持保障的事业单位在采购台式计算机、便携式计算机时,应当将CPU、操作系统符合安全可靠测评要求纳入采购需求。第二期信创国测结果的出炉为后续党政信创招标奠定了基础,同时也为行业信创提供了采购参考。

数字基础设施与数据资源体系被列为数字中国“两大基础”,以软件和计算机行业为代表有望直接受益于数字中国相关长期政策指引。信创更是在政策端为国内软件计算机板块持续输送利好。感兴趣的小伙伴可以关注软件ETF(515230)、计算机ETF(512720)配置相关行业龙头,也可以通过信创ETF(159537)一键布局信创产业龙头,把握信创产业的投资机遇。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

本文作者可以追加内容哦 !