文 | 胡墨

编辑 | 杨旭然

短短几年,碳纤维产业经历了一轮过山车行情。

风电叶片作为碳纤维产业下游最大的应用方向,装机量增速的下滑导致了碳纤维需求有所放缓。受前期抢装行情影响,中国风电新增装机容量从2020年7167万千瓦回落至2022年的3763万千瓦,一直到2024年也并未回到当时的高度。

与此同时,看到碳纤维前期价格行情火热,各路资本涌入,头部企业也大幅扩大产能。供需错配之后,当下产品价格较2022年的高点接近腰斩。

目前的情况来看,碳纤维产品价格短中期都无法走出低迷的趋势。

从供给端来看,龙头企业扩张的脚步没有停下,供给过剩、库存高企的态势没有改变。而在需求端,短期内也很难有产业能够对碳纤维带来明显的拉动作用。

纵观碳纤维产业的历史发展,从鱼竿到航空器件,再到风力叶片,在需求端打开新的应用场景是碳纤维产业几十年来增长的关键因素。而目前炒作的低空经济这一新的应用场景,距离大规模产业落地还有很长的路要走,甚至在十年以内都很难看到大范围的应用突破。

碳纤维产业在这种情况下会持续低迷状态。如何借助碳纤维本身的特点找到更大的应用场景实现突破,成了整个行业必须要思考的问题。

01 紧缩

就在几年前,碳纤维产业经历了波澜壮阔的价格涨幅,其夸张程度甚至不亚于半导体领域。只是碳纤维的受关注度没有那么大。彼时受疫情影响,国外碳纤维厂商的产能降低,加上日方管制东丽碳纤维出口中国,本来就偏紧的碳纤维供应雪上加霜。

受到通胀压力,碳纤维主要原料丙烯腈价格上涨,造成碳纤维原丝生产成本上升,全球最大的碳纤维制造巨头之一日本东丽多次上调碳纤维产品价格,带动了帝人、三菱化学以及欧美等同业一起提升价格,加上全球性的集装箱短缺,使得国内碳纤维产业有一段时间出现了“输入性涨价”。

彼时“碳中和、碳达峰”战略的提出,碳纤维最主要的下游领域——风电行业快速崛起,需求端日益旺盛。2021年末,国内碳纤维大丝束已达147元/千克,价格比上一年上涨17.6%。

然而这一切从去年开始生变,行业供需关系180度大转向。

看到下游蓬勃的发展后,各路资本和企业大量涌入碳纤维产业,投资热度空前高涨,产能大幅度提升。

《2023年全球碳纤维复合材料市场报告》显示,2023年,我国碳纤维运行产能为14.08万吨,比上年增长25.7%,已经接近全球碳纤维产能的半壁江山。

光威复材董事长卢钊钧此前在接受公开采访时表示,目前国内碳纤维行业正经历快速上产能的阶段,业内很多企业加大碳纤维大丝束、低成本领域的产能竞争,低成本碳纤维领域很快将进入红海市场。

需求端却不见起色,去年全年碳纤维的需求量比前年的7.44万吨反而下降了7.2%。

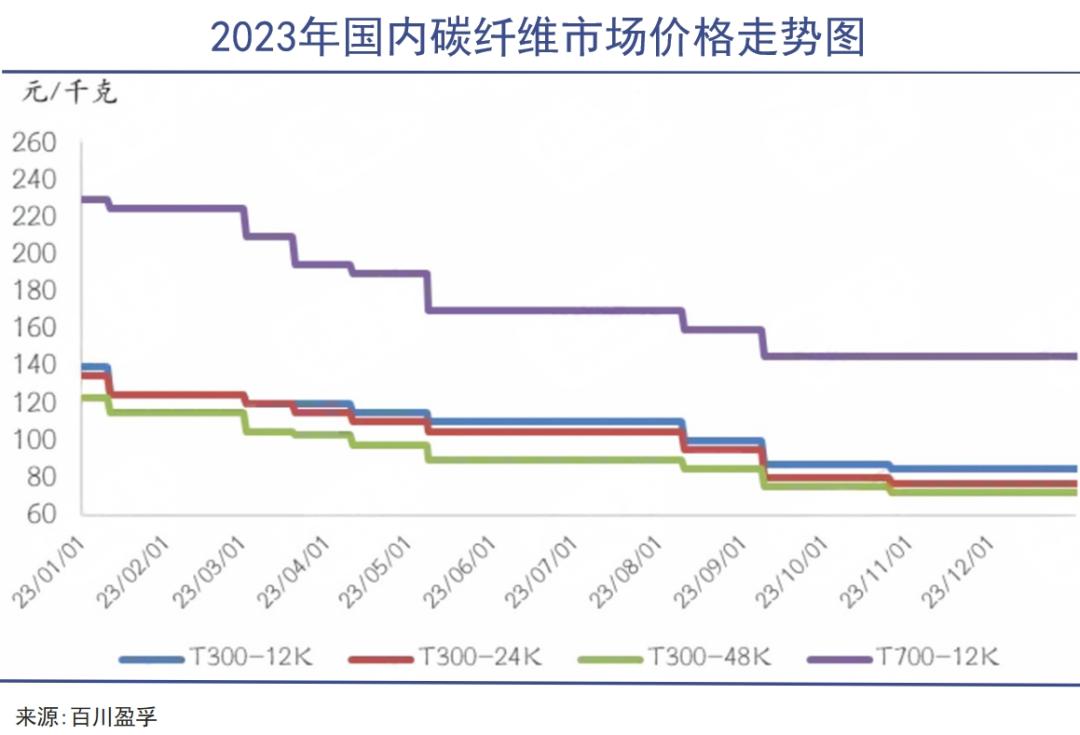

产能大幅增长,需求端却萎靡不振,导致碳纤维厂商库存高企。百川盈孚的数据显示,2023年6月,国内碳纤维库存整体保持低位,但进入下半年库存迅速上升,由6月的4000吨左右增至年末的1.2万吨左右。受到库存的压力,去年全年碳纤维市场呈现单边下跌走势,价格由年初的约160元/千克跌至年末的100元/千克,更是较2022年年初高点接近腰斩。

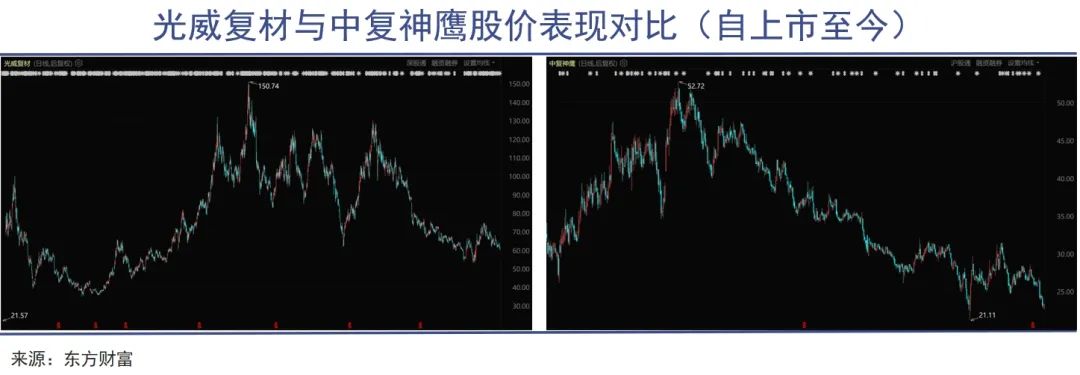

产能扩张、价格走低,碳纤维产业链公司普遍出现了增收不增利的现象。2023年,中复神鹰、吉林碳谷、光威复材、中简科技、中航高科5家碳纤维龙头上市企业共实现主营收入121.65亿元,比上年增长2.81%;归母净利润27.42亿元,却下降了22.32%。

终端市场已经出现疲软迹象,但这些碳纤维龙头厂商并没有要收手的意思,今年选择了继续扩大产能:

4月份,中复神鹰年产能30000吨的高性能碳纤维建设项目举行了开工仪式,这个项目的总投资达到了60亿元左右;

6月份,光威复材发布公告,公司内蒙古光威项目一期年产4000吨碳纤维生产线已完成全部设备安装调试及试产工作,已正式投入运营。根据介绍,内蒙古光威碳纤维产业项目计划总投资21亿元,最终实现年产高性能碳纤维10000吨。其中一期工程4000吨,二期6000吨。可以看出,光威复材的长期产能还远远没到最高点;

除此之外,吉林化纤集团正在推进1.5万吨/年高性能碳纤维项目;上海石化6000吨/年碳纤维项目也预计将在今年投产。

整体上看,仅今年一季度国内碳纤维就新增产能6800吨/年,同比增长33.4%,这意味着各大厂商的库存压力不会得到缓解。

短时间内,我们似乎看不到碳纤维终端价格重返上升通道的趋势——这也是工业品产能、价格趋势的必然,因此各大厂商也无法摆脱高强度的竞争,毕竟只有通过产能扩张实现规模效应,产品才能在市场上构筑起优势和良性循环。

02 蓝海

资本市场通常都会以推断甚至想象来评判企业或者产业的价值,尤其是在新兴产业中。碳纤维这个典型的新材料行业也不例外,火热的低空经济和碳纤维已经扯上了明确的关系。

虽然目前距离产业落地还很远,但“低空经济的兴起将带动碳纤维领域腾飞”这个投资逻辑已经出现。

按照许多券商研报的逻辑,政策层面低空经济在去年12月份的中央经济工作会议中首次提及,被列为战略新兴产业。今年政府工作报告中再次提及,甚至被升格到了新增长引擎的高度。目前,全国26个省份政府工作报告提到发展低空经济,深圳、珠海、合肥、芜湖、苏州等城市甚至已经把实施方案做了出来,有望加速产业端发展速度。

eVTOL作为低空经济的重要载体之一,其主流的设计方案均采用碳纤维作为主要机身结构材料。其中,约有75~80%用于结构部件和推进系统,12~14%用于横梁、座椅结构等内部应用,电池系统、航空电子设备和其他小型应用占比为8~12%。

从头部eVTOL制造商亿航智能、小鹏汇天、峰飞航空等公司公布的设计方案来看,机身结构均采用碳纤维复材,小鹏汇天“旅航者X2”的旋翼桨叶和起落架也采用碳纤维复材。根据德邦证券的测算,单台eVTOL对碳纤维需求在100-400kg之间,有望拉动千吨级需求。

最后,头部eVTOL制造商亿航智能、小鹏汇天、峰飞航空等不断在试飞、新签订单、适航认证等方面有所突破,这对于看重趋势和增量的资本市场来说是个刺激。

早在2022年,小鹏X2就在迪拜完成了全球首飞,空中出租车也已经在深圳首飞成功,从深圳到珠海仅需20分钟,将原本需要2.5个小时的形成大幅缩短,且费用不不超过300元。

整体上看,低空经济要想真正铺开发展,还需经历三个阶段:

第一阶段,大规模验证。上文提到的从深圳到珠海是全球首条eVTOL跨城跨湾航线,虽然振奋人心,但包括航线规划等许多复杂的现实问题,不会因为一次试航而完全解决;

第二阶段,解决成本。目前一台eVTOL的售价动辄超过百万,显然不在大多数人的支付能力范围内,也是影响大规模应用的重要因素;

第三阶段,法律法规的完善,这和产业进展的速度有关,法律的规范程度,往往是依照于产业发展中所即将面临的问题而制定的。

低空经济终究是万亿级别的蓝海市场,给碳纤维带来的需求增量也将是实打实的,只是这一天的到来还需要很长的时间。

03 演进

低空经济在短期内很难对碳纤维产业的需求带来明显拉动,那么在当下碳纤维产业较为低迷的背景下,未来该如何推演?

纵观历史,会发现碳纤维产业的增长逻辑属于典型的创新供给驱动应用场景这一模式,碳纤维的相关产业用途需要不断得到印证,不断找到下游应用场景,产业规模才能扩张。与此同时,成本的下降也是碳纤维能够在越来越多的行业中得到应用的关键。

1980年以前,受制于产业不成熟、价格高昂等因素,碳纤维基本只在航空器的次要结构件、钓鱼钩等少量场景中有些许应用。到了1985年之后,碳纤维逐步在高尔夫球杆,航天器的主要结构件中得到应用。从1995年开始,碳纤维开始进入工业领域。进入二十一世纪,大飞机、风力叶片、汽车、深海油田都成了推动碳纤维产业发展的驱动力。

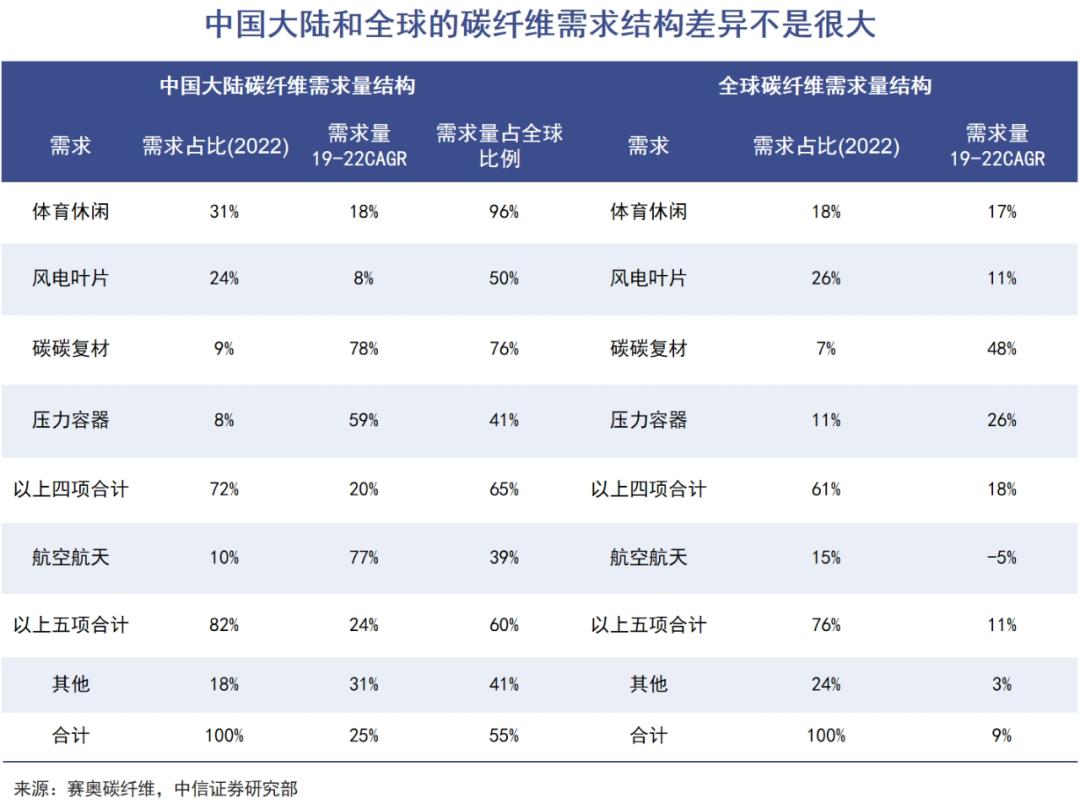

从需求端来看,目前中国与全球的碳纤维需求结构差异不是很大,在风电叶片、碳碳复材、压力容器、航空航天等其余产业中的应用,中国与全球需求占比基本保持一致。另外,在高尔夫等体育场景的应用,中国相比海外市场占比显要高很多。

目前,全球领域风电叶片能够拉动碳纤维约3.5万吨的需求,是碳纤维下游的最大应用领域。2017年~2020年,中国风电新增装机量从1503万千瓦迅速飙升至7167万千瓦,成为国内碳纤维市场关键的增量需求。目前,随着风电抢装的影响逐渐消退,预计未来三年内中国风电新增装机量的增速能够保持在15%~20%,持续拉动碳纤维市场需求。

碳纤维在风电和航空领域的应用表现,将是决定其短时间内需求增长的关键。

航空航天工业对碳纤维的需求巨大,并且如今全球需求旺盛。在军工领域,战斗机和无人机制造需要大量碳纤维,不过这一领域过度依赖于大规模采购,利润会被压得很低;另一方面,随着国产C919逐步走到商用阶段,其国产率已经达到了60%左右,使用了不少国产纤维新材料,短期对碳纤维产业的需求拉动作用会更加明显。

供给方面,目前上游原材料丙烯腈价格上涨,在短期内能够支撑碳纤维价格一定程度的涨幅。

尽管如此,随着头部企业大幅扩产,选择“以量换价”策略,行业供给依旧是扩张态势,加之当下需求增速不太明朗,大部分中小企业正在承受较大的压力。可以预见的是,如果头部企业继续保持如此扩张态势,那么在低迷的价格下,或许将会有一批碳纤维企业的出清。

至于剩下的企业是否能成为“王者”,还需要更多应用场景被开发出来,并形成真实的需求。无论怎样,碳纤维企业的利润都将是由更多的产销量产生的,而不是由更高的价格产生的。

本文作者可以追加内容哦 !