独立 稀缺 穿透

唯一不变的就是变化!

作者:翊铭

编辑:古道

风品:俊逸

来源:铑财——铑财研究院

早在15年前,千禾味业董事长伍超群就提出“零添加”概念。一路发展至今,这三个字依然是行业热词。不同之处在于,调味品市场已从增量开拓演变为存量卷拼。

刚刚过去的2023年,千禾味业业绩依然亮眼,成为业内为数不多的营收、净利双高增企业:营收32.07亿,同比增长31.62%、净利润5.30亿,同比增长56.66%,营利双双创出历史新高。2021年至2023年营收复合增速约18.5%;净利润复合增速约33.8%

相比之下,海天味业、中炬高新2023年营收增速分别为-4.10%、-3.78%;扣非净利为-9.57%、-5.79%。可谓“几家欢喜几家愁”。

玩味在于,面对业绩一片大好,股东们却似乎有些“坐不住”了。2024年6月5日,在2024年一季度业绩说明会上,有投资者发问“高管为什么又减持?上次减持后不久就有利空,这次会不会同样情况?”

提问源于三天前的公司公告,股东何天奎、李进、吕科霖三人因个人资金需求,拟减持合计48.41万股股份。若按6月3日收盘股价14.93元/股计,三人合计拟套现722.76万元。

金额体量着实不大,引发不满疑问多半或因“前车之鉴”。2020年2月,千禾味业股价从11元左右一路涨到2021年2月近35元高价。在此期间,千禾味业实控人超群以及多名股东高管纷纷套现,其中就有何天奎、吕科霖身影。此番减持后,后续有无跟进者、有无利空呢?

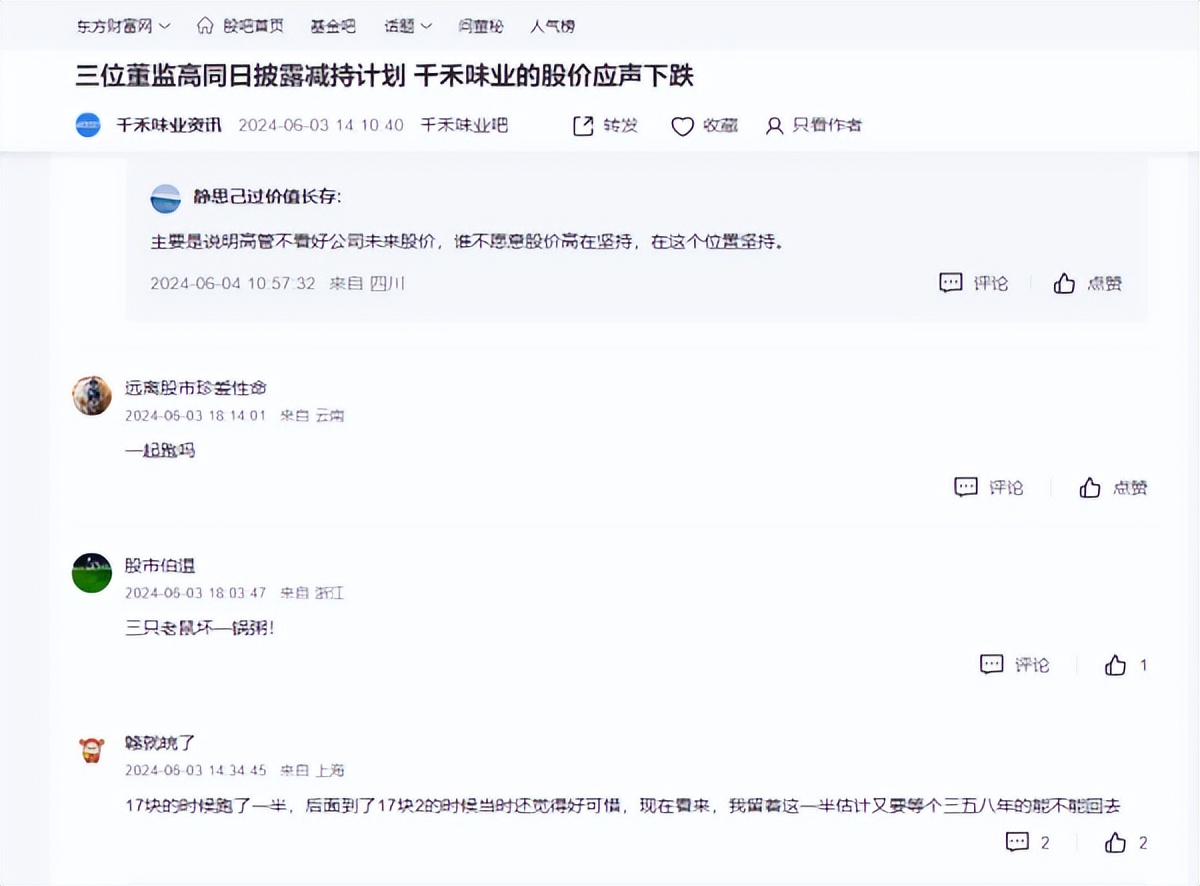

浏览股吧,不乏投资者吐槽声,“主要是说明高管不看好公司未来股价,谁不愿意股价高在坚持,在这个位置坚持”、“一起跑吗”、“三只老鼠坏一锅粥!”......

言语或有偏颇片面处。不过看看股价走势,不满情绪或也有情可原。截止6月12日,千禾味业股价14.56元,较开年的15.89元基本滞涨,较2021年2月的35.23元则累跌近六成。

绩热股冷,市场在踌躇什么呢?

01

遭遇成长瓶颈了?

LAOCAI

竞品的失误,就是自身的机会。

2022年国庆期间,因陷“双标门”事件,海天味业站上舆论风口。2023年公司营收增速-4.10%、净利增速-9.21%;年报坦言,2022年我们遭遇前所未有的舆情冲击,给我们造成了较大影响。这种“冲击”,也直观地体现在财报上。

另一厢,主打“零添加”的千禾味业则迎来红利期 ,并完美接住了泼天富贵。2022和2023年,净利增速均超50%,营收也连破20亿、30亿元大关,堪称一路高歌猛进。

只是,红利风口总有时限,当市场回归理性、竞品加速补短板,调味品市场存量竞争加剧,千禾味业下一步成长空间问题就摆在眼前。

2024年一季度,千禾味业营收8.95亿元,同比增长9.28%,归母净利1.55亿元,同比增长6.66%,相较2023年一季度营收净利的69.81%、162.94%涨幅,增速明显放慢。

在6月5日的业绩说明会上,有投资者问及一季度业绩未达预期的原因、以及全年是否能达预期等问题。

对此,千禾味业董事长伍超群表示,2023年一季度业绩基数较高情况下,2024年一季度营收同比增长9.28%。全年预期是公司综合考量市场、成本等各方面因素等制定的全年经营目标,将全力以赴做好经营,但经营目标并不代表公司对2024年度的盈利预测,能否实现取决于市场状况变化、经营团队的努力程度等多种因素,存在不确定性。

值得一提的是,业绩增速放缓似乎早有征兆。2023年四季度,千禾味业营收下滑0.82%、净利下滑8.47%,较2022年四季度的营收、净利双位数增长。判若两人的反差,难免让外界质疑增长动力不足、是否遭遇了成长瓶颈?

对于如何看待目前零添加赛道竞争。伍超群回应称:目前行业竞争更加激烈,消费分级、分众趋势明显,公司将继续强化基础研究,持续提升产品品质,大力开发新客户、建设新网点,提升营销网络覆盖率;同时进一步精准费用投入,提升盈利水平。

全力拼搏,是必须必要的。近年成长喜人,可规模体量上还难以撼动行业大哥。以2023年为例,经历了双降滑铁卢,可海天营收净利仍达245.59亿元、56.27亿元,千禾味业明显还不在同一LEVEL。

且2024年一季度,海天味业营收约76.94亿元,同比增加10.21%;净利约19.19亿元,同比增加11.85%。虽有可比基数低的因素,但增速双双跑赢千禾,还是需引起后者的警惕。当“一哥”回过血来,能否守住既有阵地,是千禾一道灵魂思考题。

02

警惕扩产双刃剑

新增量培育路漫漫

LAOCAI

深入一度审视,一些财务指标也非无懈可击,如营收增长的同时,存货也不断上升,2019至2023年分别为3.19亿元、3.95亿元、5.85亿元、5.95亿元、7.49亿元;2024年一季度为6.98亿元,同比增加3.39%。

据时代周报,2020年11月,千禾味业计划扩建年产36万吨调味品生产线,拟调整为年产60万吨调味品智能制造项目,总投资12.6亿元,将于2024年12月完成。项目扩建完成后,调味品产能将提升至约110万吨/年。

不禁疑问,面对存货攀升、业绩增速放缓,后续新增产能消化能否如愿,一旦去化不利衍生风险又知多少?

与存货同频,2019年至2023年,千禾味业固定资产持续上升,分别为6.92亿、8.27亿、8.43亿、8.83亿、12.97亿元。

中国食品饮料行业分析师朱丹蓬表示,“对千禾味业来说,扩产是一把双刃剑。”,虽然可以降低企业的整体运营成本,但若后期销售成绩以及工厂开工率出现问题,许多隐藏成本就会增加。

说千道万,还是产品力说话。

深入产品端,2015年是一个分水岭。之前财报显示,千禾味业最大业务是焦糖色,收入占比约50%,调味品(酱油+食醋等)占比不足40%。之后,业务重心逐渐聚焦到毛利率较高的调味品业务,尤其受海天“添加剂”风波影响,主打“零添加”的千禾一度受到市场追捧,业绩迎来“高光时刻”。

2023年,千禾酱油营收首破20亿关口、约20.4亿元,同比增长34.85%,占总营收比达63.6%。

问题在于,随着调味品市场存量竞争,“零添加”赛道也愈发内卷,一波波价格战让千禾味业甘苦自知。在年报中其坦言,“2023年消费者对性价比的追求更加极致,市场主体为进一步抢占存量消费需求、竞争更加激烈。主流调味品市场存量竞争更加激烈,企业进一步调整产品价格带,打折促销力度加大、频次增多”。

知名战略定位专家詹军豪表示,在“添加剂”风波后,千禾味业等主打“零添加”酱油的企业一度出现高增。然随着市场竞争加剧和消费者需求变化,其业绩增速难免逐渐放缓。在这种情况下,需要寻找新的业务增长点,打造核心竞争力。

客观而言,千禾味业没有闲着,推出柠檬醋、火锅醋等产品试水。食醋业务,同样主打“零添加”,现已成为第二大业务,2023年营收4.22亿,同比增长11.75%。

只是从体量及增速看,还难与酱油匹敌,且业内除了恒顺醋业,海天味业也将食醋作为细分发力重点,能否真正扛起新增大旗还需时间作答。2022年,海天食醋销量超过20万吨。2023年其他产品如醋、料酒和复合调味品等营收34.99亿元,同比增长19.35%。

渠道方面,线下布局也需加强。据IFIND数据,截至2024年一季度,海天味业经销商量为6506家,千禾味业为3356家。

东莞证券研报显示,细分国内酱油消费渠道结构,餐饮端占比最大,约为45%;家庭端与食品加工渠道占比分别为30%与25%。华鑫证券曾有研报指出,海天味业餐饮渠道占比在50%;千禾味业则主要以KA渠道(通常指大型连锁商超)为主,在餐饮渠道还不占优、处于起步阶段。

行业分析师王彦博表示,餐厅更关心酱油的口味和性价比,“零添加酱油”在色、香、味呈现方面还有提升空间,价格也不具优势。如何破题B端,应是千禾打开增量的一个重要考题。

03

价格战开打、毛利率承压

真的“零”添加?

LAOCAI

大浪淘沙、不进则退。

对于眼下调味品市场的存量内卷,千禾味业也有颇多感慨,其2023年报称,消费者对性价比的追求更加极致,市场主体为进一步抢占存量消费需求、竞争更加激烈。伍超群在股东大会上也表示,中国快消品领域,要么是红海,要么是火海。

以2023半年报为例,千禾零添加酱油销售收入占酱油总收入的50%以上。

然放眼零添加赛道,这个千禾味业腹地,早已是兵家必争之地。受消费健康化趋势影响,加之无添加酱油并没太高的技术门槛,目前市面上几乎所有酱油品牌均推出了“无添加”或“零添加”酱油产品,千禾味业产品壁垒的稀缺性在摊薄。

以海天味业为例,早在2014年就推出第一款“0添加”酱油——海天老字号零添加头道酱油。此后,“0添加”酱油味极鲜、“0添加”蚝油等产品也相继推出。

此外,风口切换也是常态。除了零添加,减盐也是消费热点。如加加食品在2023年就表示,公司主打系列是“零添加”,但依旧会推广减盐系列产品。其认为“减盐”是顺应健康饮食发展趋势,市场对减盐系列产品接受程度也较好。

行业一旦“内卷”,就易陷入价格战。千禾味业年报提及:主流调味品市场存量竞争更加激烈,企业进一步调整产品价格带,打折促销力度加大、频次增多。

2019年至2023年,千禾味业毛利率分别为46.21%、43.85%、40.38%、36.56%、37.15%;整体呈下降趋势。2024一季度更降到了35.96%。营收增长毛利率却下滑,发展质量、高端化成色如何呢?

且随着时间推移,对“零添加”业界也有不同声音。

如北京工商大学食品与健康学院教授曹雁平曾表示。“完全不使用食品添加剂的食品,在现代工业环境里很难找到。比如,即使是声称‘0添加’的酿造酱油,在生产过程中也会用助滤剂、乙醇等加工助剂,来保障食品生产的正常进行和抑制微生物的生长,这些事符合国家标准的。

据长江商报,食品产业分析师朱丹蓬曾直言,虽然千禾味业业绩增速迅猛,但“零添加”这种概念只是一种噱头,是差异化营销的一种方式。并不一定零添加就适合消费者,其实从国家政策端来说,并不提倡零添加。

04

重温重识

打铁自身硬

LAOCAI

孰是孰非,不做评价,留给时间作答。能肯定的是,随着行业竞争加剧、自身业绩增速放缓、股价承压,探寻新曲线、新增量已显得刻不容缓,

好在,海外市场仍是一片待掘蓝海。

伍超群在海外调研时发现,对于调味品业而言,总人口接近3亿人的印度尼西亚或是一个很好市场,当地消费者的饮食习惯与国内类似。此外,欧美国家的一些消费者也开始食用酱油产品。

据GIR (Global Info Research)调研,按收入计,2023年全球酱油收入大约1156.5百万美元,预计2030年达到2274.5百万美元,2024至2030年复合增长率CAGR为 10.1%。

其次,经销商渠道短期无法改变,线上却蕴含无限爆发力。得益于较早布局,千禾味业线上营收占比持续提升,2018年-2022年分别为6.94%、9.11%、15.35%、19.94%、25.87%。

规模不仅领先中炬高新,且与海天味业差距正在缩小。2023年,海天味业线上营收合计8.89亿元,同比减少10.06%;中炬高新也从上年的1.09亿元减至9780万元。而千禾味业达到6.31亿元,与2022年基本持平。这也让外界看到了公司另一种弯道超车、释放增量的可能。

回望一路成长,千禾味业唯一不变的就是变化。创业之初,恒泰实业(千禾味业的前身)主要从事焦糖色等食品添加剂业务,产品主要供应海天、李锦记等酱油巨头。能在海天、厨邦、加加、李锦记等巨头环伺中,生生杀出一条“零添加”血路,离不开伍超群的审时度势、市场敏感度、敢想敢拼、开行业之先、打铁自身硬。

而如何打破时下成长困题、自证投资价值,答案或许就藏在重温重识上述逆袭密码中。

本文作者可以追加内容哦 !