要说A股稳定有热度的主题,那还得是红利。红利因其可预见的“钱途”,也就是分红,在震荡市场持续被探讨。国九条提出强化上市公司分红监管,提高股息率、增强分红稳定性、持续性和可预期性,又助力了一波红利资产的价格跃升。但因为红利涨太久、关注度太高,也不乏有“红利拥挤”的声音出来。

今天,咱们先不讨论红利啥时候出手,作为防御类资产而言,红利也应该成为资产配置必不可少的一端。可是全市场那么多红利产品,怎么选呢?

首先,主动权益类的红利基金,因为主动管理的原因,很难做到“纯粹”,可能存在风格漂移的情况。其次,被动指数基金主要跟踪特定指数,投资策略相对固定且表现较为稳健。被动指数基金中,内地上市ETF产品共40只,跟踪指数共24个,其中A股红利指数有14个(标普中国A股大盘红利低波50因数据缺失暂剔除),可以说ETF是投资红利最主要、最纯粹的工具。

编制方案看不同

那么从有跟踪产品的A股红利指数来看,主要分三类:纯粹的红利指数(仅调整选股池)、红利+(因子叠加)和红利plus(因子调整)。

纯粹红利:发布最早、跟踪产品数量最多的红利指数——中证红利

全市场共13只公募指数产品跟踪中证红利指数,作为最早的红利指数,和其他指数的编制方案对比,中证红利指数的特点主要在于基于股息率加权,而非市值加权,以及要求成分股滚动过去3年持续稳定地分红。

基于中证红利指数,对其样本空间的选股范围进行调整,就得到了红利指数、中证国企红利、中证央企红利、上证国企红利、深证红利和沪深300红利。

中证红利指数的样本空间是从全市场范围内选股,而其他上述指数,则将选股范围从全市场调整为指定选股池,如红利指数(上证红利)只从在上交所上市的股票中筛选红利股,沪深300红利则从沪深300指数选股池内筛选。此外,深证红利是国证旗下指数,其他则是中证指数公司旗下指数,在加权和选样方法上有一些差异。

从行业分布来看,和中证红利相比,上证红利覆盖申万行业减少,深证红利超配食品饮料、电子和家用电器等行业,中证国企红利小幅超配交运和银行,300红利大幅超配银行。

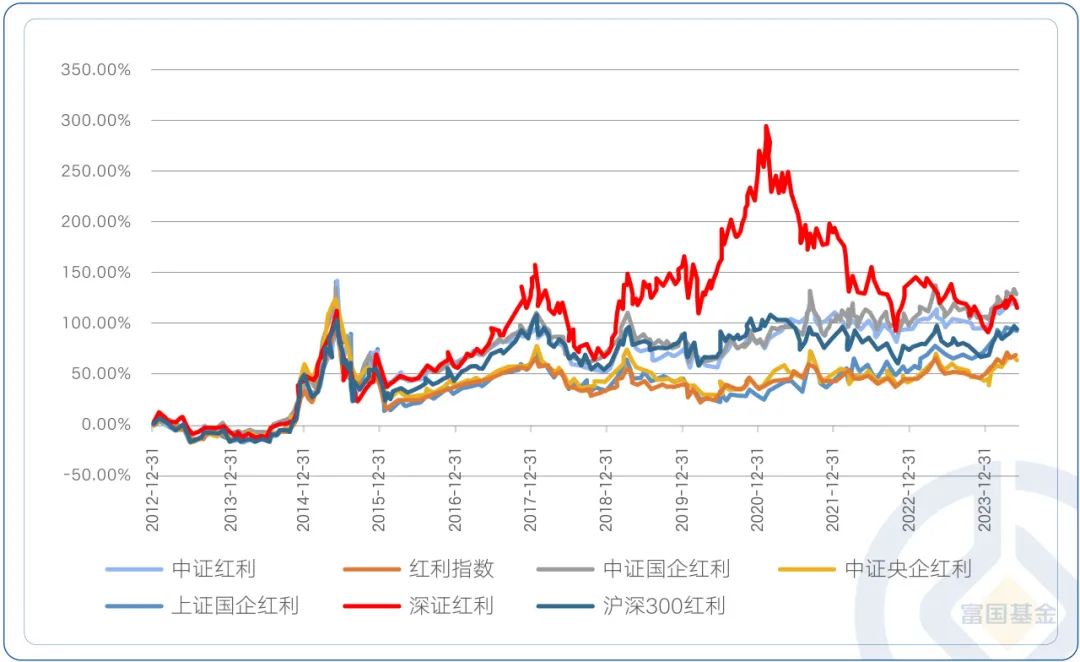

对于以上指数和中证红利指数自2012年底至今的走势可以发现,中证红利指数和红利指数、国企红利、沪深300红利等的市场表现类似,但因为加权和选样的区别,深证红利走势与其他指数有明显差异。总的来说,说明选股池调整对红利指数表现影响不大。

数据来源:Wind,统计区间为2012-12-31至2024-6-14。指数历史表现不预示未来,也不构成基金业绩表现的保证。中证红利、红利指数、中证国企红利、中证央企红利、上证国企红利、深证红利和沪深300红利自基日以来收益率分别为:451.47%、218.07%、101.70%、193.51%、59.89%、560.90%、508.23%。

红利+:红利低波、红利低波100指数等

所谓的因子叠加,就是在红利因子选股的基础上,再叠加波动率等其他因子进一步筛选。

比如红利低波指数,先以中证红利指数的编制逻辑筛选75只待选样本,再分别基于波动率和价值因子进一步筛选50只成分股作为最终的股票组合。并且,剔除了支付率过高或非正的(红利支付率过高:支付率排名在样本空间前5%)、股利增长率非正的个股。

而像红利低波100的差别则在于将股息率加权调整为基于股息率/过去一年波动率加权。

行业配置方面,红利低波主要超配银行,红利低波100低配煤炭行业。

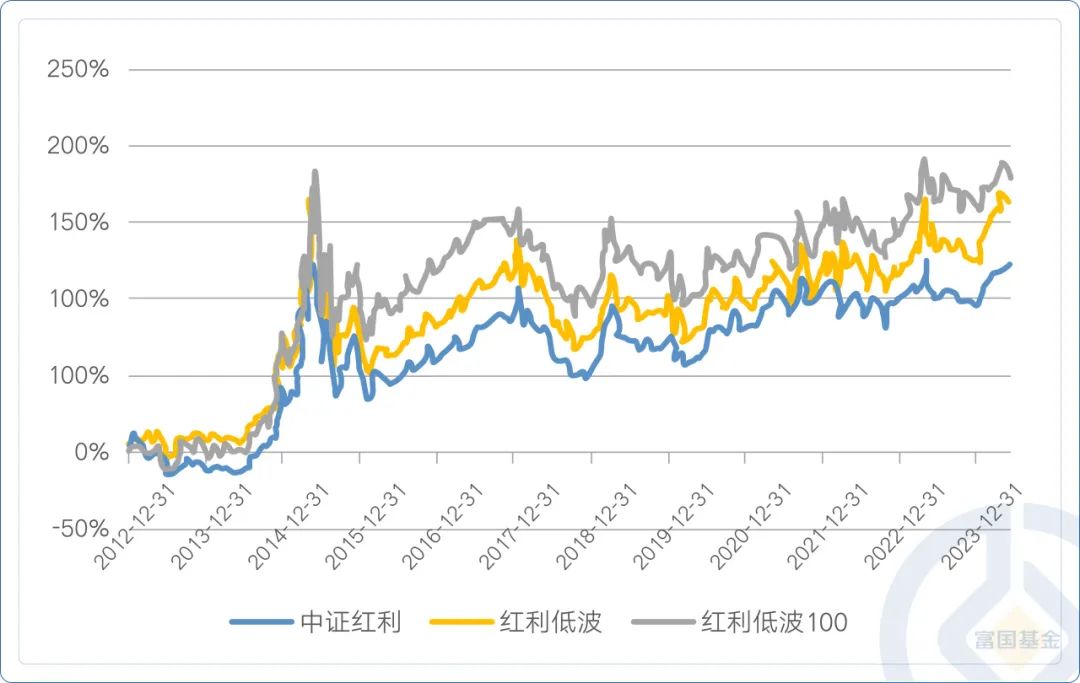

市场表现来看,红利低波及红利低波100较中证红利均有超额,但整体走势类似,相关度较高。

数据来源:Wind,统计区间为2012-12-31至2024-6-14。指数历史表现不预示未来,也不构成基金业绩表现的保证。中证红利、红利低波和红利低波100自基日以来收益率分别为:451.47%、987.47%、1000.12%。

红利plus:红利质量指数等

因子调整,也是在红利因子选股基础上再叠加基于其他因子进一步筛选,但更加注重风格暴露。

比如,红利质量指数的待选样本除了基本的流动性和市值要求以外,还要满足持续分红、最近一年股利支付率大于20%等条件,核心是基于每股净利润、毛利率、ROE同比变化等6个财务质量因子作筛选。

行业分布上,红利质量主要超配医药生物、家用电器和食品饮料,低配交通 运输、煤炭、银行钢铁。

市场表现上,因子调整后的红利指数与中证红利相关度低,收益率显著高于中证红利的同事波动也较大。

数据来源:Wind,统计区间为2012-12-31至2024-6-14。指数历史表现不预示未来,也不构成基金业绩表现的保证。中证红利和红利质量自基日以来收益率分别为:451.47%、2,757.02%。

简单总结下,从编制方案来看,如果只是改变选股范围,对红利风格影响较小,但如果改变成分股的加权方式,以及筛选逻辑等,则红利指数的表现差异较大。

市场表现决高下

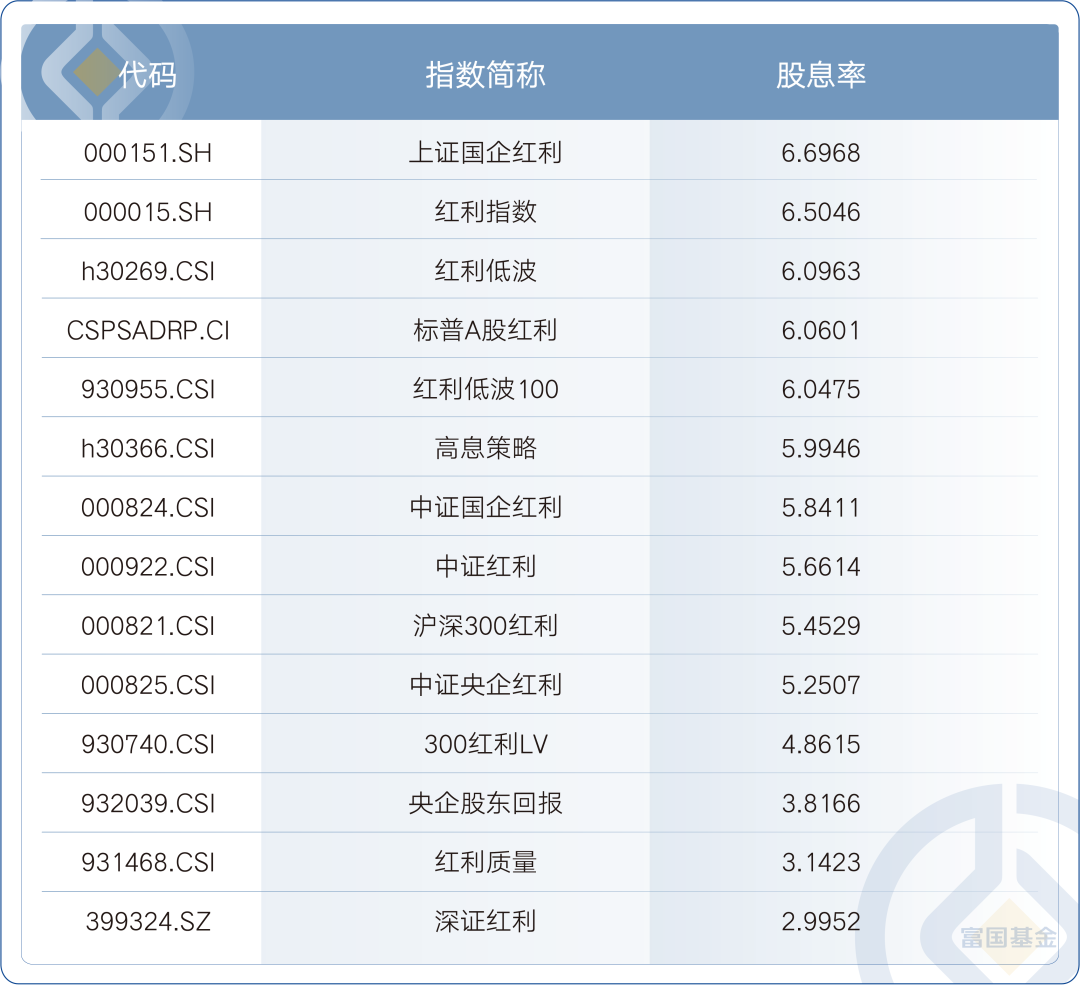

股息率指标:上证国企红利>红利指数>红利低波

知道了市场上大体红利指数的区别,那么更直接的,红利策略买的不就是高股息、低估值吗?那么从有跟踪产品的A股红利指数的股息率来看,上证国企红利、红利指数、红利低波的股息率较高,均在6以上。

数据来源:Wind,截至2024-6-11。指数历史表现不预示未来,也不构成基金业绩表现的保证。

股息率历史分位指标:红利低波100>红利质量>上证国企红利

当然,不能只看股息率高,那也会陷入高分红陷进,从股息率历史分位的角度,如果分位较高,说明指数股息率高、估值较低,当前股息较有性价比。由此,红利低波100、红利质量、上证国企红利的近五年股息率历史分位较高,当然红利低波、红利指数的股息率分位也处于历史高位。

数据来源:Wind,截至2024-6-11。指数历史表现不预示未来,也不构成基金业绩表现的保证。

近半年涨跌幅指标:高息策略>沪深300红利>红利低波

从指数表现来看,今年以来指数涨幅靠前的是高息策略、红利低波和沪深300红利,近半年涨幅居前的分别为高息策略、沪深300红利和红利低波,涨幅分别为18.13%、15.88%、15.57%。

数据来源:Wind,截至2024-6-11。指数历史表现不预示未来,也不构成基金业绩表现的保证。

选红利也不能单看一个指标,大家在选择产品的时候,要看清楚指数的编制方案、策略的差异、行业分布区别等再做出选择。秉着既要又要还要的理念,红利低波指数在各个维度看都名列前茅,不妨关注一下富二家密切跟踪红利低波指数的红利低波ETF(159525)来进行布局。

当然,除了红利低波,富二家还有增强策略、港股红利的产品,欢迎关注:

富国中证红利指数增强(A类:100032,C类:008682)

恒生红利ETF(513950)及其联接基金(A类:019260,C类:019261)

了解更多

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !