来源:北京商报 作者:陶凤,王柱力 网编:陶凤 2024-06-16

6月16日,北京商报记者注意到,敏芯股份发布了最新一期投资者活动记录表,对于业绩亏损问题作出回复。手握技术与客户的敏芯股份,却因为居高不下的成本以及过低的售价,导致近年来连续亏损,虽然公司也在开发新品,但截至目前尚未能帮助公司扭亏,在业内观点看来,敏芯股份的亏损,更多是一种市场结构性的困境。

成本长期超营收

以声学MEMS传感器为主要产品的敏芯股份,近年来一直处于亏损状态,从净利润看,自2022年至今年一季度,公司分别亏损约5503万元、1亿元、1445万元,然而公司的营收却连续实现增长, 2023年与今年一季度,公司营收分别约为3.7亿元、8818万元,分别同比增长约27%、34%,也就是说,敏芯股份似乎陷入“越产越亏”的境地。

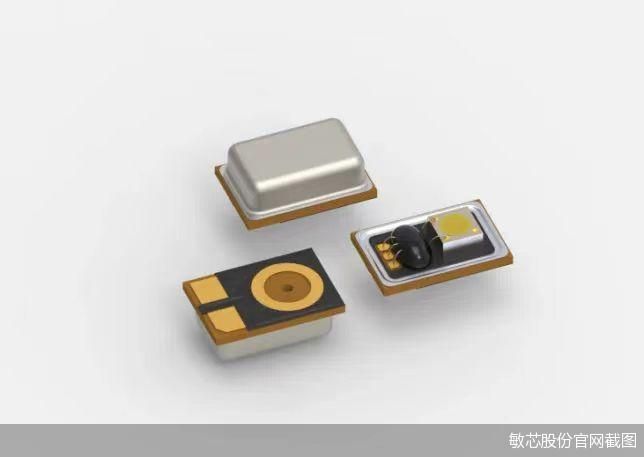

MEMS即微机电系统,常见的产品有声学传感器、光学传感器、压力传感器等,由于其体积只有几毫米甚至更小,故被广泛地运用在手机、平板等消费电子产品中,这也迎合了手机、平板越做越薄、越做越轻的趋势。

作为一种特殊的半导体类型,国内生产MEMS的厂家并不多,也正因为这种独特性,让敏芯股份进入了OPPO、华为、传音、小米等知名手机厂商的产业链,近期苹果AI面世,也有投资者关注敏芯股份和苹果的合作情况,对此公司方面并未正面回应,仅表示将持续关注人工智能AI产业应用发展。

利弊相伴,由于MEMS生产的特殊性,让敏芯股份的生产不同于一般的Fabless芯片设计公司,除了设计外,公司的技术还涉及上游的晶圆制造,以及下游的封装测试。从一定程度上说,这种非标准化的生产推高了公司的成本,从数据上看,公司的成本超过营收几乎成为常态。

今年一季度,公司的营业总收入约为8813万元,但是总成本却达到了1.05亿元,2023年,公司的总营收只有约3.73亿元,但是总成本却高达4.59亿元。而且从增速来看,去年公司成本的增速明显高于营收,总成本同比增长36%,而营收仅同比增长约27%。

被压缩的利润

对于亏损问题,敏芯股份在投资者活动记录表中谈到,今年一季度出货复苏势头强劲,而且中高端产品出货量有所增加,亏损有所收窄,不过公司也承认,毛利率低的现实短期难以改变,产品涨价不是那么容易。

在业内观点看来,“涨价难”的背后有更深层的逻辑。资深产业经济观察家梁振鹏对北京商报记者谈到,无论是MEMS的特殊性,还是大品牌的供应链,都不能保证代工企业的利润。在成熟的消费电子产业链中,利润分配格局已十分明晰,品牌肯定占据绝大部分利润,上游厂商想实现业绩增长,只能压低毛利,推高营收,“以价换量”。

另外,从敏芯股份的财报中可知,虽然公司跻身大品牌供应链,但实际上直接面对的客户是ODM代工厂,公司所产的MEMS传感器要先在代工厂中组装成可用的部件、模组,再供应给手机厂商,在ODM厂家无力可图的当下,敏芯股份更靠上游,利润空间也被进一步压缩。

如何打开利润空间,增进产品附加值成为关键问题。对于毛利率过低问题,敏芯股份表示,当新品上市之时,由于具有独家性,所以公司享有较高的议价权,但是当竞品跟上以后,公司只能降低售价,以求保住市场份额。换言之,只有不断开发新品,才能获得成长空间。

这一点在数据上也能反映出来,纵观敏芯股份近年来毛利率走势,可以清晰地看见一个阶梯式下降的过程,2021—2023年,公司的毛利率分别约为35%、26%、17%,好在今年一季度公司毛利率回升至22%。

至于新品开发能否帮助公司摆脱困境,敏芯股份表示,虽然公司除了声学传感器之外,也有压力传感器、惯性传感器等产品,可用于汽车领域,但总的来说目前MEMS声学传感器仍然占比过高,存在产品结构单一的风险。

北京商报记者就相关问题采访敏芯股份,截至发稿未获回复。

本文作者可以追加内容哦 !