更名后的湖南银行,并没有达成经营预期。

文/每日财报 张恒

4月末,湖南银行正式对外披露了揭牌后的第一个完整会计年度业绩报告,以及2024年一季度报

湖南银行“含着金汤匙出生”并驰骋金融市场多年,其前身为由国内四大资产管理公司之一的中国华融重组“四行一社”所形成的华融湘江银行。

随着华融回归主业,2022年6月湖南财信金融控股集团联合中央汇金,受让中国华融所持有的31.41亿股股权总计119.81亿元,成为该行第一大股东。

半年时间不到,2022年11月,华融湘江银行正式更名为湖南银行,随着内部工作陆续开展完成,三个月后,也就是在2023年2月,湖南银行正式对外揭牌,一众高管、政府人员对其发展充满了信心和给予了厚望。

不过,透过这两份“成绩单”,更名后的湖南银行,虽然资产规模、营收和净利均实现了较好增长,但部分经营指标下行之势尤为明显,并没有达到预期水平。如何弥补不足,已成为湖南银行未来发展之路上的“头等大事”。

业绩增长背后,多项指标分化明显

纵览揭牌后的首个年度“成绩单”,湖南银行有喜有忧。

喜的是,去年该行资产扩表明显、营收和净利核心业绩指标都实现不错增长。

具体来看,截至2023年末,湖南银行资产总额突破5000亿元大关,达到5031.16亿元,较上年末增长12.12%,达成了毛伟明省长在揭牌时定下的“突破5000亿”的目标展望。同期贷款总额、存款总额分别为2845.8亿元、3060.97亿元,分别较上年末增长9.44%、14.54%。

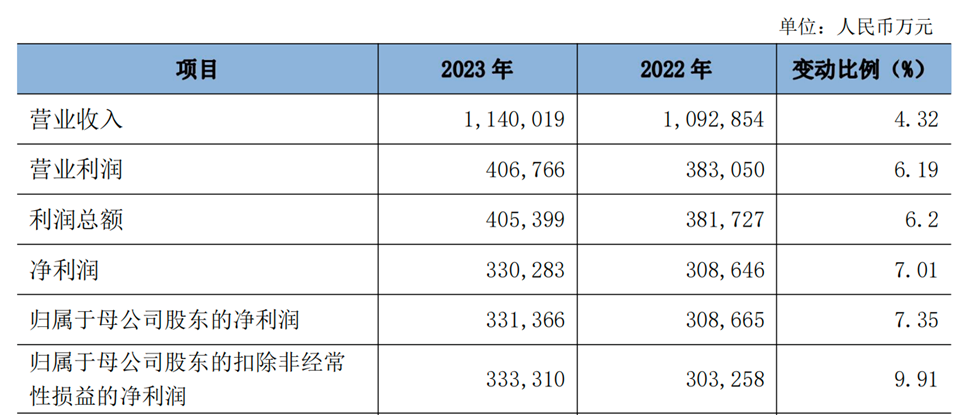

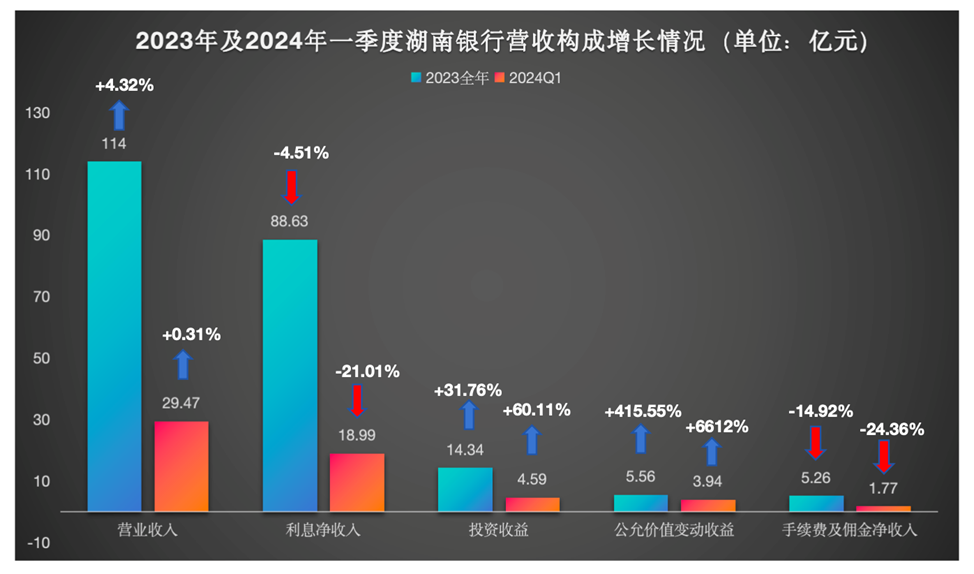

随着自身规模扩张带来的积极影响,湖南银行2023年营收净利实现了双增,去年全年营收达到了114亿元,同比增长4.32%;归母净利润33.14亿元,同比增长7.35%。

不过,业绩实现喜人增长的背后,也蕴藏着不小的隐忧。《每日财报》进一步分析其财报后发现,去年湖南银行之所以能够在营收端保持住增长态势,主要依仗于非息收入下的投资收益和公允价值变动收益的拉动作用,反而对银行企业自身经营发展极为重要的利息净收入指标上,却罕见出现了“滑铁卢”。

2023年财报数据显示,去年湖南银行实现投资收益为14.34亿元,同比增长31.76%;公允价值变动收益由2022年的-1.76亿元顺利扭亏为盈,达到了5.56亿元,同比大涨415.55%。

与之截然相反的是,作为该行营收支柱的利息净收入却出现了滑坡。拆解来看,去年湖南银行全年取得的利息收入为188.22亿元,同比小幅缩减了1.62%,而利息支出却在增长,达到了99.59亿元,同比上涨了1.1%。两相作用下,最终使得该行利息净收入相比2022年减少4.51%,只实现了88.63亿元收益,对总营收的贡献占比从2022年的84.93%下降至如今的77.75%。

从利息端的收支来看,湖南银行利息收入大头的贷款利息产生的收益只有125.37亿元,同比减少了1.69%,但去年该行的贷款余额却相比2022年是有所增加的,增长幅度还不小,达到了9.44%。这显然从侧面反映了湖南银行的贷款收益率不及预期,在2023年出现较大幅度的下降。

除了利息净收入,湖南银行的手续费及佣金净收入也出现了下滑,2023年仅实现了5.26亿元收益,同比减少14.92%。不过由于湖南银行的中间收入业务发展较为缓慢,手续费及佣金净收入在总营收中仅在5%左右,所以该项指标变动对整体营收所产生的影响并不算大。

以上喜忧参半的情况,也同样延续到了今年一季度。据湖南银行此前披露的2024年一季度报告,截至今年3月末,该行资产总额达到5258.69亿元,较年初增长4.52%。虽然前三个月实现营业收入29.47亿元,同比增长0.31%,但利息净收入和手续费及佣金净收入也都出现了不同程度的下滑。其中,利息净收入同比大幅下降21.01%至18.99亿元,手续费及佣金净收入仅为1.77亿元,同比也大幅缩减了24.36%。

最终,在营业支出同比压降4.68%的情形下,这才保住了湖南银行今年一季度利润增长,同期实现净利润9.6亿元,同比增长3.59%。

不良率改善,资本充足水平却持续滑坡

再回到2023年2月湖南银行正式揭牌仪式上,彼时湖南省省委副书记、省长毛伟明还曾给湖南银行资产质量设定了不良贷款额度和比率实现“双下降”的愿景目标。

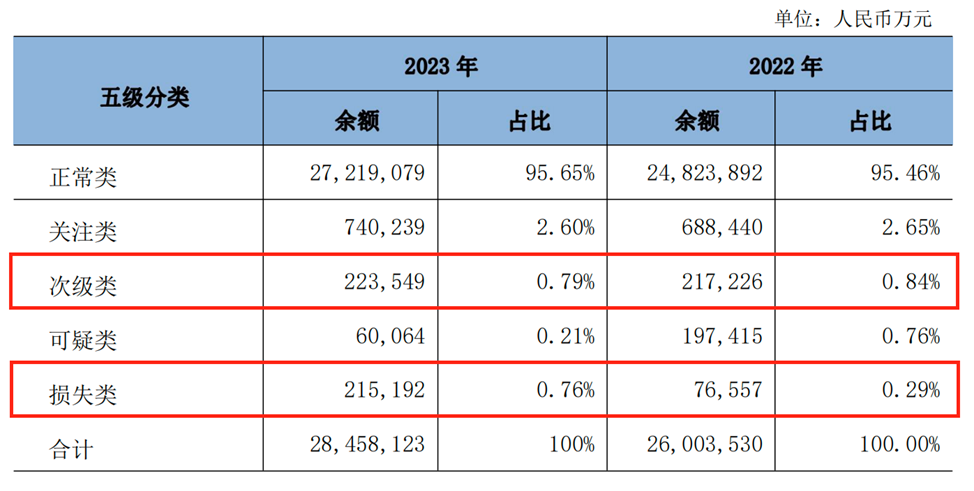

但从去年实际完成的情况来看,湖南银行不良贷款率实现了压降,而不良类贷款余额却有所增长。数据显示,截至2023年末,该行不良率同比下降0.14个百分点至1.75%,不良类贷款余额为49.88亿元,较2022年上涨0.76亿元。

按贷款五级分类划分来看,去年湖南银行不良贷款中次级类贷款和损失类贷款余额都有所上升,分别达到22.35亿元、21.52亿元,同比分别增长了2.9%、180.94%。可以明显看到,去年该行的损失类贷款急剧飙升,几乎翻了三倍,说明该行资产质量的真正改善并不是数据上变化那么简单,接下来所面临的不良贷款上行风险仍然较大。

与此同时,随着风险资产的较快扩张,也让湖南银行的资本充足水平出现了连续滑坡。2022年末之时,该行的核心\一级\资本充足率分别为8.8%、10.4%和12.53%,随后一直承压下行,到了今年一季度末,三项指标分别降至8.56%、9.95%、12.21%。

实际上,考虑到逆周期资本要求,这一资本充足水平略低,如果湖南银行未来不能通过内生增长或外部补充的方式提升核充水平,对自身的资产扩张也会产生一定的阻碍,尤其是在如今净息差下行的环境下,可能会进一步影响到营收端。

值得一提的是,截至今年一季度末,湖南银行不良率继续得到了一定控制,已压降了0.08个百分点至1.67%。不过,该不良率与大部分上市银行相比仍然存在较大的优化空间。比如,在同省城商行中,同在湖南省的长沙银行,今年一季度不良贷款率仅为1.15%,低于湖南银行0.52个百分点。

内控顽疾频发,化解压力犹存

除经营业绩有待进一步提升外,湖南银行一直以来被打在“聚光灯”下的经营合规性问题也同样值得关注。

据《每日财报》不完全统计,自2022年11月13日正式更名以来,湖南银行总计收到的罚单就有10张左右,合计罚款金额更是高达890万元,其中百万级罚单并不少见,达到了4张。这些罚单无一例外皆与湖南银行信贷管理不到位、贷款管理不到位、员工异常行为排查不到位,以及票据业务审批不尽职等违规事项有极大关联。

连收巨额罚单,直接剑指湖南银行内控管理顽疾。就在近日,据“廉洁湘潭”发布消息,湖南银行总行营业部副总经理刘旭华因涉嫌严重违纪违法,经湖南省纪委监委指定管辖,目前正接受湘潭市纪委监委纪律审查和监察调查。

虽然该行现任董事长黄卫忠曾任职于央行、银监会,现任行长周晖进入湖南银行之前也为省地方金融监管局副局长,二者都有极为丰富的金融监管经验,但现如今连收罚单,以及出现高管违规违纪,想必对两位核心领导班子也是一大考验。

为了减少上述问题产生,在2023年年报中湖南银行首次披露了绩效薪酬延期支付及追索扣回情况。

所谓“绩效薪酬追索扣回”,是指银行从业者若出现违法、违规行为或在职责范围内出现风险损失超常暴露等情形,银行可部分或全部追回相应期限内已向其发放的绩效薪酬,并止付尚未发放部分。

财报显示,2023年湖南银行对高级管理人员及对风险有重要影响岗位人员共计521人执行递延支付,递延金额共计3871.72万元;对因违规违纪行为等情形受到问责或其他处理的员工,均进行了相应绩效薪酬的止付或追索扣回,共计364.59 万元。其中止付7人次共计48.96万元,平均每人约7万元;追索扣回629人次共计315.63万元,平均每人约5000元。

可见,在监管趋严及经济下行的双重背景下,相关部门对银行业高管违法违纪行为重拳出击已成为常态,去年湖南银行“反向追薪”不可谓不大,也凸显出该行严控内部高管滋生风险的决心。

董事长黄卫忠曾这样表示道:“湖南银行更名,绝不是简单的‘翻牌’,而是一场脱胎换骨的变革。未来也将继续加力主业升级发展,着力培育核心竞争力,力争5年实现上市。”

而在当下业绩表现并不算理想,经营合规性也亟待加强的现实境遇下,湖南银行赶赴第二家省内本土上市银行的路途中,仍需不断披荆斩棘。

本文作者可以追加内容哦 !